生老病死残,保险都能管!

- 2021年03月21日

- 16:45

- 来源:

- 作者:张无志

01 成年人的生活里没有容易二字

我爱工作,不喜欢周末,尤其讨厌寒暑假。

为什么呢?

因为跟带孩子相比,工作就是休息,出差就是旅游!

带孩子就是每天都在重复类似的生活,喜悦和烦恼纠缠不清。

早上我给二宝刷牙,看两集宝宝巴士,等着妈妈给大宝洗漱完毕,穿好衣服,愉快的出发去幼儿园。

不过有时候喊宝宝起床的难度不亚于打仗。估计你也有过这样的经历。

到了幼儿园,跟老师交接好,吃个早饭,就开始了一天愉快的工作。

但愉快的工作时间总是过的飞快。

下午四点半要准时接孩子回家,一天真正的忙碌才刚刚开始。

不带孩子,你永远不知道孩子精力是多么旺盛!充电三分钟,待机一整天,说的就是孩子!

大宝中午不睡觉,又怕老师说,躺在床上看天花板,下午还是活力满满。

出了幼儿园,孩子要到小区里玩一会,我也要跟着跑一两个小时。

不催促几遍,孩子是不肯回家的。

回到家时,奶奶已做好饭了。现在感觉好幸福,想起之前两人带两娃的一段日子,不堪回首。

不过让孩子好好吃饭真不是一件容易的事。

饭前不愿洗手,又不好好坐着吃饭,跑来跑去,或者吃两口就说饱了,这样的情况你可能也遇到过。

为了让孩子多吃点饭菜,老父亲威逼利诱,也是操碎了心。

饭后是娱乐时间。大宝无师自通的学会了操作网络电视,还找到了汪汪队视频。

看视频的宝宝跟平时判若两人,要多安静有多安静,要多听话有多听话。

不过视频要付费,二宝麻利的说我没有钱,我们看不要钱的,第一集不要钱。

从刚开始的最多看五分钟,到现在的二十分钟,当然能主动关电视值得表扬。

看过视频准备洗澡,又开始头疼,要么都不愿意洗,要么一起进澡盆。

妈妈的衣服每次都被弄湿,即使挨揍,孩子还是乐此不彼的玩水,不愿出来。

最后受不了孩子的磨叽,冬天又害怕着凉,只能哄着或强制抱出来,但穿衣服又是一个难题。

是不是小孩子都喜欢光着身子钻到被窝里,拉不出来,打也不行,还要连打带哄才行。

如果是很冷的时候,看到孩子还蹦来蹦去不穿衣服,老父亲的火气就压不住了,感觉每天这样发火会少活好几年。

都穿好衣服之后,开始给孩子泡牛奶。

更多时候是孩子要自己泡牛奶,你给他辛辛苦苦泡好了就是不喝,非要自己重新泡。

喝过牛奶,就是愉快的刷牙加看动画片时间。

最开始就看两集叽里呱啦动画片,每集两分钟,一人选一集。后来学会自己挑选动画片,再后来又自己找到了汪汪队,每集二十多分钟,不给看就两个一起哭。

我试过不给看,孩子嚎啕大哭了半小时,最后在爷爷奶奶的压力下我又屈服了。小孩子赖皮的能力真是强!

我也奇怪孩子是怎么找到汪汪队视频的。

只见大宝拿起手机,熟练的输入密码解锁,点击微信搜索框,按着麦克风语音输入汪汪队,我才恍然大悟。

看完动画片,差不多到了九点半或十点的样子。

开始准备睡觉,每天都要为跟谁睡的问题头疼。

最后规定每天轮换一次,如果今天跟妈妈睡,明天就要跟爸爸睡。

为什么要分开睡?两个在一起玩到十二点也别想睡着。

好不容易准备睡觉,又说要读一本书再睡。

说好只读一本,读完赖皮又要再读一本。

最后孩子哈欠连天,非常困了,却又不准关灯睡觉。

后来我有了经验,直接关灯,反正哭闹一下就好了,不然根本睡不着。

关了灯也不够,还要搂着讲故事,搞得我长期侧卧,大腿都压得疼。

故事还要每天不一样,讲卡梅利多钓鱼,钓虾,钓乌龟,在池塘边,水库旁,山顶上,太空里不同地方钓等等。

运气好十点能睡觉,否则要到十一点才行。

之前我还能在孩子睡着后听听音频学习一下,现在可好,音频没听完就一起睡着。

孩子睡着了就万事大吉吗?不可能的。

自己还要玩会手机休息一下。

孩子每天晚上都会踢被子,需要时不时的帮忙盖好。每天凌晨两三点醒一次的感觉真不好,快成职业病了。

为什么不用睡袋?

睡袋都买了很多,不愿意穿啊。

早上六点半醒来,又开始新一天的循环。

周一到周五还好,早上大宝送去幼儿园,二宝爷爷奶奶带,我就可以轻松点。

一到周末或假期,不能让爷爷奶奶太辛苦,就要自己多带点。

关键是大宝精力太旺盛,中午从来不睡觉。

大宝不睡觉,大家都别想睡觉。

没办法,我只能每天中午带着大宝到外面玩,夏天逛超市,冬天儿童公园。

所以我不喜欢放假。因为放假更累。

2020年的寒假,是史上最长的寒假,也是最累人的寒假。

这些就是全部吗?当然不是。

大宝今年报了舞蹈班,妈妈还想给她报绘画,英语外教,乐高等等很多培训班。

我就没那么多想法,孩子学学编程就行了,当个宇航员也不错。

每周又多几次接送培训班的任务是肯定的。

也许现在的孩子无形中承担了替父母圆梦的任务。

这就是二孩生活的真实写照。

真的是每一天都不容易,有多少快乐,就有多少烦恼。

爷爷奶奶经常挂在嘴边的话就是,以前一家养四五个孩子,也没现在两个这么累。

是啊,这就是散养与精养的区别。

每家只有一两个孩子,当然都想精养,把最好的都给孩子,累是必然的。

做到我这样的,能获得一个好爸爸的虚名。

但我知道,爷爷奶奶和孩子妈妈才是真的累。

累并快乐着也好,可是还有比累更烦的东西,就是焦虑。

02 焦虑的浅层原因

每天一睁开眼,就有一串数字蹦出脑海。

房贷6000、吃穿用2500、孩子上幼儿园1500、人情往来600、交通费580、物业管理费300、手机电话费250,还有煤气水电费200。

也就是说,从我第一个呼吸起,每天要至少进账400。这就是我活在这个城市的成本。

蜗居中的台词正成为现实。

如果说有什么不同,那就是每天400元可能不够家庭花销。

有了二孩的家庭,会有更深的体会。

二孩出生小房子住不下,需要换一套大房子,五座汽车需要换成七座,报名早教班,培养发现兴趣爱好,上各种培训班,样样都需要花不少钱。

养大一个孩子消灭一个百万富翁,现在我信了。

有了孩子后,我的生活质量直线下降。

有了二孩后,生活质量又算什么东西?

现在除了生活消费,很少给自己买东西。

因为房贷车贷,生活费用,子女教育,父母赡养,每一样都要花钱,一年到头也存不了几个钱。

我还算好的,有爷爷奶奶帮忙带孩子,不然生活更是乱成一团。

总结一下,焦虑的浅层原因就是没钱,收入有限,欲望无穷。

可是就算挣钱不多,能维持家人基本生活,小日子也可以过的有滋有味,最起码穷开心也好。

尤其是今年疫情爆发,看到好多人失业,无力承担房贷还款,想想我现在还有收入,且收支略有结余,应该比失业的人要好多了。但我还是感觉焦虑,所以我知道焦虑还有更深层次的原因。

03 焦虑的深层原因

近几年每年都有一位或更多同事因为意外过世,或因为患病花费高额医疗费用。

虽然自己学医,在医院里见到太多的病人,但都比不上身边几个同事生病给我的触动大。

因为以前是站在医生的角度看患者,比较理性,缺乏同理心看待。

同事患病单位也会送出慰问,但与同事家庭损失相比不过杯水车薪,解决不了问题。

同事家人生活水平也大幅下降,很难维持目前的社会阶层,家庭预期目标也难以实现。

父母逐渐年迈,孩子刚刚上学,家庭的重担都压在夫妻的身上。

如果我们能平安的工作到退休,就算赚不到那么多钱,实现不了送孩子出国的梦想,最起码能保证他们顺利的读书成长,尽到赡养父母的义务。

如果家庭支柱在此期间发生人身风险,比如重大疾病或身故、残疾,有谁能替其负担这些未完成的家庭责任?

很长一段时间我都在思考,有什么方式可以转移这些风险。

随着研究的深入,我对人身风险及其应对有了更深的理解。

04 人身风险分类

人身风险多种多样,大者不过五种,生老病死残。

1、生的风险,是指子女教育费用筹集不足。

父母不是大学生的,都期望子女上大学。

父母是大学生的,子女上大学是最低要求。

有点想法的,可能考虑让孩子出国读几年书。

但是大学毕业前的累计费用也不少,加上通货膨胀,粗略估计现在出生的孩子需要50万。

如果接受私立教育,价格上百万也很正常。要出国读书,再加一百万。

家里有两个孩子,需要的教育费用总额约100-200万,不早日规划将难以实现目标。

名校毕业生的起点很可能是普通毕业生的终点也达不到的。

孩子的教育已经成为一场军备竞赛。

为了不输在起跑线上,虽然父母和孩子都苦不堪言,但谁也不肯放松,更不肯把有限的机会让给别人。

2、老的风险,是退休金不够支付老人的生活和医疗,护理费用。

2014年中国平均养老金替代率(退休工资/个人在职工资)只有45%。

如果现在拿5000在职工资,退休后只能拿2250的话,维持基本生活都比较困难。

要想维持在职生活水平,养老金替代率需要达到70%才行。

还有25%的养老金替代率需要补足,渠道有三个,企业年金,个人储蓄加投资和商业养老保险。

目前只有少部分人有企业年金补充。

个人储蓄是方法之一,但存在资金被挪用的风险,且储蓄行为难以持久,导致养老资金不足。

投资到高风险产品,赚了是锦上添花,亏了直接影响养老品质。

对大多数投资能力不强的人来说,购买商业养老保险能实现强制储蓄,且能享受保险公司稳健投资收益。

3、病的风险,包括疾病的治疗和康复费用,患者及陪护者收入损失,以及其他的隐形损失。

疾病分大小。小病康复快,费用少,对家庭影响不大,有社保就可以承担。

重大疾病则不同,病情严重,持续治疗,费用高昂,对家庭财务造成巨大影响。

统计表明中国有42%的贫困家庭是因病返贫,说明重大疾病的负面影响非常大。

重大疾病不仅对家庭负面影响大,发病率还在逐年提高。

重大疾病的终身发病率,根据官方数据计算,男性为73.4%,女性为69.8%。

按照目前预期寿命80岁计算,男女重疾累计发生率也都超过50%。

重大疾病有两个关注重点,青壮年时期患重疾不是小概率事件,一旦发生,高昂的医疗费用对个人和家庭生活影响巨大。

老年时期患重疾是大概率会遇到的问题,一生60%以上的医疗费用都在60岁以后产生,及早准备才能未雨绸缪。

4、死的风险,对家庭最严重的影响是经济支柱收入损失,家庭成员生活品质极大下降,家庭期望目标无法完成。

5、残的风险,指因意外或疾病导致失能、残疾和收入减少。

高度残疾的财务损失甚至比重疾和身故更加严重,因为残疾者不仅没有收入,还要持续支出大笔医疗和照顾费用。

2018年中国共有残疾人8500万,占人口总数的6.1%。

关于残疾和失能,有下列数据值得关注。

疾病导致残疾比意外更多。女性失能可能性比男性高,短期失能的可能性更高,30岁白领在65岁前失能至少一年以上的比例,男性为8%,女性为5.8%。

老年期因病需要护理的比例高达58-79%。

五种重大风险中需要优先考虑的是退休前患重大疾病和死亡的风险。

因为顺利退休,子女已长大,积蓄也多,赡养父母不成问题。

但过早死亡和重疾的累计概率也很高。

比如20到60岁期间,重疾或身故累计发生率男性为22.7%,女性16%。

每三对夫妻就有一人在60岁前发生重疾或身故。

1/3家庭会受到过早发生重疾和身故的影响。

05 人身风险应对方式

面对无法避免的人身风险,做鸵鸟是没用的,积极有效的做好应对方案才是正解。

下图说明了每种备选方案存在的问题。

方案没有提到借贷,原因是借贷太难了,借钱伤感情,有借钱经历的人都有体会。

整套方案组成了应对人身风险的强大组合,但起核心作用的我认为只有两种,储蓄和保险。

作为最顶级的自律,储蓄是维持我们未来幸福生活的有效手段。

储蓄最大的缺点是没有杠杆,保险把这个缺点弥补了。

只要交了第一年保费,过了等待期,我们就能拥有几十年储蓄才能达到的高保障作用。

社保是我们应对人身风险的基石,商业保险在应对重大疾病和身故风险时,能发挥出更有效的作用。

06 保险分类

国内去年卖出四万亿的保险,但大多数人对保险的认识严重不足,包括已经购买过保险的人也是如此。

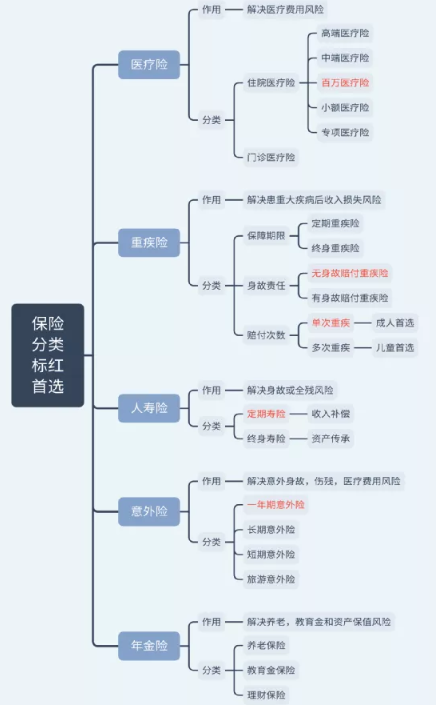

下图能让你对保险分类及其作用有直观了解。

很多买了保险的人,连基本的保险责任都不清楚,最后出险理赔时才发现根本买的保险根本保障不了自己。

消费者需要的保险,主要是重疾,寿险,意外,医疗和养老保险五种。

担忧患大病,就买重疾险和医疗险。

患了符合重疾险条款约定的疾病可申请理赔重疾,医疗险能覆盖更广泛疾病和意外的治疗费用报销。

担忧英年早逝,就买寿险,绝大多数人买定期寿险就够了。

担忧意外事故,就买意外险,保障意外身故,伤残,医疗费用报销。

担忧长寿导致养老金和医疗费用不够用,就买养老保险。

07 保险购买基本原则

很多人买错保险,就是原则弄错了。掌握下面四个原则,让你少走弯路。

先家庭经济支柱后老人孩子。

给老人买保险是行孝,给孩子买保险是本能,但先给自己买才是正确的选择。

经济支柱是家庭最大的保障,如果经济支柱丧失了赚钱能力或者身故,谁来给老人孩子提供持续保障?

先保障后理财。

重疾险,定期寿险,医疗险和意外险是家庭经济支柱的必要保障内容。

再有余力可以考虑教育金、养老保险或者理财保险。

很多人买了一大堆的年金保险,但如果在早期出险,现金价值非常的低,根本起不到保障作用。

保额为王。

设想一下,目前不幸罹患重疾,保额只有二三十万;不幸身故,保额只有三十万,够不够用?

保额不足,发生保险理赔,只会受到疾病和过低理赔金的共同伤害。

条款第一。

买保险之前先看条款,自己看不懂找营销员,营销员也不懂,建议换人。

永远不要相信营销员的口头承诺,没有法律依据,出险后会后悔莫及。

谁都可能骗人,但条款不骗人。

阅读条款主要关注:保险责任,责任免除,所有标粗标黑显示的内容。如有可能,全部看完。有不懂问营销员或保险公司客服。

08 评估自身需求

每个处于人生中的不同阶段,收入和家庭经济基础不同,考虑的侧重点也不同。

家庭经济支柱,重疾身故医疗意外需要兼顾。有余力可考虑养老保险。

老年人,侧重医疗和意外保障。健康和经济状况良好,可考虑重疾和防癌险。

子女侧重重疾,医疗和意外保障。有余力可考虑教育金保险。

09 资金预算

买保险是长期投资,总保费可能是除了房产之外的最大开支,且持续二三十年交费,因此要量力而为。

保监会的宣传是保费占家庭年收入的10%左右为宜。

我的建议是保费不要超过家庭年度节余。

我是月光族,没有结余怎么办?

如果你是月光族,建议优先选择带月交功能的保险,保费控制在月收入10%以内,对生活品质没有明显影响。

别问我为啥知道这么多,因为我就是月光。

再送一句肺腑之言,支出=收入-储蓄。

以储蓄定花费,明白这条你就走上了财富自由之路的起点。

如果预算不高,购买终身保障有困难,还可以选择定期保障,市场上有上万种保险产品,还有很多没听过的好产品等着你。

10 找到健康状况异常资料

三十岁以上很难有完全健康的人存在,体检异常率在97%以上。

国内高血压,糖尿病,高脂血症,体检异常,肺/乳腺/甲状腺结节,子宫肌瘤等均高发。

这些健康异常资料存在于体检报告,门诊病历和出院记录中,实在找不到可以去体检机构或医院查询复印。

这些问题医生可能说复查就好,但买保险时都要提供以备核保。

有销售人员说不要提供病史资料,有两年不可抗辩条款为消费者撑腰,遇到这样的赶紧换人。

保险法十六条规定,投保人故意不履行如实告知义务的,保险人对于合同解除前发生的保险事故,不承担赔偿或者给付保险金的责任,并不退还保险费。投保人因重大过失未履行如实告知义务,对保险事故的发生有严重影响的,保险人对于合同解除前发生的保险事故,不承担赔偿或者给付保险金的责任,但应当退还保险费。

通俗理解,不如实告知,都是不理赔的,按不告知内容影响程度大小区别对待,轻度退保费,严重的保费都不退,前期投入全白费。

当然有以上健康问题不是绝对不能买保险,需要提供资料给保险公司进行人工核保,或者由营销员先行智能核保。

能找到对核保医学知识熟悉的营销员有助于选择合适的产品。

核保结果有正常购买,加费购买,免除部分责任,延期和拒保五种。

保险公司认为某些问题多加点钱可以承保,这就是加费承保。

某些问题保险公司说风险太高不保,其他方面可以保,这叫免责承保。

某些问题保险公司也不清楚以后会发展成什么样子,先观察一段时间再说,过了观察期没事,说明问题不大,可以承保,这叫延期承保。

遇到加费和免责承保,建议还是购买为好。毕竟健康状况不好更需要保障,而且这时不像健康体可以随便挑产品,有公司愿意承保要及时抓住机会。

11 选择购买渠道和公司、产品

保险公司代理人,专业代理,经纪人,银行,电话,互联网保险销售都是销售人员,都有部分人为了自己的利益而损害消费者利益。

如何才能甄别好坏?

让营销员讲讲产品缺点,保险责任,免责条款,健康告知,健康异常如何核保,如何办理保全,理赔所需资料等。

能把这些都流畅讲出来的,应该是有丰富经验的营销员。

不同公司类似保障的产品,价格可以相差30%或更多。

如果推荐的高性价比产品是没听过的保险公司销售的,会不会有倒闭或理赔风险?

在中国,买保障型保险有国家信誉担保,安全性非常高。

请学习一下银保监会官方文章:担心保险公司会倒闭?闹哪?

没有一个富人是靠买高价东西致富的,这也适用于购买保险。

12 特别注意

等待期内不要体检或就诊。

不同类别保险有30天到180天不等的等待期,在这个期间之内,如果查出某些疾病会不赔偿,条款严格的产品会直接终止合同,退还保费。

保单定期检视。

当出现结婚生子买房贷款等重大改变时,需要检视保单,及时添加或更换保障。

保障不可能一次建立好,需要随着人生不同阶段进行调整。

但在每个人生阶段,可以一次性按照目前需要的适当保额做好保障。

保单告知亲密联系人。

重疾险的诉讼时效是两年,寿险是五年,超过诉讼时效不能理赔,诉讼也不行,等于白买。

买了保单后请将保单信息告知家庭成员或其他信任的人,以免出现突发中风昏迷或者身故,家人却不知道保单存在的情况出现。

理赔及时联系营销员和保险公司。

发生理赔及时报案,报案前咨询营销员提供理赔协助。因为病历关键信息写错,不符合条款,就有可能得不到赔偿。

13 全文小结

很多时候我们不做某事,是因为根本都没有想到过这件事。

当事物超过个人的认知极限,是根本不会引起我们关注的。

保险转移重大风险的作用,了解的人会觉得很好,不了解的人会嗤之以鼻。

当你产生风险意识,想要转移风险,需要了解储蓄,大病众筹,大病互助和保险转移风险的优缺点。

当你最终选择依靠保险转移风险,需要解决下列问题:

从什么途径获取信息,找什么渠道买保险,买什么险种,每个险种买多少,保障期限多久,交费年限多久,根据健康状况和预算确定产品类型和具体产品,了解哪些责任有保障哪些不保,确定投保人和被保险人,受益人,了解保单后续服务和理赔须知。

当我每多说一条,你的不耐烦情绪就会加重一分,但是不了解清楚就买保险,大概率会买到不合适的产品,或者价格要贵很多。

一家都配置保险,年交保费普遍上万或更多,一交就是二三十年,保费投入可能是除了基本生活和购房之外第三大支出。

当你买了不合适产品要退保,才会明白损失有多大。

所以在购买保险前多花点时间精力学习,才能保证购买后高枕无忧。

当你攻克了上述各种阻碍,成功购买到合适的保险,我相信你对下面的话会有更深的理解。

保险的意义,是生时做死时的准备,健康时做患病时的准备,年轻时做年老时的准备,父母做儿女的准备或儿女做父母的准备,如此而已!

阅读排行榜

-

1

等待期内因意外住院检查确诊肺癌,重疾险赔不赔?

-

2

如何将1元变成200万?

-

3

生老病死残,保险都能管!

-

4

保险营销员如何做,才能像医生一样专业?

-

5

保险拒赔率<3%,相互宝有多少?

-

6

一个括号引发的冤案,三例相互宝拒赔深度分析!

-

7

看好孩子不离视线,别让车内窒息的意外悲剧重演!

-

8

重疾险十年内会像手机一样普及,你准备好了吗?

-

9

预测:重疾多次赔付产品是一个可能让保险公司破产的黑洞!

-

10

定期寿险满期不返本,不如买终身寿险?保险医生告诉你真相!

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决