网络互助中的保险逻辑:应该把相互宝当保险一样经营吗?

- 2020年12月22日

- 14:45

- 来源:

- 作者:陈志恒

支付宝上线相互宝、互联网巨头纷纷涌入,网络互助似乎正在成为又一重大问题的答案。

不过网络互助的后续发展很少能让人看到突破保险、用更互联网更创新的方式满足民众的需求。

一、与网络互助最近的相互保险

先说结论,网络互助不是相互保险,也不是保险。关于概念方面的科普文章很多,可以参看之前写的《关于相互保险、互助保险、医疗互助和网络互助》一文,这里不再赘述。

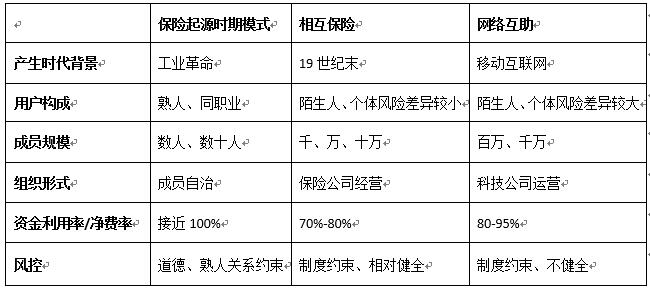

1.保险起源模式、相互保险与网络互助

由于底层逻辑和形式的相似,很多人喜欢拿网络互助与相互保险、保险起源时期模式在一起进行比较。

*资金利用率是指“用于赔付的费用/用户交纳的总费用”,类似于保险的净费率,数值为概数。

相互保险和网络互助的区别在于:一是法律法规,相互保险是执照经营的保险公司的保险产品,网络互助是科技公司运营的具有保障性质的互助计划;二是运营和风控,相互保险更严格更保守、缺乏活力,而网络互助更互联网化、注重效率;三是产品与社会价值,相互保险重公平,而网络互助兼顾公平与公益。

2.相互保险与网络互助之争

网络互助的迅猛发展让其拥有了传统保险无法比拟的海量用户,也因与相互保险类似的理念与形式,让很多人认为网络互助就是相互保险。

有人认为网络互助是非法的/无照经营的相互保险,有人认为两者虽然形似诸多但有着本质的区别;有人认为网络互助是特殊国情下的产物,国内相互保险必将取代网络互助,有人认为相互保险在国内走不通;有人认为网络互助与相互保险将相爱相杀、相互进化、长期共存……

如果硬要把网络互助和相互保险牵扯在一起,也许可以把它形容成“网络互助是相互保险在中国的本土化发展的一种形式”。

网络互助需要一个监管上引导和规范的参照,目前最合适的对象莫过于相互保险;国内的相互保险也需要一个好的学习对象,让其尽快摆脱发展的窘境,在这方面网络互助的爆发式增长无疑提供了最好的案例。

二、大家都在以保险逻辑运营网络互助/网络互助中的保险逻辑

1.保险人征战网络互助

大多互助平台的相关负责人都来自保险行业,很多更是从传统保险公司直接入行。在很多从业者眼里网络互助平台就是一个保险公司,互助计划就是一个个保险产品,然后像卖保险一样把它推给更多的人。

这也正常,互助的产品逻辑、运营逻辑以及业务模型等很大程度相似于保险公司的解决方案,从这个角度也说得通。

2.以保险为发展方向的平台定位

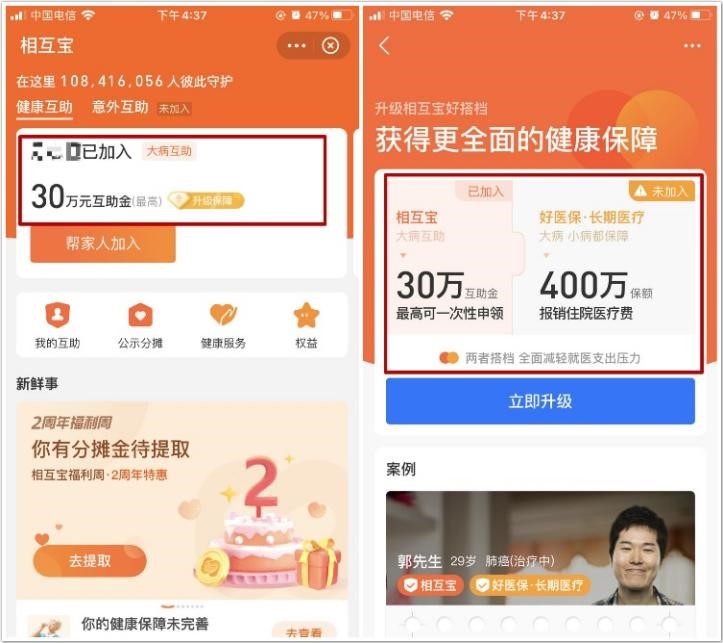

不难发现,几乎所有互助平台都将互助业务定位为保险业务的入口,特别是入局的互联网巨头,诸如相互宝、美团互助以及360互助等。

以相互宝为例,蚂蚁集团一直宣传相互宝是不盈利的,但这并不妨碍相互宝为其保险业务服务。

蚂蚁集团副总裁尹铭在被问及相互宝的保险销售问题时,也曾说 “相互宝可以为保险产品导流,但不以导流为目的”。据说,“互助升级好医保”转化数据比较可观。

3.商业保险式的产品逻辑

不少平台的互助计划本质上是一个赠险产品逻辑,赠险最重要的是什么?成本!然后就是尽可能多的获客,如果综合成本不高于其他渠道中最低的,那就是巨大成功。

一款保险产品是怎么出来的?大体流程是方案提出、市场调研、产品初步定型、精算与核保部门测算与定价、产品最终定型、内部审核与确认,最后向银保监会备案。抛开监管,保险公司在产品上最关注的就是风控,因为这直接影响到会不会赔钱。这一逻辑也被大多互助平台应用到互助计划中。

保险公司进行严格风控的一个重要前提是每个投保人要先交纳确定价格的保费,而网络互助没有,都是事后根据实际情况去分摊。所以,对于互助过度风控的边际意义没那么大;再者,网络互助资金的高利用率(保险上称净费率)也有一定空间从成本上为部分风险买单。

一定程度上把风控层面的“公平”转化为公益,是互助区别于保险的重要价值。所以,即使群体中不同个体间存在风险差异,网络互助也极少甚至没有进行细致的风险分类和制定个体差异化收费的制度。

同时,严风控意味着产品会变得很复杂,网络互助能保持如此活力与吸引力的重要一点就是门槛低、约束较少、规则相对简单。

联想到相互保险与网络互助的底层相似性,国内相互保险迟迟发展不起来也是吃了这个亏,也不该全以保险的逻辑去运营相互保险。

三、保险逻辑下的网络互助应该注意什么

1.确定性与不确定性

谈及网络互助与保险,大家往往是在讲他们的确定性与不确定性。

与保险相比,互助权益具有不确定性,因为不像保险一样有兜底和刚性赔付(政策也不允许),这是很多人诟病网络互助的地方。

我们可以将“网络互助的不兜底和不刚性赔付”理解为保险责任免除情况的一种,所谓的边界就是认知的问题;从成本的角度也可以解释,假设网络互助有兜底和刚性赔付,就意味着平台与用户的履约成本会上升。多数人可能意识不到“确定性”需要支付更多成本和溢价,比如为某些“确定性”我们需要每年多支付上千块,而接受“不确定”可能只需要一百块。

关于互助分摊成本的不确定性,也是如此。用户体验是一方面,同时也避免了支付更多的价格。如果要确定一个固定的分摊价格,和保险产品的保费逻辑一样,那就意味着用户交的钱是要多于实际分摊;同时这种机制也会诱使互助平台的决策往产生更多结余的方向进行。

保险上也有预期型保险产品和追溯型保险产品的划分。我们常见的保险基本都是预期型保险产品,特点是交纳的保费是固定的;而追溯型保险产品的保费不是固定的,它会根据保险期间内发生的理赔金额的多少而变化。

我国月收入1000元以下的人有近6亿,所以对我国大多数家庭而言,所谓的消费升级是性价比的升级,对于大部分人价格仍然是最重要的需求因素。给用户省钱不更香吗?

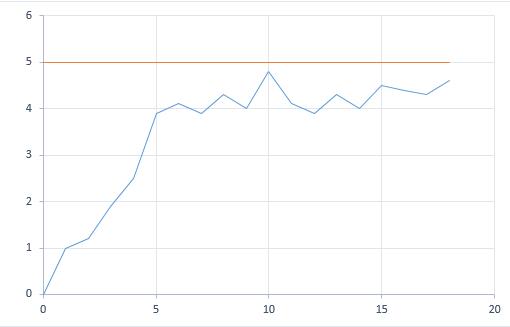

网络互助的确定性来自于长期的稳定持续运行。这也是所有关于网络互助不确定性问题的答案。就像大家会用货币基金替代活期存款,不是因为它不会亏,而是源于它长期的稳定性。从这个角度看,不确定性就是模式的特征,网络互助正因此才能有突破条条框框的一些可能。

2.利益关系

保险公司的利润模式是“多收少赔”就可以“多赚”,与出险人、投保人利益是对立的。

网络互助按筹款的固定比例收取服务费,“多赔”就可以“多赚”,与健康成员利益对立(多赔分摊费用就会上升),与患者利益一致,不过患者毕竟是少数,而且患者也是由健康成员转换而来。

从逻辑上讲,这种收费方式也一定会调整。之前没这么做的很大原因是初期群体规模小、运营成本分摊到每个人的身上的绝对数值大,加之运营模型没有跑通存在较大不确定性。可以通过收取最低费用来覆盖运营成本,而不应该是通过筹款金额的某个比例这种方式。

互助模式的关系构建逻辑决定平台与参与成员之间是利益共同体,互助平台要避免站在用户的对立面;不像保险,保险公司与用户之间是对赌的关系。

3.避免经验陷阱

我们经常可以看到媒体、专家学者对网络互助风控的批评与担忧,比如规则简单、逆选择等,这些都是事实,不过这是站在保险的框架内分析互助。

风控上,相较于商业保险,网络互助是个更简单更粗糙的产品。网络互助没有严格的精算、没有方便完善的售后服务、没有线下的服务机构等,但反过来看,这可能不是缺点。

用户的核心需求不是严风控下的低成本保障,何况大多数情况的严风控并没有带来保险产品价格的大幅下降。风控重要但一定程度上是可以舍弃的,因为对用户而言可能是性能过剩。粗糙同时意味着简单易懂、门槛低,其价值可能大于严风控背后的风险成本。

业务模型上,互助的业务模型很大程度上是参考保险公司而来,但在数量和质量上显然都有更高要求。比如调查审核环节,无论是最初的外包公估公司模式还是正在进行中的自建模式,仍然是参考保险公司。

之前总听到保险行业的朋友在讲“不可能的,互助没有精算、放开风险做不下去的”,但往往最被固守的,可能是最需要被打破的。

4.不局限于保险销售

实践证明网络互助可以成为保险销售的场景,但这不代表其价值主要体现在此;有人说网络互助会发展成保险公司,这基本不可能,这好比是在讲P2P会成为银行一样的逻辑;甚至其带来的影响与改变也不局限于保险。

在我看来,网络互助最重要的不是让更多人以更低门槛获得保障,而是做了保险公司、保险科技公司一直在做却没有突破的事情——产品与用户的连接方式。从这点来讲,去搞清楚为什么这么多人会参与进来可能更重要。

互助计划远不止赠险逻辑的产品价值,网络互助平台的价值不止于保险公司的角色,网络互助模式可以创造更多价值。不过,目前的网络互助发展很少能让人看到其突破保险、更互联网、更创新的方式满足民众的需求的这一面。

写在最后

不可否认的是,在很多用户眼中网络互助就是一种“保险”。网络互助具有保障功能,所以保险逻辑在运营中的运用很重要也很必要。

我们看到,大多数网络互助平台的运营中都深刻地体现着很多保险逻辑。经验是财富也能成为束缚。希望网络互助能更大范围地解决问题,也带来更多可能,前提是网络互助没有像P2P一样全军覆灭。

个人简介:连续创业者,5年网络互助从业者,康爱公社联合创始人,人人都是产品经理、未央网专栏作者。

阅读排行榜

-

1

全员营销,做?还是不做?

-

2

数字化转型如何助力保险业应对挑战

-

3

优化保险客户投诉管理,提升服务质量与客户忠诚度

-

4

保险销售人员如何利用人工智能技术拓展业务

-

5

被习惯丢掉的“知情权”

-

6

核保人是否会被人工智能取代?

-

7

非车险核保人的工作方法论

-

8

汽车品牌&保险:国内整车厂“做保险”18年

-

9

小议建工意外险的风险识别与管理

-

10

浅谈高速公路运营期的财产损失风险

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决