裁判实录I被保险人患甲状腺癌,保司以“重疾需发生在合同生效之日起2年后方可赔付”为由拒赔合理吗?

- 2023年12月05日

- 18:32

- 来源:公众号弈赔

- 作者:凌云

案情概要

2020年6月29日,张兰(化名)投保了某保险公司重大疾病保险,基本保险金额30万元,缴费期间30年。2021年11月15日,张兰在重庆医科大学附属第一医院金山医院住院治疗。同月17日行左侧甲状腺癌根治术,同月22日诊断为左侧甲状腺微小乳头状癌,2021年11月20日出院。

嗣后,张兰向保险公司申请理赔,保险公司作出理赔通知书,赔付张兰首次重大疾病医疗费用保险金1545.05元,审核意见为:前期理赔申请赔付金额有误,对此案件的理赔金额进行调整,最终赔付金额1545.05元。

对于重大疾病保险金赔付,经多次协商未果,被保险人张兰通过理赔公社联系到弈赔解纷中心,希望得到弈赔的专业协助。

案件审理中,双方对保险合同的首次重大疾病保险金及额外重大疾病保险金的相关条款存在争议。

1. 原告请求支付首次重大疾病保险金30万元和额外重大疾病保险金9万元没有合同依据:

1.1 案涉保险合同合法有效。案涉保险合同系原告登陆我方网站,浏览保险产品及合同条款,自主填写投保信息而投保,经我方承保,我方以电话回访方式询问原告是否确认本人投保,是否已经清楚保险合同条款,原告表示确认、清楚该产品的合同条款,尤其是保险责任和责任免除,故案涉合同是双方真实意思表示,合法有效。

1.2 应依据合同条款约定核定原告发生的保险事故是否符合首次重大疾病保险金和额外重大疾病保险金的给付条件。

2.2.2 被告在保险合同中、电话回访中均提示原告有15日犹豫期,犹豫期内解除合同无息退还全部保险费,但是原告有15天的时间认真阅读保险合同条款,但并未提出任何异议,也未要求解除合同,应当视为原告对于保险条款的充分知悉及认可。

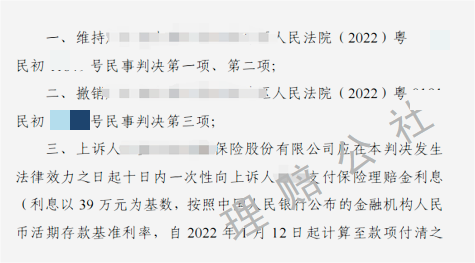

裁判主文

阅读排行榜

-

1

动态I弈寻——保险人的24小时AI理赔军师就要来了!

-

2

【裁判实录】被保险人被认为带病投保,被拒赔医疗险,一审判决赔付52370.79元!

-

3

庭上和解I器官移植医疗费遭拒,二审调解:保险公司赔付85400元

-

4

【裁判实录】被保险人就诊于条款约定外的医疗机构,被拒赔医疗险,一审判决赔付36341.53元!

-

5

理赔札记12:遗传性疾病与先天性畸形免责的不同抗辩方法

-

6

先天性与遗传性疾病保险理赔:迷雾中的真相与应对指南

-

7

【裁判实录】被保险人无证驾驶无牌机动车,被拒赔医疗险,一审判决赔付204373.67元!

-

8

理赔札记11:以仲裁委员会调解协议变更原理赔协议书

-

9

庭上和解I被保险人患“慢性肉芽肿”行造血干细胞移植术遭拒赔,调解获赔32万元!

-

10

被拒赔的猝死:保险公司和消费者的拉锯战

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决