学会算账经营, 这四个“车险赔付率”指标你了解了吗?

- 2022年04月11日

- 13:10

- 来源:

- 作者: 豆芽

车险从业人员经常会遇到赔付率区分不清的情况,比如核保人员做数据分析时经常会碰到总公司说这个车赔付率很高:“你看‘终极赔付率’都到多少了,这辆车做进来就是赔钱!”,但是核保人员从“满期赔付率”来看却并不高,这究竟是怎么回事呢?

车险业务常用的赔付率有四个:满期赔付率、终极赔付率(保单预期赔付率)、历年制赔付率(日历年赔付率)、综合赔付率。由于各家公司经营思路不同,赔付率口径和叫法也各有差异,这四个指标在不同公司也会有不同叫法。

满期赔付率

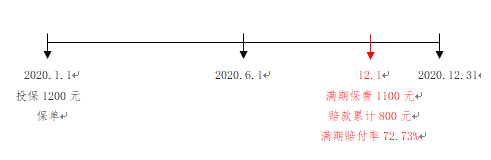

举一个例子,比如2020年1月1日投保的保费是1200元的保单,到12月1日,已经投保了11个月,所以满期的保费就是1100元(1200÷12×11=1100),假设到12月1日已经赔出去了800元,那么满期赔付率就是72.73%(800÷1100=72.73%)。

所以满期赔付率就是截止到目前,已经发生的赔款除以已经满期的保费,用来衡量承保的保单到目前为止的赔付情况,简而言之就是这一单到目前为止好还是坏。这个指标会随着时间进展而变化,比如这一单到12月31日时,满期保费是1200元,赔款是900元,这个时候的满期就是75%(900÷1200=75%)。如下图所示:

这个是评价保单(或车辆)品质好坏的指标。

终极赔付率(保单预期赔付率)

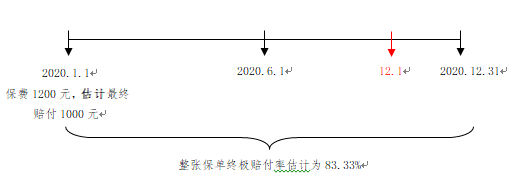

举一个例子,2020年1月1日投保的保费是1200元,精算师根据以往同类型的车的平均赔款、报案次数等因素认为这辆车到承保结束最终会赔出去1000元,所以终极赔付率是83.33%(1000÷1200=83.33%)。终极赔付率是一个预测的结果,是预测这个保单进展到最后大概会赔出去多少钱,这个值是不会变的。如下图所示:

可以发现,满期赔付率进展到最后其实就是终极赔付率(保单预期赔付率)。这也是一个评价保单(或车辆)品质好坏的指标。

历年制赔付率(不考虑IBNR因素)

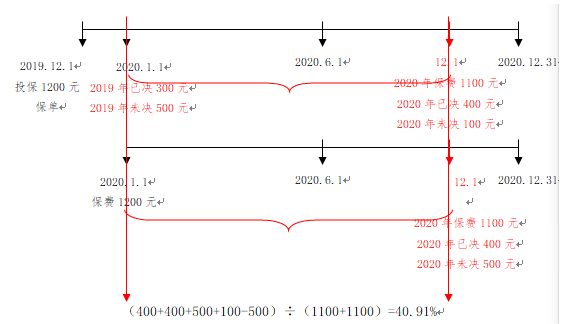

举一个例子,假设有两张保单:

第一张保单在2019年12月1日投保,保费1200元,在2019年12月15日发生事故,立案金额是800元,2019年12月15日赔款300元,到2019年底未决500元(800-300=500)。2020年6月1日赔款400元,还剩未决赔款准备金100元(截止到12月1日,800-300-400=100)。这张保单发生在2019年的保费为100元(1200÷12×1=100),到2020年发生保费为1100元(截止到12月1日,1200÷12×11=1100)。

第二张保单在2020年1月1日投保,保费1200元,在2020年6月1日发生事故,立案金额是900元,2020年6月1日赔款400元,还剩未决赔款准备金500元(截止到12月1日,900-400=500)。到2020年12月1日发生的保费为1100元(1200÷12×11=1100)。

因此计算历年制赔付率为40.91%(2020年发生的赔款为2020年发生的已决赔款+2020年未决赔款-2019年未决赔款;计算公式为(400+400+500+100-500)÷(1100+1100)=40.91%)。

这个指标受到理赔估损的影响,体现在立案的金额上,如果理赔估损不足,那么立案金额偏低,导致未决赔款偏低会使得历年制赔付率失真,直接影响到机构的考核绩效。如下图所示:

历年制赔付率通常用于业务口径上的一段时间经营结果的评价考核指标。

综合赔付率(本文中暂时不考虑再保)

这个指标和综合费用率一起构成综合成本率,是我们评估公司经营结果的重要指标,也就财务口径上的盈亏指标。因为数据全面,并且要经审计并对外发布,通常会用于同业对标和监管口径。

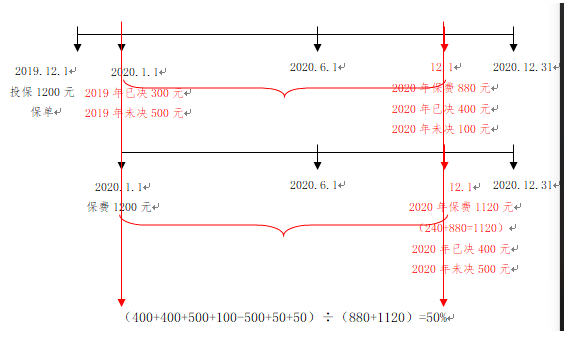

同样还是举一个例子,假设有两张保单:

第一张保单:2019年12月1日投保,保费为1200元,首日费用为240元(首日费用率20%,发生在2019年,首日费用的意思是保单销售出去当期就要确定的费用),扣除首日费用后的保费在2019年发生了80元((1200-240)÷12=80),在2020年发生了880((1200-240)÷12×11=880)。在2019年12月15日发生事故,立案金额是800元,2019年12月15日赔款300元,到2019年底未决500元(800-300=500)。2020年6月1日赔款400元,还剩未决赔款准备金100元(截止到12月1日,800-300-400=100)。

第二张保单:2020年1月1日投保,保费为1200元,首日费用为240元(发生在2020年),扣除首日费用后的保费发生了880元(截至2020年12月1日,(1200-240)÷12×11=880),所以发生保费为1120(截至2020年12月1日,首日费用240+扣除首日费用后的保费发生880)。在2020年6月1日发生事故,立案金额是900元,2020年6月1日赔款400元,还剩未决赔款准备金500元(截止到12月1日,900-400=500)。2020年发生的直接理赔费用为50元,间接理赔费用为50元。

因此计算综合赔付率为50%(计算公式为(400+400+500+100-500+50+50)÷(880+1120)=50%)。如下图所示:

(为什么要扣除首日费用呢?其实就是保单获取的成本不允许分期确认,应该当期就确认下来,剩余的和保险责任相关的部分才分期确认)。

它和历年制赔付率差别有两个:一个是保费计算的方法不一样,第二是包括了直接和间接理赔费用。(注:没有考虑再保)

实际问题

前面介绍了车险业务四个基础的“赔付率”在实际中这几个赔付率如何使用呢?拿终极赔付率和满期赔付率来说,一般情况下,精算估计较为准确的话,我们选择相信终极赔付率,理由是终极赔付率是业务全期的指标,满期是还没有进展完成的指标,拿暂时没有进展完的指标去做业务很有可能会让业务风险被低估,因为可能还有赔案没有进展完。

但是某一个地市机构做业务时,拿了过去3年甚至是5年的满期进行分析都发现明显低于终极,就有可能是由于终极是基于二级机构或者全国进行的评估,和当地实际情况有一些偏差。用终极赔付率会导致脱离了机构的实际情况,此时倾向于使用满期。两者并不矛盾,而是相互佐证互补的关系。

最后,我们再回过头来回答开头的问题:为什么满期赔付率不高,但是终极赔付率(保单预期赔付率)这么高呢?第一点满期是没有进展完的结果,终极是进展结束以后的估计,可能在接下来的时间赔付会继续增加,导致最终满期赔付率升高;第二点是终极是某一类别的车的平均预测结果,是一个大概率事件,实际进展有可能与估计结果有偏差,至于偏差的大小就看各家保险公司的精算水平了。

阅读排行榜

-

1

中小财险公司为什么会被股东“爸爸”抛弃?

-

2

在产险行业已经不太可能靠跳槽实现阶级跃升了

-

3

供需错位催生多种乱象,车险的明天在哪里?

-

4

这个政策是车险改革以来最成功的,没有之一

-

5

DeepSeek说它将对财险行业这些岗位造成冲击,我劝它谨慎点,它说……

-

6

骗子出没,财险同行请注意!

-

7

限速背景下,停止内耗是小公司车险发展的第一要务

-

8

说真的,财险公司很多人都不愿向上爬了

-

9

保险行业C端化的执念不改,业务员的日子就不会好过

-

10

虚惊一场!DeepSeeK其实没那么了解财险行业

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决