保险资金入市

- 2020年04月18日

- 16:09

- 来源:

- 作者:

|

|

自1980年国内保险业务恢复以来,我国保险资金运用可划分为三个阶段。第一阶段(1980-1987),资金运用还没有成为保险经营工作的主要方面,保险公司的资金基本上进入银行,形成银行存款。第二阶段(1987-1995),保险资金运用渠道全面放开,在投资权限分散、经验缺乏、管理滞后等情况下,保险资金广泛进入房地产、有价证券、信托业,形成了大量的不良资产。据不完全统计,仅1992年、1993年经济过热时期因保险业资金运用形成的不良资产就达100多亿元。第三阶段(1995年至今)。表现为资金运用的力度和资金运用工作管理力度都不断加大。1998年10月,人民银行允许百姓公司参与银行间债券市场从事现券交易,这使得国债市场现券空间打开。1995年5月,经国务院批准,保险公司可以在中国保监会的批复的额度内购买信用评级在AA+以上的中央企业债券,这使得高等级企业债券市场开放。1999年5月,《保险公司购买中央企业债券余额按成本价格计算不得超过公司上月末总资产的10%。1999年8月,保险公司获准进行银行间同业市场的回购交易,标志着银行国债回购市场对保险公司开放。1999年10月,中国人民银行批复同意商业银行可同保险公司办理协议存款,最底起存额3000万元,最底期限5年,利率由双方商定,这使得保险公司获准突破利率管制规定。1999年10月,《保险公司投资证券投资基金管理执行办法》颁布,标志着证券投资基金市场对保险公司开放,保险资金“间接入市”。2001年3月,保监会批准平安等三家寿险公司投资连结型保险帐户资金在投资基金上的投资比例从30%放宽到100%,是对保险投资的进一步开放与鼓励。2001年3月,保监会批复同意保险公司购买电信通讯类企业债。

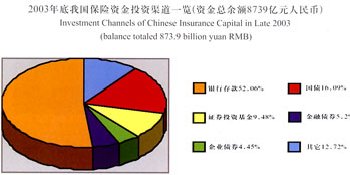

至此,保险公司已成为资本市场只要的机构投资者,为资本市场的发展和稳定发挥了积极作用。2003年,我国保险资金运用实现收益235.03亿元,资金收益率为2.68%。

2004年10月24日,经国务院批准,中国保险监督管理委员会、中国证券监督管理联合发布并实施《保险机构投资者股票投资管理暂行办法》。这标志着我国保险资金首次获准直接投资股票市场。

阅读排行榜

-

1

中国现代保险业的兴起

-

2

保险思想的传播

-

3

民族保险业发端

-

4

火险和寿险的出现

-

5

民族保险业的涌起

-

6

民族寿险业兴起的标志

-

7

金融资本投入保险业

-

8

史带与美亚保险

-

9

民族保险市场的扩展

-

10

保险印花税与保险印纸

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决