解密长寿人生最优筹资模式

- 2022年05月25日

- 16:10

- 来源:

- 作者:

靠水晶球生活的人注定要吃碎玻璃。

童年的纯真、少年的狂野、中年的潇洒、老年的神闲,是每个人期待中的美好生活,我们需要谨记的是,这一切都是基于现实来一步步实现的。

如同桥水基金创始人瑞·达里欧所言,“最重要的事情并不是预知未来,而是知道在每一个时间点上如何针对可获得的信息做出合理的回应。”

01 预估长寿人生的发生概率

低死亡率、低生育率、寿命延长,人口年龄结构从金字塔收敛为柱状结构,65岁以上老龄人口占比超越 1/4。一系列数据正在揭示着人类正在进入长寿时代这一现实。

人口老龄化问题关系人类未来发展,步入长寿时代经济社会将发生深刻变革。

2021年国民经济和社会发展统计公报数据显示,2021年全国65岁以上老年人口已超过2亿,在全部人口中的占比为14.2%。我国人口老化的速度超乎预期,而且这一趋势还将持续。

而且,据联合国的相关预测,到2050年,我国65岁以上老年人口将上升至3.66亿,老年人口占比将达26.1%,而20-64岁的劳动力人口占比则将下降至54.9%。按此推算,届时每2位劳动力就需要赡养1位老人。

三人行必有一位老人,长寿时代奔袭而至。

水晶球的预测走进现实,瑞·达利欧的《原则》指出,应对未来需要:

1.感知并适应正在发生的事情,即使这些事情无法预料;

2.预估可能发生的事情的发生概率;

3.充分了解可能发生的事情,以保护自己免受不可接受的伤害,即便不可能万无一失地做到这一点。

长寿时代成为现实。我们唯有感知并适应这个现实,并积极寻求解决方案。

02 感知养老资金缺口

在日前举办的泰康长寿时代研究院发布仪式上,泰康保险集团与明德丰怡精算咨询(上海)有限公司共同发布的《长寿人生筹资模式白皮书》(以下简称《白皮书》)指出:养老筹资刻不容缓。

1991年,我国提出包括基本养老保险、企业补充保险、个人储蓄性保险在内的“多层次”养老保险的设计。历经30年发展,目前我国已初步构建起以基本养老保险(第一支柱)为基础,企业(职业)年金(第二支柱)为补充,与个人养老金(第三支柱)相衔接的养老保险体系。

观我国三支柱养老体系发展之现状,与发达国家相比,我国第一支柱在养老体系中占比超6成,偏高的占比与其立足于保基本的定位形成反差;第二支柱由企业年金和职业年金构成,其覆盖面较小,近年来增长缓慢;由个人主导的第三支柱补充养老金尚在起步阶段。

《白皮书》认为,现有养老保障体系急需补齐短板。

长寿时代,人人将带病长期生存。这一认知将对养老金体系带来重大挑战。为更长寿的人生筹资,务必立足自身,积极寻求解决方案。

03 应对养老需求选择筹资方案

筹资是为了实现特定目标进行资金规划,为养老筹资成为长寿时代绕不开的重要命题。为更长寿的人生筹措资金关乎我们每一个人能否实现有生命质量、有价值尊严的老年生活。

养老筹资需要借助不同的金融产品,一般而言,储蓄存款、各类理财产品等都可以作为养老筹资的工具。《白皮书》认为,这些金融产品中除住房反向抵押养老保险(需要将自有房产抵押)和养老信托产品(私募性质,需要符合合格投资者要求)适合于特定人群之外,在进行养老筹资规划时,养老保险产品、银行养老理财与养老目标基金等产品之间是互为补充而不是互相替代的关系,投资者应该根据个人对风险、收益以及流动性的偏好,从多元化的养老需求出发,实行多层次资产配置。

与此同时,锚定个人养老需求,专属养老金融产品箭已在弦。目前,保险公司、商业银行、基金公司、信托公司等多类型的金融机构都广泛参与到这一领域,提供了较为多样的养老筹资产品。

04 探索长寿时代下的高效筹资

《白皮书》指出,商业保险公司在探索最优筹资模式方面具有巨大潜力。

我国社保体系将在长寿时代下面临多重压力,多渠道为养老筹措资金意味着巨大市场机遇。

根据泰康保险集团创始人陈东升长寿时代理论,面对个人养老阶段可预期的医疗通胀、养老通胀,利用杠杆原理和复利原理完成财富管理,平滑人生的需求和供给。其中,杠杆原理结合大数定律,用保险保障的“小支点”撬动大未来;复利原理通过长期稳定的投资使财富指数级增长,让复利之花绽放。

据此,长寿时代下的解决养老筹资需充分运用筹资两大原理,以应对逐渐扩大的养老收支缺口。

《白皮书》认为,保险公司在实践中探索最优筹资模式,还需要结合行业发展趋势、在行业深转型的大背景下开拓创新。纵观美国传统寿险,错失健康险、退休金市场发展机遇的历史经验值得借鉴。反观美国健康险,则是通过与服务资源的深度结合,把握住了长寿社会下医疗费用的筹资需求,以凯撒医疗为代表形成了一套“支付+服务”相结合的闭环式经营模式。

立足国情,我国大型人身险公司在需求驱动与监管号召下拥抱养老和健康,积极探索长寿时代下的最优筹资模式。以泰康保险为例,通过商业模式创新将虚拟的保险支付体系和实体的医养康宁服务体系相结合,打造了长寿、健康、财富三大闭环,以满足长寿时代人们对长寿、健康、富足的需求。

05 养老筹资规划需及早着手

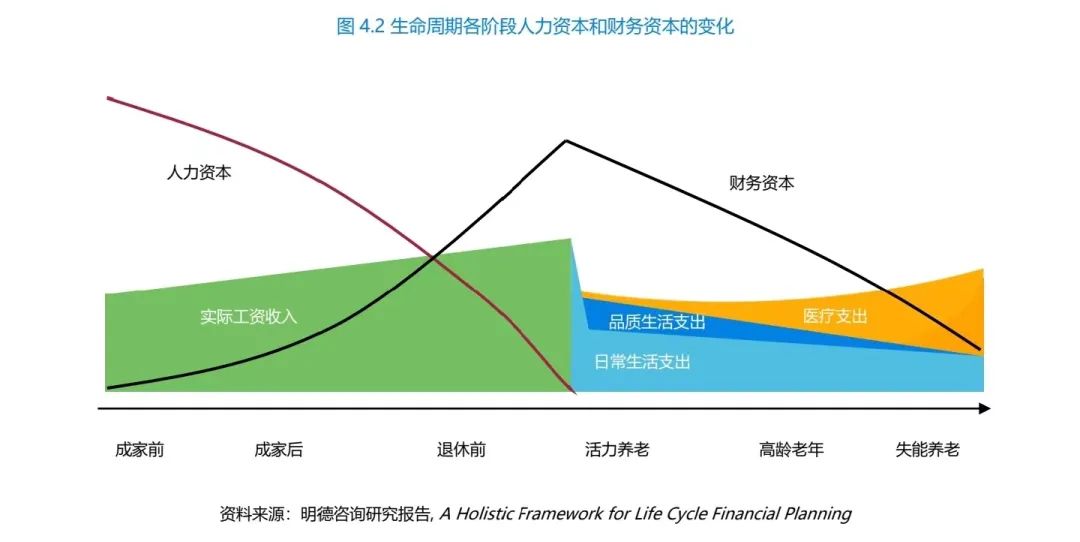

将一个人在一生中获取收入的能力定义为人力资本,以一个人未来工资收入的现值来代表其未来赚取收入的能力。个人逐年累积下来以供未来养老支出使用的有形财富被定义为财务资本。

《白皮书》指出,在一个人20岁职业生涯刚起步时,他拥有的财务资本接近于零。人力资本通过教育水平的提高和职业生涯的提升而增加,对于大多数人来说,人力资本在职业生涯早期达到顶峰,并在退休时降至零。而财务资本从开始工作时的零,随着人力资本向财务资本的转化而逐年递增,直至退休时达到最大。退休时点是财务资本的拐点,财务资本从退休时到生命终点这一阶段逐渐递减。

越来越多的人已经意识到需要为养老筹资进行规划,但在具体行动上却有明显的滞后。清华大学研究团队于2020年发布《国人养老准备报告》,其中统计了未退休人群中开展养老规划的比重,只有16%受访者表示已有初步或者完整规划。

现实中,人们通过管理好人生各个阶段的人力资本与财务资本,才能在兼顾各阶段生活目标的同时达成最终退休阶段的生活目标。

长命百岁是已经融入传统文化、代代相传的美好期许。规划未来30年甚至更长时间的养老资金,养老筹资是全生命周期财富管理中至关重要的一部分,养老筹资规划应及早着手。

当长寿人生预期来临的时候,如何保护自己避免不可承受的结果?尽早树立“支付+服务”理念,关注“保险+医养”为个人与家庭提供的筹资方案,而且马上付诸行动。

阅读排行榜

-

1

保契锐评丨提防分红险异化为金融怪兽

-

2

琼瑶今日花葬,我们到底该如何优雅地跟世界告别

-

3

财险业高质量发展行动方案解读:破解公司治理难题,力促专业化经营

-

4

走失的保险代理人

-

5

浅谈保险公司偿付能力优化

-

6

从一则上热搜的拒赔报道,看保险业之难

-

7

保险业能不能出现“晓华姐”

-

8

现实小而全,理想小而美,中小财险公司出路何在?

-

9

举国关注之下,保险业能答对养老这道题吗?

-

10

从宏观视角看开门红发力点

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助