股东赔个精光,净资产-4.2亿是怎么做到的!?起底百年人寿自我救赎之路;“双浩”组合危局难挽…

- 2024年04月23日

- 18:29

- 来源:

- 作者:高旭

作者:高旭

编辑:顾柠

来源:险企高参

近日,百年人寿保险股份有限公司(以下简称:百年人寿)连续发布两份公告,第一份公告涉及注册资本的变更,第二份则涉及股东的调整。

在涉及注册资本变更的公告中表示,百年人寿新增发股份1.1亿股,增资价格为每股1元人民币,注册资本将由77.948亿元增加至79.048亿元。此次新增注册资本全部由新增股东大连市国有金融资本管理运营有限公司(以下简称:大连金运)认购。

另一份涉及股东调整的公告中则是,大连融达投资有限责任公司(以下简称:大连融达)将所持有的百年人寿80000 万股股份转让给大连金运,大连融达为大连金运子公司,大连金运背后则是大连市财政局,且本次股权转让为无偿划转,不涉及资金来源问题。股份转让完成后,大连金运持有91000万股股份,所持股权占总股本的11.51%,大连融达不再持有百年人寿股份。转让完成后大连金运为第一大股东,此前当了8年有余的大连万达集团股份有限公司(以下简称:万达集团)成为第二大股东。

股权结构生变的背后是,“资不抵债”的困境。为应对出现的净资产亏损状况,优化资本结构并增强偿付能力,百年人寿决定增资。据统计,此次增资为百年人寿成立以来的第五次,也是继上次增资后是时隔八年的又一次补血。

面临净利润由盈转亏,净资产缩水超9成,陷入偿付能力不达标困局,股权架构仍较为分散,董事人员皆为股东指派等等问题,在狂风中飘摇的百年人寿将如何应对?

业绩寒冬:

净资产-4.2亿 净利亏损 偿付能力接近红线

种种迹象表明,百年人寿正经历前所未有的一段“困难时期”。

根据2023年一季度偿付能力报告显示,百年人寿净利润亏损10.5亿元,延续了去年亏损的态势,2022年全年净利润亏损27.1亿元,这是自2015年万达集团成为第一大股东以来的首次亏损。据了解2015年至2021年,百年人寿的净利润分别为0.32亿元、2.07亿元、3.51亿元、6.97亿元、2.23亿元、8.02亿元和5.88亿元。

与此同时,资产端也一并下滑。2021年末净资产还有81.66亿元,2022年末为3.23亿元,直至2023年一季度,净资产为-4.2亿元,且净资产收益率为-2106.87%。净资产不断缩水直至为负,已经资不抵债了。值得注意的是,其大部分缩水是在2022年发生的。具体来看2021年末有81.66亿元,2022年一季度末则缩水了近一半,为44.04亿元,二季度末稍有反弹为49.58亿元,三季度末再度“腰斩”为19.41亿元,直到四季度末,还剩3.23亿元。

投资收益的连续下滑也加剧了公司的资金问题。根据2022年及2023一季度偿付能力报告显示,百年人寿在2022年的各个季度均面临净资产收益率的负增长。具体而言,第一季度、第二季度、第三季度和第四季度的净资产收益率分别为-14.01%、-9.4%、-26.15%和-43.91%,2022年全年的净资产收益率为-64.94%。令人担忧的是,这一趋势在2023年第一季度并未得到改善,反而出现了更加剧烈的下滑,达到了-2106.87%。

对于投资收益的下滑,百年人寿于2023年4月,发布两则的投资管理能力公告,公告显示,因股权、不动产投资管理能力不符合能力标准,需暂停股权以及不动产投资管理能力。

产品端对资金的影响亦不可忽视。2020年至2022百年人寿的综合退保率呈现出逐年上升的态势,分别为3.34%、4.80%和8.16%。以2022年为例,该公司在一季度、二季度、三季度和四季度的综合退保率分别为2.88%、5.87%、9.08%和9.64%,呈现出明显的增长趋势。而且在2022年百年人寿的退保金规模出现了大幅度的增长,全年退保金达到178.36亿元,与上年相比增长了111.45%。

多方面因素构成核心、综合偿付能力溢额不足,核心、综合偿付能力充足率底下的问题。2023年一季度综合偿付能力充足率为102.59%、核心偿付能力充足率64.43%,双双逼近红线,风险综合评级多期为C,此外百年人寿还预计在2023年二季度末其核心偿付能力充足率将滑落至55.48%。据了解,这并不是百年人寿第一次出现偿付能力接近红线的情况,早在2018年开始,百年人寿的偿付能力已经较为紧迫,其2018年四季度综合偿付能力曾低到100.65%,仅高于国家红线0.65%。

今年1月,两家评级机构——联合资信、中债资信再次发布公告称,推迟出具百年人寿的相关跟踪评级公告。两家评级机构指出,百年人寿尚未公开披露2023年二季度及三季度财务报表及偿付能力报告等数据,在无法获取评级所需关键信息的情况下,评级工作无法正常开展、无法按时完成季度跟踪评级公告。

漏洞难填:

增资不利 股东分散 产品力不足

2021年百年人寿保费收入558.8亿元,创下几年来的新高,百年人寿保费收入增长背后,一方面业务数字化战略功不可没,另一方面则是其激进的产品及销售策略。此前,有媒体报道,近几年来热销的产品毫无例外都是储蓄型产品,且其中包含大量的趸交产品。

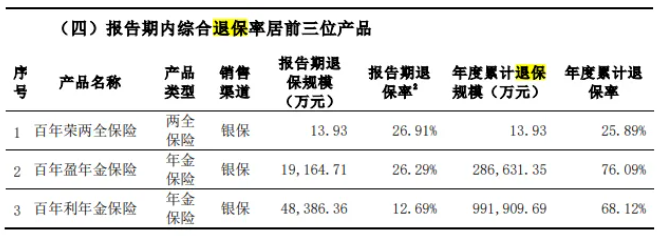

据百年人寿2022年四季度偿付能力报告显示,报告期内综合退保率居前三位产品分别为:百年荣两全保险,其年度累计退保率为25.89%;百年盈年金保险,其年度累计退保率为76.09%;百年利年金保险,其年度累计退保率为68.12%。值得注意的是这几款产品的销售渠道均为银保渠道。

有银保渠道的背书,自然比自己好卖,但这里面却鱼龙混杂。据中访网报道,“不少人买邮储银行理财,竟然变成百年人寿的保单。不仅如此,还通过重疾定义调整,医院范围,理赔时效,免责条款等等控制理赔率。表面看起来的各种高性价比,实际忽悠看不懂条款的消费者。”如此一来,销售渠道和客户之间的错误诱导,以及产品无法正常理赔,致使退保事件频发。2022年年报显示,投诉中退保纠纷就有7415件,占总投诉事件的50%左右,销售纠纷4396件,约占宗投诉事件的30%。

此外,带来的另一影响就是屡次被罚以及上典型案例。仅2020年上半年百年人寿频频因欺骗、隐瞒投保人而收到罚单,半年时间累计被罚款超200万元。2021年之后也多次被监管部门处罚。并且在中国消费者协会发布的《2021-2022年度“全国消费维权十大典型司法案例”》中,百年人寿被点名并指出,保险公司仍存在滥用“疾病释义”条款免责情况。

其结果就是百年人寿趸交及期缴业务首年保费收入规模均呈大幅下滑态势,新保单难以成交,现有客户不断退保,较高的退保率加重了百年人寿的集中兑付风险,以及现金流出压力,这一状况对其资产端提出了更高的要求。鉴于公司趸交储蓄类产品在业务中的占比偏高,其资产配置必须更加注重流动性,因此,权益类资产应成为配置的重点。这也就造成了百年人寿与其他险企不同的投资策略。

不同于部分中小险企公司的谨慎态度,百年人寿的投资偏好更关注股票投资等。公告披露,其权益类资产的账面余额达到了307.07亿元,占上季末总资产的19.15%,已相当接近监管规定的权益类投资比例上限。

根据银保监会在2020年7月发布的《关于优化保险公司权益类资产配置监管有关事项的通知》,保险公司在满足一定偿付能力条件下,其权益类资产的配置比例是有明确规定的。具体来说,如果公司上季末的综合偿付能力充足率在100%以上但不足150%的,那么其权益类资产的投资余额不得超过上季末总资产的20%。这样看来,实在是紧贴规定边缘。

若是在这一策略中不断获利,“风险投资”还可以继续,但现实不给机会,净投资收益的显著下滑,直接后果就是监管的介入。2021年第二季度因公司存在超范围进行股票投资问题被银保监会采取了监管措施,要求公司自接到行政监管措施决定书之日起3个月内不得新增股票投资业务。2023年4月,百年人寿的股权、不动产投资管理能力被暂停。

偏逢屋漏连夜雨,领导班子也出问题。百年资管原董事长庄粤珉还在2023年初被带走调查,业界均认为这与百年人寿的投资有关。更早的2022年9月20日,曾担任过百年人寿的党委书记、执行董事的董建岳被警察从家中带走。而在此之前,百年人寿的前任董事长何勇生,自2009年6月成立以来一直担任该职务,直至2020年二季度辞任。之后,虽然董建岳及刘朝晖先后担任过董事长一职,但均未获得相关部门的核准。严格来讲,董事长一职自何勇生离任之后该职位开启了长达2年左右的空缺。

同样空缺的还有总裁一职。2021年7月,百年人寿公告称,原总裁单勇辞去该职务,并由孙晓红接替并担任公司临时负责人,2021年12月又由于卫红接替并担任公司临时负责人。至此百年人寿“一二把手”双双空缺。

如果说上述问题还能拖,那么有一个问题则拖不得,那就是钱。就一般情况来讲,面对偿付能力压力,保险公司传统的应对策略往往是增资或发行资本补充债券。

就当前险企对资本补充的需求及其可行方式来看,资本补充债是较好的方式。不过多数公司发债额度已近极限,预计未来资本补充债的市场规模将维持稳定,而非大幅增长。多数情况下,预计将更多地表现为“赎旧发新”的模式。不过对于百年人寿而言,其在2024年2月23日发布公告表示,对2019年发行的20亿元资本补充债券不行使赎回权,“赎旧发新”显然行不通。

另一方面,由于中小险企规模较小、信用评级低、盈利能力弱等原因,补充资本的方式相对受限。在这样的背景下,现有增资更多依赖于老股东。不幸的是,这条路也被堵上。

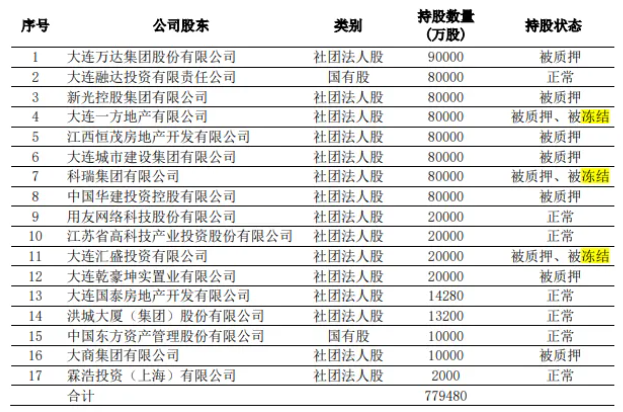

翻看百年人寿主要股东,不难发现多数以房地产开发企业。在此次股权转让前,百年人寿的股权较为分散,持股比例超过10%的共有8家股东,分别是大连万达集团股份有限公司、大连融达投资有限责任公司、新光控股集团有限公司、大连一方地产有限公司、江西恒茂房地产开发有限公司、大连城市建设集团有限公司、科瑞集团有限公司、中国华建投资控股有限公司。

近年来房地产行业走下坡路已是不争的事实。早在2018年,万达集团为“降负债”,不断抛售资产套现,百年人寿也在其中。另外几家大股东也闻风而动,伺机出手百年人寿股权。

2018年12月,绿城中国公告称,其全资子公司绿城房产拟以27.18亿元收购百年人寿9亿股股份,正是万达集团的持股数量,次年8月,该笔股权收购宣布终止。

2019年1月,科瑞集团拟将百年人寿8.98%股权转让给国测集团,该笔股权变更至今未获监管批复。

2019年7月,中国奥园宣布以32.61亿元现金收购百年人寿13.86%的股权,卖方为大连城市建设集团、大连乾豪坤实置业、大连国泰房地产。2020年1月,该收购宣告终止。

2021年6月,“银泰系”曾通过旗下公司中国联合实业投资有限公司与万达签订框架协议,拟收购百年人寿股权,但直到如今,关于银泰收购百年人寿的股权尚未获得监管批复。

2023年10月,新光控股拟公开拍卖转让百年人寿4亿股股权,但因无人出价而流拍。

截至2023年一季度偿付能力报告显示,百年人寿17家股东共有10家股权均被质押、被冻结,约占全部股权的80%。其中,大连万达集团、新光控股集团、大连城市建设集团、江西恒茂房地产、科瑞集团等主要股东股权均被质押、被冻结。股东资金链的紧张状态往往与其所处行业的低迷状况密切相关。在大股东都自身难保的情况下,百年人寿的“找钱”之路也就愈发艰难。同时,股权质押比例过高,也一定程度导致所有者权益规模进一步下降。

此外,上述说到在本次增资之前,持股比例超过10%的股东共有8家。这还带来了另一种麻烦。就是董事会人员基本来自于股东方,并且高管的任命权又在董事会,这样的布局在某种程度上给公司战略规划、治理架构或带来不利影响。

现任非执行董事(部分):

周晓光,女,中欧EMBA,现任新光控股集团有限公司董事长。

张永捷,男,研究生学历,现任大连一方集团有限公司投资部总经理。

叶青,女,大学本科学历,会计师,现任江西恒茂房地产开发有限公司总经理助理。

黄力,男,经济学硕士,现任科瑞集团有限公司投资部总经理。

总的来看,百年人寿经营端产品设计过于激进,销售不合规,理赔不顺畅,致使缺乏竞争力;投资端偏好又走钢丝……就这样这家寿险公司一步步走入寒冬。

开展自救:

国资入场 新迎银行系董事长

国资的入场,是解救百年人寿的第一步,而带来国资的人则是现任董事长王新浩。

早在2023年1月,王新浩申请辞去浦发银行副行长、财务总监职务时就有消息称,王新浩将出任百年人寿出任董事长。并据知情人士透露,王新浩已于3月初加入百年人寿。11月,国家金融监督管理总局大连监管局批复王新浩百年人寿董事长的任职资格。

据了解,王新浩深耕银行业20余年。曾在光大银行大连分行任职6年,先后任职资产管理部总经理、客户经理部总经理、公司银行部总经理。此前还曾出任上海浦东发展银行大连分行、上海分行兼上海自贸区分行党委书记、行长;上海浦东发展银行党委委员、副行长、财务总监,兼任浦银金融租赁股份有限公司党委书记、董事长,浦银国际控股有限公司董事长,浦发硅谷银行副董事长。

2022年,有市场传闻称王新浩的任命主要受到当地监管部门的推动。据悉,当地政府有意通过地方国资接管百年人寿的部分股权,而王新浩的任命被视为地方国资更深度参与其中的重要标志之一。从他的背景来看,外界猜测具备一定的合理性。

董事长一职被填补,紧接着另一重要职位也被填补。2023年6月,原太保寿险副总经理戴文浩加盟百年人寿担任党委副书记,拟任百年人寿总裁一职,其任职资格还需等待相关任命文件和监管部门的批复。

而出任百年人寿第五任总裁的“70后”戴文浩,保险从业经验十分丰富。公开资料显示戴文浩,2018年6月起任太保寿险副总经理。之前曾任太保寿险宁波分公司信息技术部经理、人力资源部经理,太保寿险信息技术部总经理助理、副总经理、总控管理中心总经理、契约部总经理、营运企划部总经理,太保寿险江西分公司总经理、河南分公司总经理兼豫东分公司总经理等。

截至王新浩与戴文浩的到来,百年人寿董事长及总裁职务长久的“空窗期”才被打破。值得一提的是,2023年10月,从业30多年的寿险老将,中国太保寿险原董事长徐敬惠,由国家金融监督管理总局大连监管局批复,获百年人寿独立董事的任职资格。

从时间上来看,从2023年11月王新浩获得核准至大连金运增资,不到5个月,行动较为迅速。倘若从从2023年3月算起,则时间有些长。事实上,近两年来,险企增资额度呈现出明显的上升趋势。据中国银行保险报报道,去年仅前4个月,就有多家险企发债,规模达198亿元。今年以来,亦有8家险企获批增资,增资额超77亿元。再加上刚刚获批发债120亿元的人保财险,4个月内险企已合计“补血”197亿元。

这一现象不仅说明了当前中小险企在补充资本方面所面临的迫切需求,同时也给险企高层带来了不小压力,可以说是在与时间赛跑。

在当前经济环境下,部分中小险企股东面临资金压力,已经无力为中小险企继续输血。为了防止险企暴雷、风险扩散,地方政府以地方国资的方式入场救市。不失为一种化解风险的方式。

不过对于百年人寿来说,此次的“增资转股”只是万里长征的第一步,经营层面的改革才是任重而道远。

阅读排行榜

-

1

前三季度巨亏7.5亿!友邦系老将加盟,华泰人寿能否重振“小而美”风采?

-

2

共揽2.55万亿!揭秘八大上市保司十月保费江湖:人身险单月7家负增长,国华人寿前十月降幅12%;平安财增速领跑老三家

-

3

平安银行原高管跳槽“失败”跨界保险!?53岁蔡新发任友邦保险集团首席创新官、创新办负责人,直接向李源祥汇报…

-

4

“天价外脑”出走?!9000万年薪李源祥宣布辞任友邦人寿董事长,陈荣声代行职责;前三季度净利增盈15%,分支机构扩张加速…

-

5

年内又双叒叕举牌!险资为何频频看好交通股?|七日谈

-

6

中融人寿“准85”后副总经理陈堃被爆失联!曾任恒大人寿投资管理中心总经理,去年“老领导”朱加麟被调查…

-

7

注册资本增至73.6亿,2600亿中信保诚人寿“再出发”:增资25亿元,单季度扭亏为盈;农行系总经理常戈发声…

-

8

85家财险江湖三季度业绩风云榜:众安在线保费超太平、净利逆袭榜七;永诚财险受台风重创、亏2.4亿黯然登榜

-

9

重磅!这家险企总精算师任上被带走,与“落马”恒大人寿原董事长“颇有交集”;亏损4亿,三季度投资收益率降至1%,中英人寿怎么了?

-

10

“老七家”高调入局,百万级代理人队伍再造谁是“卷王”?!寿险转型下半场哨声吹响…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

董事长变更后,中国人寿新添80后女总助

-

10

国内首家批发保险经纪公司来了,保险中介未来将走向何方?