30万亿保险资管江湖又起波澜|七日谈

- 2024年10月30日

- 18:02

- 来源:

- 作者:耿一康

作者:耿一康

编辑:顾柠

来源:险企高参

30万亿保险资管市场又填一“新面孔”。

近日,国家金融监督管理总局局长李云泽在2024金融街论坛年会上透露,金融监管总局已正式批复美国保德信保险资产管理有限公司(筹)(下称:美国保德信资管)正式启动筹备组。

回顾往昔,从2003年最早开业的人保资管,再到美国保德信资管的获批筹建,保险资管行业已经走过了20余个年头。据《险企高参》了解,此次美国保德信资管的获批筹建,不仅使其成为我国第35家获批的保险资管公司,更是继安联保险资产管理有限公司后,国内第二家外资独资保险资管公司。

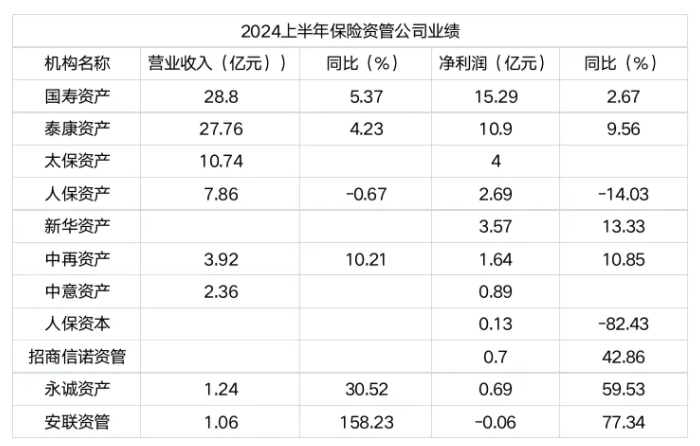

截至目前,已有11家保险资管机构发布了今年上半年业绩报告,11家资管公司净利润超40亿,其中,国寿资产、泰康资产合计净利润超25亿元,占比超过50%。可以看出,“马太”效应下业绩分化显著。

此外,据《中国保险资产管理业发展报告(2024)》(下称:《报告》)显示,在资产配置上,债券、保险资产管理产品和银行存款增长最为迅速,这和当时的投资环境息息相关……

上半年11家资管公司净赚40亿

“马太”效应下业绩分化显著

据《险企高参》梳理,截至目前共有11家资管公司披露2024半年报。其中,8家披露了营收情况,11家披露了净利润数据。整体上看,今年上半年11家资管公司累计实现营业收入83.74亿元,实现净利润40.44亿元。

具体来看,营业收入方面,有3家公司营收超10亿元,分别是排名前三的国寿资产、泰康资产、太保资产,上半年分别实现营收28.8亿元、27.76亿元、10.74亿元;人保资产、中再资产、中意财险紧随其后,营业收入分贝为7.86亿元、3.92亿元、2.36亿元。此外,永诚资产与安联资管的营收也均超1亿元,分别为1.24亿元、1.6亿元。

营收增速方面,8家披露的资管公司整体呈现“五升一降”。其中,营收排在末位的安联资管以158.23%的增速摘得桂冠,永诚资产与中再资产也分别保持着30.52%、10.21%稳健增速。值得注意的是,人保资产是唯一一家营收下滑的公司,上半年营收微降0.67个百分点。

再来看净利润的表现,今年上半年11家公司中有10家实现盈利,1家出现亏损。

其中,“状元”国寿资产和“榜眼”泰康资产,净利润分别为15.29亿元、10.9亿元,太保资产以4亿元的净利润位居第三,新华资产、人保资产、中再资产紧随其后,净利润分别为3.57亿元、2.69亿元、1.64亿元。其余盈利机构净利润均低于1亿。

而安联资产作为唯一一家亏损的公司,今年上半年亏损0.06亿元。

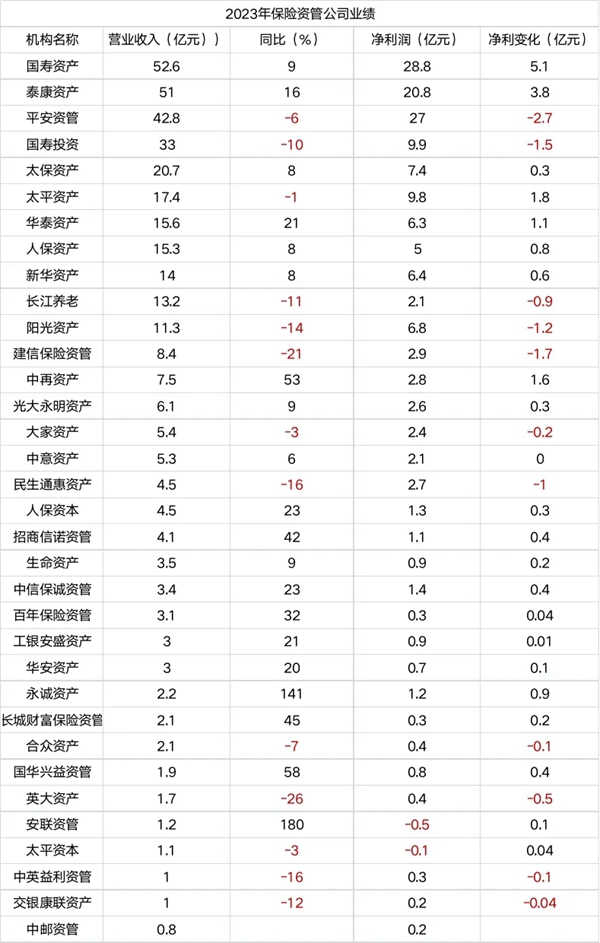

将视线重新拉回34家资管公司,虽然还有23家公司未披露今年上半年的经营情况,不过从上述公司去年全年的经营业绩来看,也能略知一二。

《报告》显示,截止2023年年末,34家保险资管业公司管理资产规模30.11万亿元,同比增长5.59万亿,增幅达到22.82%,超过同期27.6万亿规模的公募基金;投资资产总规模26.16万亿元,同比增长16.82%,投资规模持续扩大。

《险企高参》通过梳理注意到,保险资管公司间的马太效应尤为显著。国寿资产和泰康资产2023年营收超50亿。共有11家营收超10亿,合计占总营收的近8成。

具体来看,营收层面,34家资管公司总揽营业收入363.8亿元。榜单“TO5'分别是国寿资产、泰康资产、平安资产、国寿投资太保资产,营业收入分别为52.6亿元、51亿元、42.8亿元、33亿元、20.7亿元。5家资管机构营收均超20亿元。

营收规模在10亿至20亿的还有6家;另外的23家中除了刚成立的中邮资管营收不足1亿外,其余的资管公司营收均超1亿元。

在营收增速上,34家公司中有20家的营业收入为正增长,13家为负增长(中邮资管无同比数据)。安联资管增速第一,高达180%;永诚资产以141%的增速位居第二。另有11家公司保持两位数增速。

而英大资产、建新保险资管则是营业收入同比下降的“冠亚军”,两家公司的营收分别同比下滑26个百分点、21个百分点。此外,还有6家机构负增速超15%。分别是民生惠通资产-16%、中英益力资管-16%。

净利润指标更有力地揭示了“头部效应”的现象。今年上半年,34家资管机构总揽净利润155.6亿元。其中,有32家净利润为正,仅有2家机构净利润为负。

而国寿资产、平安资管、泰康资产依旧“霸榜”前三,净利润分别为28.8亿元、27亿元、20.8亿元,这三家机构的净利润占据了34家机构总净利润的“半壁江山”。

太平资产、国寿投资分别以9.9亿元、9.8亿元紧随其后。净利润超过5亿元的还有4家,分别是太保资产7.4亿元、新华资产6.4亿元、华泰资产6.3亿元以及人保资产5亿元。其余盈利的公司净利润均低于5亿元,其中有11家机构净利润不足1亿元。

再来看亏损的两家机构,分别是安联资管和太平资产,分别亏损0.5亿元、0.1亿元。

净利润变动上,12家公司为正增长,11家公司出现负增长。在这其中,国寿资产净利润增量最大,较2022年增加了5.1亿元。而平安资管净利润减幅最大,较2022年减少了2.7亿元。

去年34家资管公司规模站上30万亿

投资规模增速超16%

对于保险资管机构2023年净利润情况,和彼时的经济环境以及资产配置息息相关。

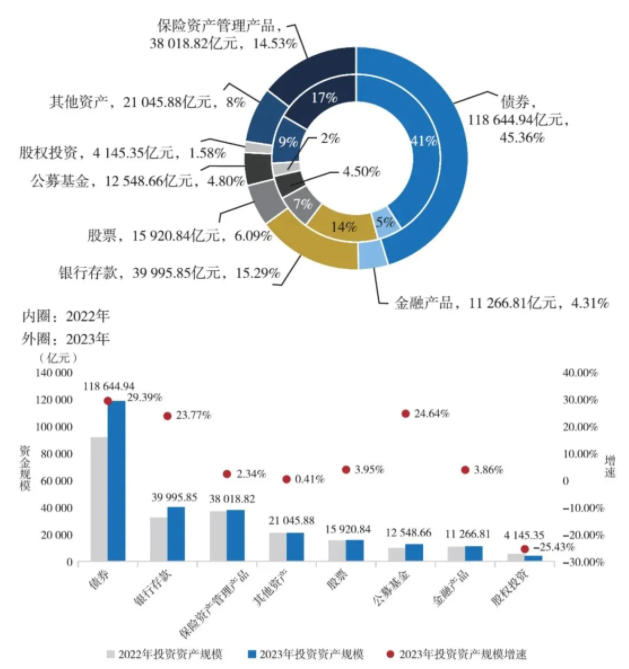

去年,权益市场经历了较大幅度的波动,股市整体表现震荡,部分行业板块轮动频繁,市场不确定性增加,这在一定程度上影响了保险资产管理公司的投资策略和风险偏好。在此背景下,为追求更稳健的收益和降低投资组合的整体风险,保险资管公司加大了对债券和银行存款的配置力度,这两类资产在投资组合中的比例有了较大比例上升。

具体来看,资产配置方面,保险资管公司整体以债券、保险资产管理产品和银行存款为主,三者合计占比近八成。其中,债券配置规模增长最为迅速,同比增长29.39%。同时,公募基金和银行存款也呈现出较快的增长速度,分别为24.64%、23.77%。不过,股权投资规模则出现明显下降,同比下降25.43%。

此外,在公募基金配置结构中,债券型基金占比最高,达到43.58%,股票型基金和混合型基金分别占比25.87%和25.58%;而货币型基金为4.87%,占比相对较低。

得益于机构积极调整资产配置,使得2023年综合收益率差强人意。2023年有5家机构综合收益率超过了5%,而2022年没有机构达到此收益率;3.25%-5%的有14家,位于此区间的机构数量有所增加;19家机构处于0%至3.25%区间,机构数量最多的范围;负收益的有3家,较2022年仅增加一家。

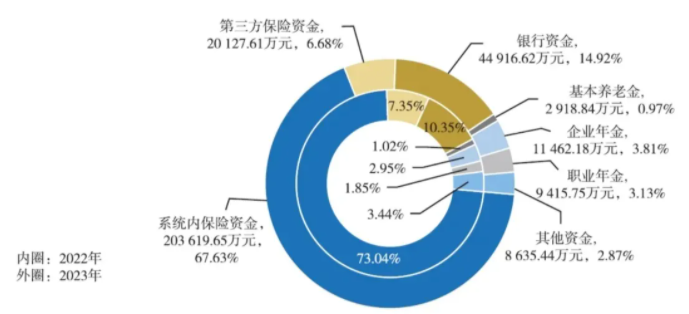

此外,在资金来源上,仍保持保险资金为主、业外资金为辅的多元化结构。保险资金方面,管理系统内保险资金20.36万亿元,占比67.63%,管理第三方保险资金2.01万亿元,总体占比6.68%;业外资金方面,管理银行资金4.49万亿元,占比14.92%,管理业养老金2.38万亿元,占比7.90%。

监管力推资管行业高质量发展

保险资管迎新机遇

毫无疑问,30.11万亿险资已是国家实现金融强国的中坚力量之一,其规模已超过27.6万亿规模的公募基金(2023年数据)。那么,这只“准国家队”该何去何从呢?

自今年年初以来,监管部门对资管市场的重视程度不断升级,多项重磅政策接连出台,为资管行业的高质量发展注入了动力。

4月12日,国务院发布了《关于加强监管防范风险推动资本市场高质量发展的若干意见》(国发〔2024〕10号)。该意见强调要大力推动中长期资金入市,优化保险资金权益投资政策环境,为保险资管行业提供了更为广阔的发展空间。

5月9日,国家金融监督管理总局印发了《关于银行业保险业做好金融“五篇大文章”的指导意见》。其中,对保险资管行业作以要求,充分发挥保险资金的长期稳定优势,在科技型企业投资、绿色投资等领域发挥更大作用。

6月,监管部门再次发力。15日,国务院办公厅又印发了《促进创业投资高质量发展的若干政策措施》(国办发〔2024〕31号),旨在完善创业投资的“募投管退”全链条政策环境和管理制度。文件明确支持保险机构投资创业投资基金,并鼓励资产管理机构开发长期投资产品,为保险资金与创业投资的结合提供了有力支持。

而在随后的陆家嘴论坛上,金融监管总局李云泽局长更是针对保险资金提出了培育“耐心资本”的要求,并强调了其在熨平经济周期波动、推动“资金—资本—资产”良性循环中的重要作用,为保险资管行业指明了未来的发展方向。

展望未来,保险资管行业将重点关注以下三个方面:

一是把握耐心资本发展机遇,探索更多业务增量来源。随着中央政治局会议作出“发展风险投资,壮大耐心资本”的决策部署,保险资管行业需要研究养成“耐心”的路径方法,探索服务新经济、新产业的路径和模式,以实现长期价值增值。

二是落实决策部署要求,更高水平做好防范化解金融风险工作。面对当前复杂的金融环境,保险资管行业需要持续健全风险管理体系,关注和研判各类金融风险问题,并重点强化相关主体信用风险管理。

三是与金融管理部门同频共振,将金融“五篇大文章”工作做实做细。保险资管行业需要立足保险资金特色,持续追踪相关细化举措要求,完善内部管理机制和激励约束机制,不断提升专业能力和服务实体经济的质效。

阅读排行榜

-

1

重磅独家!瑞众人寿首次公开公司治理概要:披露董监高简历、股东会议信息等;9名高管来自国寿,去年保费2368亿元

-

2

重磅!又现四大保险央企总裁互送:继赵鹏之后,52岁人保第一副总裁李祝用履新国寿党委副书记

-

3

“难兄难弟”各亏17亿!十家“银行系”险企2024成绩揭榜:合计净利99.4亿,新会计准则影响深远…

-

4

时隔七月,57岁“老国寿”赵国栋正式任瑞众人寿董事长!人事版图重塑,去年前11月保费2268亿;今年定下七项重点工作

-

5

综合成本率高达264.3%!63岁平安女将霍建梅挑大梁,能否破题前海财险亏损怪圈?!

-

6

60家非上市人身险保司2024业绩揭晓:财信人寿亏损3.7亿,六家银行系险企入围利润top10!泰康、中邮保险业务收入超千亿

-

7

管理层多为"80后",董事长、总经理去年齐换;东方嘉富人寿的“前世今生”…

-

8

保险人春节朋友圈“营业”指南|春节特别策划

-

9

保险人的春节“职业病”|春节特别策划

-

10

重磅!新增保费30%投资A股,千亿资金或将入市;推动中长期险资入市方案出炉,保司接下来怎么干?…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决