求解银保乱象?!手续费高涨,利益输送加剧行业竞争;上海保险业发布自律公约:坚决杜绝银保小账,不得给予约定外利益…

- 2023年08月14日

- 14:31

- 来源:

- 作者:赵梦涵

作者:赵梦涵

编辑:邢莉

来源:险企高参

在寿险行业,个代、银保、团险三大渠道呈三足鼎立之势。

在这三大渠道中,银保渠道从生猛崛起到被迫转型。而在个险渠道增长乏力,行业进入转型困顿期的当下,银保渠道正在重回高光时刻。尤其是在国有大行、中小银行纷纷降息的背景下,保险产品成为了越来越多客户的选择,代销保险收入为银行的贡献率大幅增长。但手续费、银保小账等问题也随之而来。

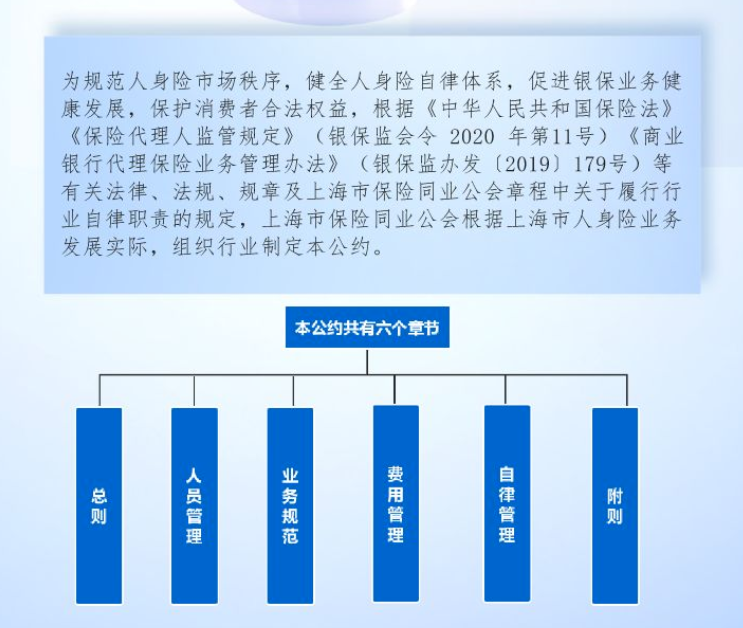

近日为规范人身险市场秩序,健全人身险自律体系,促进银保业务健康发展,保护消费者合法权益,根据有关法律、法规、规章及上海市保险同业公会章程中关于履行行业自律职责的规定,上海市保险同业公会组织行业根据上海市人身险业务发展实际,组织行业制定了《上海市人身保险银保业务自律公约(2023年版)》(以下简称:《自律公约》)。

《自律公约》要求,保险机构要确保银保业务的健康可持续发展,承诺不通过其他渠道及方式变相增加银保业务手续费、坚决杜绝银保小账、不得给予银行代理机构及其从业人员合作协议约定以外的利益等。解决此类问题,还需全行业达成共识,遏制恶性竞争。

自律公约强调多个“不得”

坚决杜绝银保小账等乱象

在保险行业,“银保小账”,一般指的是银行工作人员向保险公司或者其工作人员收取(或索要)合作协议约定外的利益,包括现金、实物、旅游奖励等。其对应的“大账”则指的是银行与保险机构签订合作协议后,保险机构支付的计入银行中间收入的通道费用。

近日,上海市保险同业公会组织行业组织行业制定了《自律公约》。

《自律公约》共有六个章节,对于人员管理、业务规范、费用管理、自律管理等做出了规定。所涉及的银保业务,是指人身保险公司(以下简称保险机构)委托银行代理机构(含商业银行、邮政机构),在授权范围内代理保险公司销售保险产品及提供相关服务,并依法向银行代理机构支付手续费的经营活动。所涉保险从业人员,是指保险机构银保业务相关从业人员。

《自律公约》指出,保险从业人员的主要职责是与银行代理机构日常联络、单证交接、业务培训、业务辅导、业务咨询、销售支持等;并配合做好客户信息变更、续期缴费、退保、满期给付及咨询投诉处理等售后服务工作,不得销售银保业务相关保险产品。

保险机构须严格遵守并持续贯彻“保险姓保”的业务导向,遵守总公司审慎合理的银保业务发展规划、预算、政策、费率等指标,合规展业,良性竞争,确保银保业务的健康可持续发展。并承诺不通过其他渠道及方式变相增加银保业务手续费,坚决杜绝银保小账。

保险机构不得签署涉及手续费或变相提高手续费的补充协议。

保险机构及保险从业人员不得以任何名义、任何形式直接或者间接给予银行代理机构及其从业人员合作协议约定以外的利益,包括但不限于支付现金、各类有价证券,或者报销费用、提供旅游等。

恶性竞争不可取,

遏制需全行业达成共识

《自律公约》提及的“小账” 属于手续费的违规支付,是监管长期整治查处的重点。

“银保小账”用于各种利益输送,不仅增加了险企经营成本、造成财务经营数据严重不真实、面临严重的监管风险,还扰乱保险市场、加剧行业竞争、影响行业健康发展。

2019年,原银保监会发布的《商业银行代理保险业务管理办法》(以下简称:《办法》)第二十一条明确提出,商业银行对取得的佣金应当如实全额入账,加强佣金集中管理,合理列支保险销售从业人员佣金,严禁账外核算和经营。保险公司及其人员不得以任何名义、任何形式向商业银行及其保险销售从业人员支付协议规定之外的任何利益。

对于银保之间的佣金结算,《办法》提出,商业银行与保险公司结算佣金,应当由保险公司一级分支机构向商业银行一级分支机构或者至少二级分支机构统一转账支付;具备条件的商业银行与保险公司,应实现法人机构间佣金集中统一结算;委托地方法人银行业金融机构代理保险业务的,应当由保险公司一级分支机构向地方法人银行业金融机构统一转账支付。

业内人士认为,自律公约的确能在一定程度上敲响警钟,对于变相提高手续费的补充协议或者约定以外的利益在短时间内有一定的遏制作用。但这些问题一直都是老大难问题,解决此类问题,还需全行业达成共识,遏制恶性竞争。

前4月银保渠道手续费支出增长超43%

粗放式经营理念有待改善

《自律公约》的背后是近年来银保渠道崛起下的不正当竞争。

近年来,随着个险代理人大量流失,个险渠道新单承压,在受大型险企冷落多年后,银保渠道正在重回高光时刻,并于2022年底反超个险晋升“第一渠道”。

2022年底,从A股五大上市险企来看,太保寿险银保渠道保费同比大幅增长308.7%,中国人寿银保渠道保费同比增长28.6%,平安寿险及健康险银保渠道保险业务收入同比增长17.60%,新华保险实现银保渠道保费收入439.31亿元,同比增长7.8%,人保寿险银保渠道保费同比增长3.1%。

业内人士称,险企对银行渠道的依赖,也令险企的成本支出进一步加大。

根据行业交流数据显示,2023年前4月,寿险公司手续费及佣金支出同比增长20.62%,其中银保渠道手续费支出同比增长超43%。同期,行业新单保费同比仅增长15.3%,银保新单增幅15.7%。

除手续费的增长外,银保渠道崛起下的竞争愈演愈烈时,险企面临的经营合规风险也会进一步加大。

一位知情人士向险企高参透露,“很多时候险企也是‘有苦说不出’,保险机构为了生存争夺资源、拼抢手续费,不得不承担攀升的经营成本、合规风险。”

对于险企而言,改变“一味用高手续费换取保费规模”的粗放式经营理念,在推出差异化产品与服务、拓宽销售渠道等方面做出更多探索与尝试。监管方面则需要疏堵结合多方发力进行规范,制定更为细致的法律法规,加大管控力度和惩戒力度。

阅读排行榜

-

1

众多险企主要负责人“走马换将”背后的三大诱因?|七日谈

-

2

解密富豪榜上大佬们的保险版图:张峻夫妇、资本大鳄刘益谦均在列;另有这些“狠角色”亦有涉足

-

3

保费增速创五年新低,3000亿信泰人寿身陷多重困境能否触底反弹?!万能险现金流-79亿,已连续五个季度未披露净利润指标…

-

4

重磅!落子山东、安徽,3600亿友邦人寿省级分公司扩容释放啥信号?!“国十条”定调,支持优质境外保险企业来华设立机构…

-

5

30万亿保险资管江湖又起波澜|七日谈

-

6

风向要变了?!这家4.6万亿上市寿险巨头新增2.2万代理人;起底背后六大影响要素

-

7

再遭股东转让3.7亿股!民生人寿或陷入成长烦恼:股权5年11次拍卖无一成交;连续十四年盈利,保费规模不及七年前…

-

8

两大保险集团纪检组组长变更!仲晖林履新国寿,前任董云鹏仅履职半年;上海银行周宁或赴任太保,曾拿百万年薪…

-

9

4家单月负增长!前九月15家机构保费收入合计2.5万亿,人身险或将进入“平淡期”?车险再度扛起财险市场大旗,根本原因是…

-

10

新设两家外资保险机构,支持设立私募证券投资基金、保险互换便利;监管释放了什么信号?…|七日谈

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

国内首家批发保险经纪公司来了,保险中介未来将走向何方?

-

10

比亚迪后又一科技巨头拿下财险牌照:车险市场群狼已至,真正的颠覆要开始了?