净利保费“冰火两重天”!55家非上市寿险公司业绩全透视:泰康双第一;6家保费增长超100%;近半数险企亏损;7家偿付能力未达标…

- 2023年08月11日

- 12:27

- 来源:

- 作者:赵梦涵

作者:赵梦涵

编辑:邢莉

来源:险企高参

近期,55家寿险公司完成了2023年第二季度偿付能力报告的披露,非上市寿险公司成绩也随之出炉。

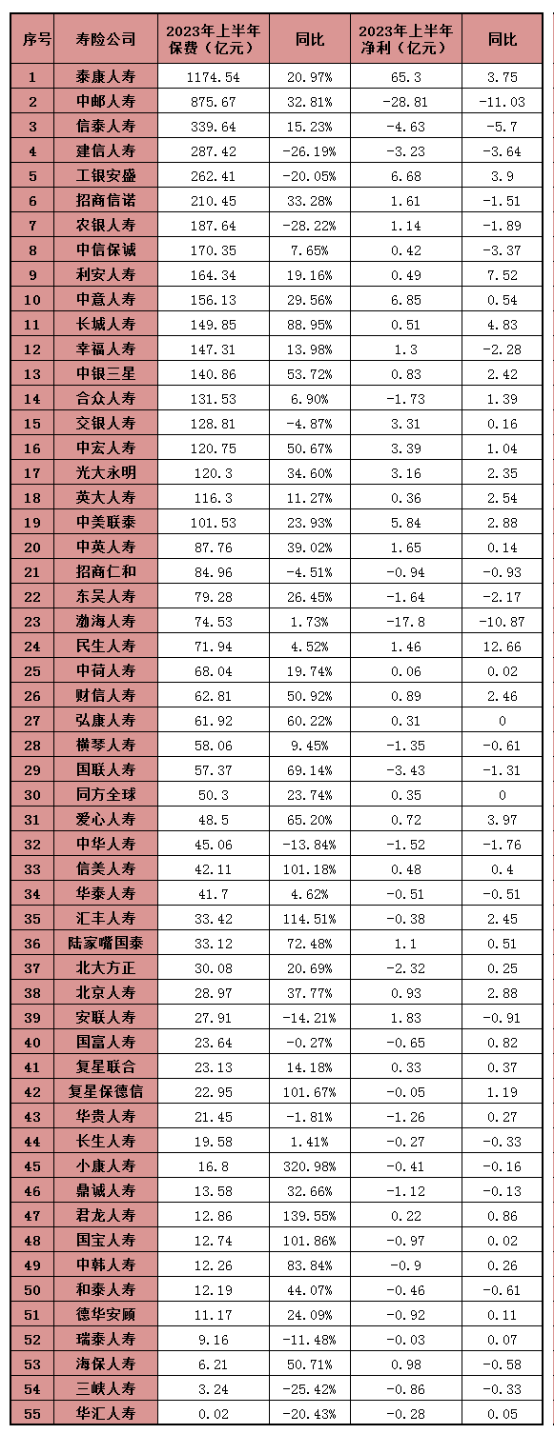

在今年上半年,55家寿险公司中,有10家保费收入超百亿,保费收入较去年同期相比增长幅度较大,同比增长超100%的共有6家险企。净利方面,29家寿险公司实现盈利,14家净利超1亿元,其中泰康人寿实现保费净利双第一。

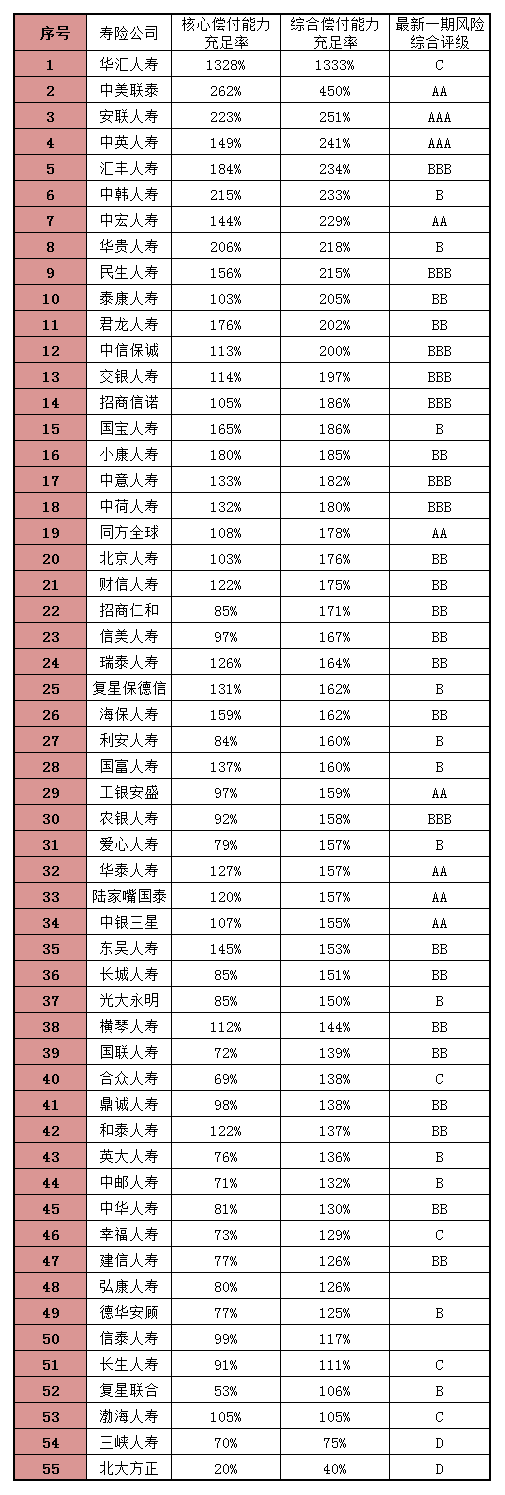

在截至目前披露的寿险公司中,有7家偿付能力不达标。C类有5家,D类有2家,三峡人寿最新一期风险综合评级下降为D类。

保费收入表现抢眼,

小康君龙汇丰6家保费增长超100%

今年上半年,寿险保费表现亮眼。

在目前已披露的55家寿险公司中,保费收入超百亿的有10家。其中,泰康人寿实现保费收入1174.54亿元,位居第一,中邮人寿实现保费收入875.67亿元,信泰人寿保费收入实现339.64亿元。保费收入超过200亿元共有3家,建信人寿实现287.42亿元、工银安盛实现262.41亿元、招商信诺实现210.45亿元。剩余4家农银人寿、中信保诚人寿、利安人寿、中意人寿保费收入超150亿元,分别实现187.64亿元、170.35亿元、164.34亿元、156.13亿元。

保费收入较去年同期相比增长幅度较大,同比增长超100%的共有6家险企。小康人寿受去年同期基数小影响,同比增长320.98%,增速第一。君龙人寿同比增长139.55%,汇丰人寿同比增长114.51%,国宝人寿、复星保德信、信美人寿增速超100%,增速分别为101.86%、101.67%、101.18%。

值得注意的是,今年上半年实现原保费收入23276亿元,同比增长13.83%,其中在6月当月实现实现保费收入3617亿元,同比增长32.01%。业内人士认为,预计为产品预定利率下调预期下险企把握客需集中推动储蓄险销售带来。

(图注:55家非上市寿险公司2023上半年业绩一览表,险企高参根据公开数据整理)

近半数险企亏损,

中外合资或外资盈利能力强

净利方面,在55家寿险公司中,29家寿险公司实现盈利,其余26家亏损。

在盈利能力前10的寿险公司中,有7家是中外合资或外资险企。

中意人寿、工银安盛人寿、中美联泰大都会人寿净利超5亿元,分别实现6.85亿元、6.68亿元、5.84亿元,占据盈利前10的第2名、 第3名、第4名。交银人寿以3.31亿元的净利,成为第6名。安联人寿、中英人寿、招商信诺分别实现净利1.83亿元、1.65亿、1.61亿元,成为盈利前10的最后3名。

业内人士表示,中外合资或外资险企更追求盈利能力,可以凭借丰富的专业化管理经验、成熟的技术、新产品设计和雄厚的资金,从中国本土实际情况出发,使得其市场份额和盈利逐渐扩大。

盈利能力前10的险企还有泰康人寿、中宏人寿、光大永明。泰康人寿实现净利65.3亿元,稳居第一。中宏人寿、光大永明分别以3.39亿元、3.16亿元的净利占据第5名、第7名。

此外,净利超1亿元还有4家。民生人寿、幸福人寿、农银人寿、陆家嘴国泰分别实现1.46亿元、1.3亿元、1.14亿元、1.1亿元。

5家寿险公司亏损超3亿元,建信人寿、国联人寿超3亿元,分别亏损3.23亿元、3.43亿元,信泰人寿亏损4.63亿元,渤海人寿、中邮人寿亏损最大,分别亏损17.8亿元、28.81亿元。中邮人寿主要是受一季度亏损25.04亿元影响。

7家偿付能力未达标

三峡人寿下降为D类

偿付能力方面,在截至目前披露的寿险公司中,有7家偿付能力不达标。最新一期风险综合评级中,C类有5家,分别为华汇人寿、合众人寿、幸福人寿、渤海人寿、长生人寿;D类有2家,为北大方正、三峡人寿。

与上一季度相比,C类减少了2家,其中百年人寿未披露2023年2季度偿付能力报告,三峡人寿最新一期风险综合评级下降为D类。

(图注:55家非上市寿险公司2023上半年偿付能力及评级一览表,险企高参根据公开数据整理)

今年以来,三峡人寿偿付能力不断下降。2023年一季度核心偿付能力综合率为83.73%,下降了23个百分点,综合偿付能力综合率为80.62%,下降了23个百分点,2季度核心偿付能力充足率为70.02%,再次下降10.60个百分点,综合偿付能力充足率为75.13%,再次下降8.60个百分点。

三峡人寿在偿付能力报告中表示,目前面临的主要风险是偿付能力承压以及相关的战略和可资本化等风险。公司正在持续推进偿付能力改善工作,保障公司的长远健康发展。

其余几家风险综合评级为C类的寿险公司在偿付能力报告中,提及了公司治理操作风险的问题。

长生人寿表示,目前正处于股权转让阶段,受此消息的影响,公司从机构到总部层面的员工稳定性均出现了不同程度的波动,员工稳定性下降对公司运营也造成了一定影响,从而部分操作风险指标有所下降,最终触发风险综合评级下降。

渤海最近两次风险综合评级(分类监管)结果均为C,公司主要风险来自于公司治理等方面。目前,渤海人寿总经理一职空缺,董事长吕英博同时兼任临时负责人。

华汇人因公司治理相关问题整改工作尚未完成,监管部门认为公司操作风险较大,风险综合评级结果由B类降为C类。高层方面,目前何万军任公司临时负责人、党委书记,董事长、总经理处于空缺状态。

合众人寿为C类的主要原因为操作风险较大。针对该类问题,按照既定的整改方案,公司将逐步推进相关整改工作。

阅读排行榜

-

1

众多险企主要负责人“走马换将”背后的三大诱因?|七日谈

-

2

解密富豪榜上大佬们的保险版图:张峻夫妇、资本大鳄刘益谦均在列;另有这些“狠角色”亦有涉足

-

3

保费增速创五年新低,3000亿信泰人寿身陷多重困境能否触底反弹?!万能险现金流-79亿,已连续五个季度未披露净利润指标…

-

4

重磅!落子山东、安徽,3600亿友邦人寿省级分公司扩容释放啥信号?!“国十条”定调,支持优质境外保险企业来华设立机构…

-

5

30万亿保险资管江湖又起波澜|七日谈

-

6

风向要变了?!这家4.6万亿上市寿险巨头新增2.2万代理人;起底背后六大影响要素

-

7

再遭股东转让3.7亿股!民生人寿或陷入成长烦恼:股权5年11次拍卖无一成交;连续十四年盈利,保费规模不及七年前…

-

8

两大保险集团纪检组组长变更!仲晖林履新国寿,前任董云鹏仅履职半年;上海银行周宁或赴任太保,曾拿百万年薪…

-

9

4家单月负增长!前九月15家机构保费收入合计2.5万亿,人身险或将进入“平淡期”?车险再度扛起财险市场大旗,根本原因是…

-

10

新设两家外资保险机构,支持设立私募证券投资基金、保险互换便利;监管释放了什么信号?…|七日谈

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

国内首家批发保险经纪公司来了,保险中介未来将走向何方?

-

10

比亚迪后又一科技巨头拿下财险牌照:车险市场群狼已至,真正的颠覆要开始了?