聚焦3·15 | 给投保人额外利益成行业“顽疾”!暗箱操作承诺不兑现等,上海消保委揭保险销售三大“套路”;监管1号罚单剑指该乱象

- 2022年03月15日

- 14:45

- 来源:

- 作者:

作者:高参君

来源:险企高参

给投保人额外利益,这一违规现象渐成保险业顽疾。

3.15之际上海市消保委公布了去年上海地区车险投诉案件,其中送卡“暗箱操作”、承诺不兑现、增值服务名不副实,成为车险销售环节中的三大“套路”。

这些套路背后反映出的实质问题是,保险公司以及保险公司代理人为达成交易“给予投保人保险合同约定以外利益”,这一问题是保险行业可谓屡禁不止。

2022年伊始,监管就使出雷霆手段,重罚一家险企给投保人额外利益的违规行为……

上海消保委揭露,

保险销售环节中的三大“套路”

近日,上海市消保委公布了2021年上海地区车险投诉案件,2021年上海市消保委共受理车险投诉271件,其中120件集中在车险销售环节,占比达44%,送卡“暗箱操作”、承诺不兑现、增值服务名不副实,成为三大“套路”。具体来看:

套路一、暗箱送卡公平性存疑。上海市消保委公布内容显示在消费者投诉中,车险企业送的卡面值,从200元、550元、700元到2300元不等。车险销售环节中,送不送、送多少、送什么的信息不对称,让送卡变成“暗箱”,公平性普遍存疑。

套路二、口头承诺无法兑现,维权困难。投诉内容还显示,送卡都靠销售人员口头承诺,一旦没有及时留存痕迹,事后追责或定责可能会遇到障碍。多位消费者反映,购前承诺的送卡到实际兑现时,会出现“缺斤少两”和“货不对板”。这样的投诉案例比比皆是。

套路三、增值服务花样繁多,名不副实。因公开送卡被禁止,部分保险公司以“增值服务”的名义送各种“服务券”,包括洗车券、积分兑换券、机场停车券、健康药券、超市积分券、车辆保养券、补漆券、代驾券等。但消保委梳理投诉发现,很多券所提供的服务内容“名不副实”。如消费者朱先生在微信中与销售人员沟通时,对方表示“商业险超过1500元保费有一次保养服务、一次代驾、六次洗车、机场停车一次、理赔代办一次”,但朱先生保养时发现这些服务并未到账。

与其他行业相比,保险行业有其特殊性,如何在保险领域开展包括价格在内的有序竞争是一个非常专业的问题。上海消保委建议,保险主管部门应采取有效措施,督促各保险公司将相关规定落实到位,维护好车险消费者的合法权益,共促消费公平。

监管1号罚单,

剑指给投保人额外利益乱象

通过给投保人额外利益来吸引消费者,险企和营销人员虽然能获得短期利益,却令这个市场,变得乱象丛生。2022年伊始,监管就使出雷霆手段,重罚一家险企“给予投保人保险合同约定以外利益”的违规行为。

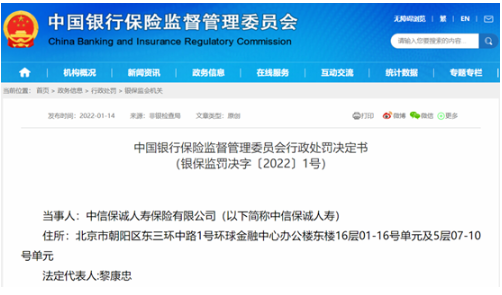

1月14日中信保诚人寿领2022年银保监会开出的首张罚单。其中,中信保诚人寿罚款30万元;对该公司2位相关责任人警告并分别罚款10万元。

“银保监罚决字〔2022〕1号”行政处罚决定书决定书披露,2017年至2019年8月,中信保诚人寿向部分客户提供海外(境外)体检服务,体检相关费用包含往返机票、住宿、自由行和餐饮等,属于向投保人、被保险人、受益人提供保险合同约定以外的其他利益。

期间,银保渠道参加日本体检的客户70名,涉及保单86件,体检费用271.69万元;参加台湾体检的客户2名,涉及保单2件,体检费用5.96万元。个险营销渠道参加台湾体检的客户5名,涉及保单10件,体检费用15.4万元;参加日本体检的客户2名,涉及保单3件,体检费用6.05万元。

若以此统计,中信保诚人寿银保渠道每卖出一份保单要向投保人提供2.98万元-3.16万元的体检费用;个险营销渠道则提供了1.54万元-2.02万元的体检费用。“说的直白点,就是恶性竞争,扰乱市场秩序。这也是保险业的毒瘤。”据业内资深人士告诉险企高参。

引发恶性竞争,

本身是一种违法行为

据了解,给投保人额外利益这一行为表现形式,比较常见的还有通过产说会等形式直接给予客户利益;通过竞赛方案或旅游方案等奖励给营销员,但投保人或客户实际获得奖励或参与旅游;返佣或其他方式变相给予客户现金或物质奖励等。

该违规行为长期存在会导致部分客户对公司存在不合理的期待,从而忽视了自身保障需求与产品功能,一味地陷入了返利多少的对比。一旦承诺不能兑现,容易引发纠纷、不满甚至投诉。

更为严重的是,“给予投保人保险合同约定以外利益”本身是一种违法行为。

我国现行《保险法》第一百一十六条规定:保险公司及其工作人员在保险业务活动中不得有下列行为:给予或者承诺给予投保人、被保险人、受益人保险合同约定以外的保险费回扣或者其他利益。

业内指出,保险作为特殊商品,依赖精算规则进行定价。精算规则也是衡量险企偿付能力、风险,以及行业存续的基础。如允许给予投保人保险费回扣或其他利益,无异于变更定价或合同,容易导致企业恶行竞争,进而影响整个保险行业的健康发展,最终导致保险消费者利益受损。

阅读排行榜

-

1

重磅新规!32万亿险资去哪儿!?年内举牌次数创3年新高,长钱长投仍是重点…|年度策划

-

2

官宣!尹兆君出任太平集团董事长,63岁王思东功成身退!年内四大中管险企齐换“帅”,三位皆是“银行人”

-

3

平安、国华等三家寿险11月原保费增速为负,7大上市险企共揽保费2.73万亿;财险稳健依旧…

-

4

那些被接管险企如今都怎么样了?!|年度策划

-

5

负债销售端或节省亿元级成本?!人身险公司转型新纪元:银保渠道“脱胎换骨”,个险驶向“高精尖”赛道|年度策划

-

6

接棒龚兴峰,70后总助刘智勇正式出任万亿新华保险董秘;资本布局加速,连续举牌药企再添券商股,“买买买”模式不停歇……

-

7

“偿二代”二期落地渐行渐近,各险企准备好了吗?!年内发债1155亿,地方国资强势入局为哪般?|年度策划

-

8

漩涡中的千亿光大永明人寿?!继总经理出走之后,56岁董事长卸任;三年亏32亿,净资产垫底银行系险企;精算出身张晨松如何力挽狂澜?

-

9

又一位银行老将执掌四大中管险企?!59岁尹兆君或内部晋升中国太平党委书记,王思东功成身退;年内四大保险央企一把手齐变…

-

10

原董事长黄炜等“宝能系”高层未见身影,这家险企延迟两年完成董、监事会换届;“平安系”霍建梅居三位新面孔之首…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助