金监深圳局叫停健康险“魔方业务”!通报四大问题和风险:产品开发管理不合规,费用问题极为突出;4月曾摸底

- 2023年08月04日

- 12:05

- 来源:

- 作者:赵梦涵

作者:赵梦涵

编辑:邢莉

来源:险企高参

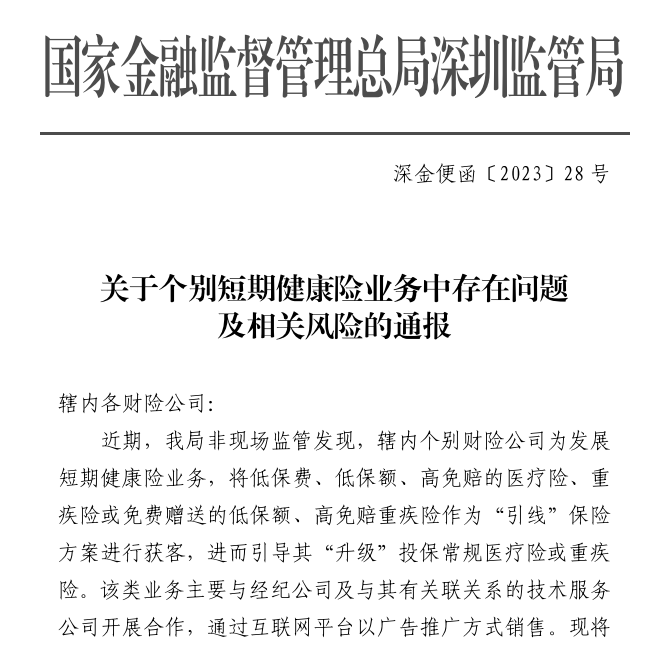

近日,国家金融监督管理总局深圳监管局下发通报,指出了个别短期健康险业务中存在及相关风险。

近期,深圳监管局非现场监管发现,辖内个别财险公司为发展短期健康险业务,将低保费、低保额、高免赔的医疗险、重疾险或免费赠送的低保额、高免赔重疾险作为“引线”保险方案进行获客,进而引导其“升级”投保常规医疗险或重疾险。

行业内将其通称为“魔方业务”,早在今年4月,原深圳银保监局发文摸底健康险“魔方业务”,要求已开展类似业务的公司提供相关材料。

“魔方业务”存四大问题和风险

“魔方业务”主要与经纪公司及与其有关联关系的技术服务公司开展合作,通过互联网平台以广告推广方式销售。

深圳监管局还通报了“魔方业务”存在的四大问题和风险。

产品开发管理不合规。一是产品设计不符合开发要求。二是费率厘定不精确。三是开发人员履职不到位。

营销宣传不规范。一是未充分告知重要投保信息。二是高退保率存在涉众风险。上述业务退保率相较其他普通短期健康险业务高出超三十个百分点,易引发大量投诉举报甚至群体性涉稳事件。

业务经营管理粗放。一是总公司未统一管理互联网保险业务。二是核保自主性丧失风控不到位。三是引发经营数据非正常波动。

费用问题极为突出。一是变相支付手续费。二是支付不合理保证金费用。部分公司向保险经纪公司承诺每月必须实现一定金额区间的月签单保费,并支付对应保证金,实际为在业务合作期内无偿提供资金供保险经纪公司使用。

通报进一步指出,为规范辖内财险市场健康发展,自下发之日起,辖内财险公司不得开展任何上述或类似模式短期健康险业务。已开展的公司要进一步自查整改、严肃内部问责,自查整改不到位的深圳监管局将采取进一步监管措施,公司自查整改问责情况应于8月31日前以正式公文形式报送深圳监管局。

原深圳银保监局4月曾摸底

此前,原深圳银保监局于今年4月发文摸底健康险“魔方业务”。

深圳银保监局在下发的《关于健康险业务开展情况的调研通知》(下称《通知》)中指出,近期,该局在非现场监管中发现,辖内部分机构开展健康险业务时通过免费赠险或以低保费、低保额、高免赔保险等方式吸引客源,进而引导客户“升级”投保常规百万医疗险(行业内通称“魔方业务”等)。

为了解相关情况,《通知》要求,已开展类似业务的公司提供相关材料,包括今年一季度以来,该类业务累计原保险保费收入、实收保费收入、赔付率、综合费用率、综合成本率,该类业务在公司健康险业务占比,2023年计划发展规模等。

同时,《通知》还要求各公司说明业务“开级”后保单订立方式(批改或新签订),前后两款健康险是否使用同款保险产品,并提供所使用的保险产品条款、费率及产品备案回执。

深圳银保监局要求,各公司应列明业务合作的中介机构(经纪、技术服务等)及基本合作情况(包括但不限于说明总公司业务或分公司展业业务,手续费/经纪费、技术服务费等数额,测算手续费率、技术服务费率,与中介机构费用计算及结算方式等),提供合作协议。

在《通知》中,深圳银保监局还明确要求各公司截图或录屏等方式提供完整投保流程(从赠险/低保费、低保额、高免赔的业务到“升级”投保的全流程),重点展示转化客户“升级”投保健康险的重要信息告知等环节。“升级”投保后的健康险业务其退保(退保率)、公司投诉、监管投诉/举报情况与公司常规健康险业务进行对比分析。

手续费成本过高引监管关注

《通报》指出了险企面临的费用问题极为突出的风险。

《通报》指出,险企存在变相支付手续费的问题。部分公司除支付经纪费外,以向与经纪公司具有关联关系的技术服务公司支付技术服务费、风控激励费等形式,变相支付超额手续费。

一位寿险公司项目经理王诚向《险企高参》透露,“财险公司的短期健康险产品赔付率低,丰厚的盈利支持财险公司高昂的获客成本,例如技术服务费,咨询费,几笔费用相加,手续费能高达60%、70%,险企获得的400块钱保费,最后可能有300块钱用来支付手续费。”

此次通报是为不断攀升的手续费踩下了刹车,一方面是防止手续费过高令险企净利承压,一方面也是防范行业内的恶意竞争。

王诚表示,其实问题远不止监管写的那几个,魔方业务是网电销的融合,营销短信存在较为严重的扰民现象,还可能涉及误导性宣传、个人隐私泄露、用户信息的使用是否合规等。

“比如,短信是谁发的,保险公司自己发的还是中介公司发的,保险公司发的,业务这么做的风险知不知道,中介公司发的,保险公司有没有对短信、链接内容做审核,手机号是如何获取的。”

此次通报也是监管方面的又一次加码。2020年12月底,原中国银保监会发布的《互联网保险业务监管办法》有效防范了互联网保险业务在快速发展时暴露的问题和风险隐患,给保护消费者合法权益。但立体化的互联网保险制度体系还需逐步构建,互联网保险健康发展也需持续推动。

阅读排行榜

-

1

超重榜!二季度普通型保险产品预定利率或下调至2%;金监总局发文,动态调整预定利率来袭…

-

2

最高增资45亿,犹如再造一个华贵人寿!?“富二代”险企实力补血背后:三年亏超7亿,去年前三季度保险业务收入34.5亿元

-

3

独家!1.8万亿人保资产高管再添新职,纪委书记严巍兼任审计负责人;70后总裁跨司晋升国寿集团副总裁,管理层变动还在持续…

-

4

继49岁中再系董事长秦泓波落定之后,万亿新华保险资管高级管理层又生变局…

-

5

回看2024,起底保险业6个视角的10大关键词…|年度策划

-

6

百万年薪监事长岗位或成过去时?!金监总局:保司可以不设监事会,百名人员何去何从?

-

7

又一家合资财险公司变身“纯外资”!史带财险唯一中资股东拟出清股权

-

8

罚款近3亿!22人被终身禁业!保险业新“国十条”再提严监管背后…|年度策划

-

9

重磅新规!32万亿险资去哪儿!?年内举牌次数创3年新高,长钱长投仍是重点…|年度策划

-

10

官宣!尹兆君出任太平集团董事长,63岁王思东功成身退!年内四大中管险企齐换“帅”,三位皆是“银行人”

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助