罚款近3亿!22人被终身禁业!保险业新“国十条”再提严监管背后…|年度策划

- 2024年12月25日

- 14:49

- 来源:公众号险企高参

- 作者:

作者:空流霜

编辑:顾柠

来源:险企高参

自提出金融监管要“长牙带刺”、有棱有角以来,保险业监管处罚力度进一步加大。

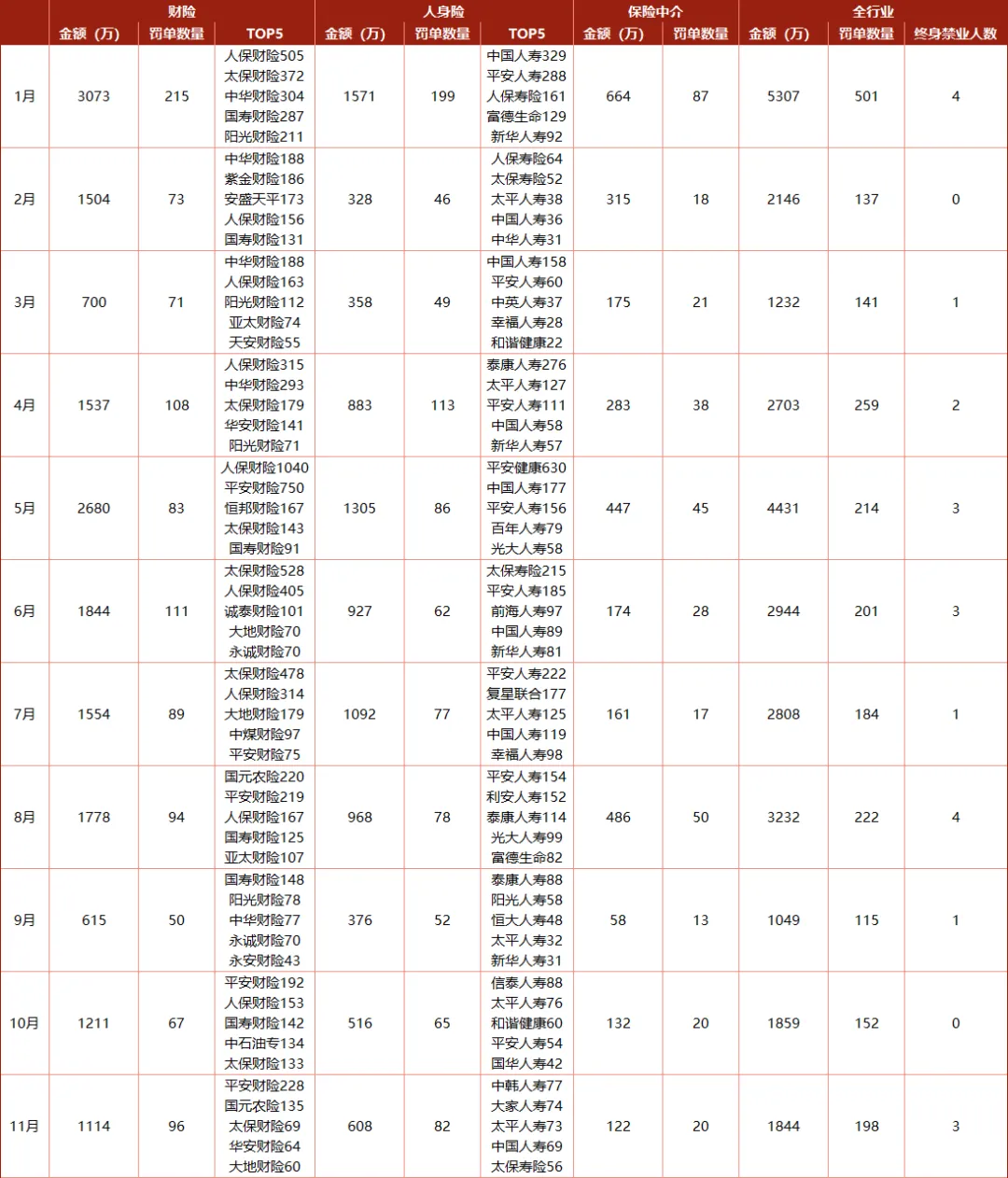

图:前11月行政处罚

被罚约3亿,财险占比近6成

“百万级”大额罚单层出不穷

“提供虚假报告”成重点案由之一

终身禁业人数增加

严肃整治违法违规

阅读排行榜

-

1

建行出身万科高管被传“失联48小时”,七家保司的“惊魂48小时”…

-

2

保险公司“站”在短剧风口?!

-

3

又见险企“双牌照”整合!安达中国清算退场,“小而美”华泰保险或成最后“寄托”?…

-

4

“老国寿”刘东履新总经理,“电力系”鼎和财险高层密集变动:副总“两出一进”,单季亏1.73亿;百亿保费目标何时圆?!

-

5

牛增亮获批副总经理、总精算师,继集团外引平安系总经理之后;华泰人寿9年亏4亿,净资产缩水超24%、退保金近6亿;新班子压力不小

-

6

万亿新华保险人事布局还在持续:养老子公司新晋一名总助,曾供职财政部14年;总精算师已跃升至总公司…

-

7

超重榜!二季度普通型保险产品预定利率或下调至2%;金监总局发文,动态调整预定利率来袭…

-

8

最高增资45亿,犹如再造一个华贵人寿!?“富二代”险企实力补血背后:三年亏超7亿,去年前三季度保险业务收入34.5亿元

-

9

独家!1.8万亿人保资产高管再添新职,纪委书记严巍兼任审计负责人;70后总裁跨司晋升国寿集团副总裁,管理层变动还在持续…

-

10

继49岁中再系董事长秦泓波落定之后,万亿新华保险资管高级管理层又生变局…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决