涉合同外利益输送,银保监会第1号罚单都说了些啥:中信保诚人寿遭重罚,2名责任人被警告;监管零容忍,去年开出近40张罚单…

- 2022年01月16日

- 09:45

- 来源:

- 作者:王琅

作者:王琅

编辑:邢莉

来源:险企高参

2022年伊始,保险监管就使出雷霆手段,重罚险企“给予投保人保险合同约定以外利益”违规行为。

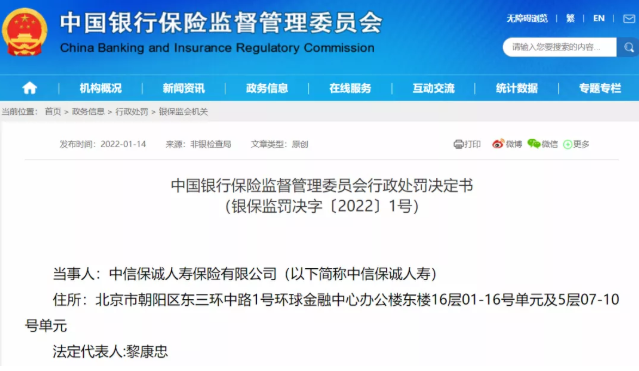

近日,银保监会披露2022年首张行政处罚决定书,对中信保诚人寿保险有限公司(以下简称:中信保诚人寿)罚款30万元;对该公司相关责任人警告并分别罚款10万元。

由此可见,2022年银保监会仍然对险企经营中“给予投保人保险合同约定以外利益”的行为持有零容忍的态度。

2022年银保监会1号罚单“诞生”

中信保诚人寿领2022年银保监会开出的首张罚单。

1月14日银保监会对外公示“银保监罚决字〔2022〕1号”行政处罚决定书。对中信保诚人寿罚款30万元;对该公司相关责任人任赓和季小弋警告并分别罚款10万元。

据行政处罚决定书披露,经查,中信保诚人寿存在以下违法行为:

2017年至2019年8月,中信保诚人寿向部分客户提供海外(境外)体检服务,体检相关费用包含往返机票、住宿、自由行和餐饮等,属于向投保人、被保险人、受益人提供保险合同约定以外的其他利益。

期间,银保渠道参加日本体检的客户70名,涉及保单86件,体检费用271.69万元;参加台湾体检的客户2名,涉及保单2件,体检费用5.96万元。个险营销渠道参加台湾体检的客户5名,涉及保单10件,体检费用15.4万元;参加日本体检的客户2名,涉及保单3件,体检费用6.05万元。

若以此统计,中信保诚人寿银保渠道每卖出一份保单要向投保人提供2.98万元-3.16万元的体检费用;个险营销渠道则提供了1.54万元-2.02万元的体检费用。

监管调查后判定,上述向投保客户提供海外(境外)体检项目行为,违反了《中华人民共和国保险法》第一百一十六条的规定,根据该法第一百六十一条的规定。因此,银保监会对中信保诚人寿罚款30万元。

另外,由于时任总经理助理、银保业务部负责人任赓,时任客户市场部负责人季小弋均在相关签报上签批,对上述违法行为负有直接责任。根据该法第一百七十一条的规定,银保监会也对任赓、季小弋警告并分别进行罚款10万元。

监管态度“零容忍”

值得一提的是,对上述违法行为负有直接责任的任赓和季小弋表示“不服”,并提出陈述申辩意见。

其中任赓认为:一是其本人无主观过错,对于违法违规行为已经整改,且未造成危害后果。二是提供海外(境外)体检服务,符合最新监管精神,符合行业趋势与公司精细化管理要求。三是银保业务部不是负责海外体检等增值服务体系的主管部门,其本人不是增值服务体系管理责任人,不应负直接责任。

而季小弋同样认为,其本人无主观过错,对于违法违规行为已经整改,且未造成危害后果。此外,季小弋还申辩提出其本人签批涉及的海外(境外)体检客户数占比较小,和其本人不是首次提供海外(境外)体检服务的发起者的意见。

对于二人的陈述申辩意见,银保监会一一进行正面回复。

其中,对于任赓提出的陈述申辩意见,银保监会复核认为:一是任赓陈述的无主观过错缺乏证据支持,提出的违法行为已整改、未造成危害后果等,不必然构成依法减轻或免予处罚的理由。二是为客户提供机票、住宿和自由行费用等其他利益,超出了健康体检服务范围。三是根据检查事实,银保业务部是海外(境外)体检的策划和组织实施部门,任赓时任银保业务部负责人,是该事项的直接责任人。

对于季小弋提出的陈述申辩意见,银保监会复核认为:一是季小弋所在的客户市场部提供的海外体检客户虽相对较少,但不影响行为定性。二是季小弋不是违法违规行为的首次发起者,不影响行为定性。三是季小弋陈述的无主观过错缺乏证据支持,提出的违法行为已整改、未造成危害后果等,不必然构成依法减轻或免予处罚的理由。

由此可见,银保监会对险企经营中“给予投保人保险合同约定以外利益”的行为持有零容忍的态度。

去年共计开出近40张罚单

“给予投保人保险合同约定以外利益”问题是保险行业常见的违规问题,可以说是屡禁不止。

据《险企高参》不完全统计,在刚刚过去的2021年,保监系统针对“给予投保人保险合同约定以外利益”此项违法情形,全年共计开出37张罚单,罚款金额千元到万元不等。

例如12月31日银保监会披露,中国平安财产保险股份有限公司中山中心支公司,因编制虚假报表、给予投保人保险合同约定以外利益,被罚金额高达47万元,其余责任人合计被罚12万元。

保险营销人员通过“予投保人保险合同约定以外利益”来吸引消费者,获得不当利益。令保险业这个集千万人的大市场,变得乱象丛生。

“‘予投保人保险合同约定以外利益’是保险行业的内卷,说的直白点,就是恶性竞争,扰乱市场秩序。所以说,这也是保险业的致命毒瘤。”据业内资深人士告诉《险企高参》,其实“给予投保人保险合同约定以外的利益”、“欺骗投保人与被保险人”、“隐瞒保险合同中重要信息”等违规现象近几年监管都在重点治理。

《险企高参》了解到,“给予投保人保险合同约定以外利益”违规行为表现形式,除了此次被罚的中信保诚人寿向部分客户提供海外(境外)体检服务,比较常见的还有通过产说会等形式直接给予客户利益;通过竞赛方案或旅游方案等奖励给营销员,但投保人或客户实际获得奖励或参与旅游;返佣或其他方式变相给予客户现金或物质奖励等。

俗话说的好,有钱能使鬼推磨。但不合理的“利益”分配,却往往滋生更大的贪婪。

“给予投保人保险合同约定以外利益”该违规行为长期存在会导致部分客户对公司存在不合理的期待,从而忽视了自身保障需求与产品功能,一味地陷入了返利多少的对比。容易引发纠纷、不满甚至投诉。且极易导致监管处罚,公司和管理人员个人将承担财务损失。

更为严重的是,“给予投保人保险合同约定以外利益”本身是一种违法行为。

我国现行《保险法》第一百一十六条规定:保险公司及其工作人员在保险业务活动中不得有下列行为:给予或者承诺给予投保人、被保险人、受益人保险合同约定以外的保险费回扣或者其他利益。

业内指出,保险作为特殊商品,依赖精算规则进行定价。精算规则也是衡量险企偿付能力、风险,以及行业存续的基础。如允许给予投保人保险费回扣或其他利益,无异于变更定价或合同,容易导致企业恶行竞争,进而影响整个保险行业的健康发展,最终导致保险消费者利益受损。

阅读排行榜

-

1

重磅新规!32万亿险资去哪儿!?年内举牌次数创3年新高,长钱长投仍是重点…|年度策划

-

2

官宣!尹兆君出任太平集团董事长,63岁王思东功成身退!年内四大中管险企齐换“帅”,三位皆是“银行人”

-

3

平安、国华等三家寿险11月原保费增速为负,7大上市险企共揽保费2.73万亿;财险稳健依旧…

-

4

那些被接管险企如今都怎么样了?!|年度策划

-

5

负债销售端或节省亿元级成本?!人身险公司转型新纪元:银保渠道“脱胎换骨”,个险驶向“高精尖”赛道|年度策划

-

6

接棒龚兴峰,70后总助刘智勇正式出任万亿新华保险董秘;资本布局加速,连续举牌药企再添券商股,“买买买”模式不停歇……

-

7

“偿二代”二期落地渐行渐近,各险企准备好了吗?!年内发债1155亿,地方国资强势入局为哪般?|年度策划

-

8

漩涡中的千亿光大永明人寿?!继总经理出走之后,56岁董事长卸任;三年亏32亿,净资产垫底银行系险企;精算出身张晨松如何力挽狂澜?

-

9

又一位银行老将执掌四大中管险企?!59岁尹兆君或内部晋升中国太平党委书记,王思东功成身退;年内四大保险央企一把手齐变…

-

10

原董事长黄炜等“宝能系”高层未见身影,这家险企延迟两年完成董、监事会换届;“平安系”霍建梅居三位新面孔之首…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助