中荷人寿四年四换“掌门人”!“成”也银保,“难”也银保?

- 2020年10月26日

- 18:11

- 来源:

- 作者:

作为一家合资险企,中荷人寿的背景可谓风云交替。从原始大股东纷纷退场,到中英名字的变更,这家成立18年的保险公司,经历了成长过程中的“青春期”。如今,这家合资险企再次经历发展过程中的人事交替。

近日,中荷人寿一连发布5个资金运用风险责任人的变更公告,其中包括不动产投资管理能力风险责任人、股票投资管理能力风险责任人、股权投资管理能力风险责任人、信托投资业务风险责任人、信用风险管理能力风险责任人。

每一份变更责任人的背后,说明的则是中荷人寿掌门人的“变脸”。风险责任人中的行政责任人为曹卓,目前代行董事长职责。

中荷人寿10月16日发布的两份公告显示:

由于骞丽君女士辞去中荷人寿董事职务,不再代行公司董事长职责,经中荷人寿第三届董事会第三十四次会议审议通过,在新任董事长王健先生任职资格获得中国银保监会核准前,公司董事长职责由曹卓董事代为行使。

由于骞丽君女士辞去中荷人寿保险有限公司总经理职务,经中荷人寿第三届董事会第三十四次会议审议通过,在新任总经理任职资格获得中国银保监会核准前,由副总经理蓝年绅( NA LIAN SENG)先生代行总经理职责。

董事长、总经理一人担的中荷人寿,随着骞丽君的离职,两职位均出现空缺。目前,中荷人寿新董事长人选已确定为王健,依旧是来自北京银行。不过,纵观中荷人寿掌门人变化,四年四换的频率让人有些意外。

四年四换

2002年,正值中国加入WTO的后发时期,中国保险市场迎来了又一次的扩容潮,中荷人寿在此时诞生。资料显示,中荷人寿前身为首创安泰人寿,由ING和首创集团合资设立,分别持有50%的股权。

至2010年,北京银行正式入主之后,首创安泰人寿更名为中荷人寿,开始踏上银行系保险之路。在当时6人组成的董事会名单中,来自北京银行的高管就占四席,拥有绝对优势。其中,北京银行副董事长史元成为中荷人寿改名后的第一位董事长。

虽然在2013年中荷人寿再次发生股东变更,巴黎保险集团收购ING集团持有的中荷人寿50%股份,成为另一外资股东,该转让在2014年10月获监管批准。但由北京银行派出董事长的惯例并没有改变。

截至目前,中荷人寿改名后的四位董事长皆来自北京银行。若王建任职资格顺利获批,北京银行派出的董事长就已达五位。

资料显示,2016年6月,强新正式接棒史元,成为中荷人寿董事长。但这一任职并未持续多久,2017年7月,中荷人寿发布重大事项变更通知,强新因个人原因,辞去公司董事长职务,由罗亚辉接棒。但这一任职,迟迟未得到监管的批准。

需要注意的是,在罗亚辉等待监管批准期间,中荷人寿经历了两位代行董事长职责的人选,一位是杜志红,另一位是季雨。但直到2019年,中荷人寿宣布骞丽君为公司董事长并担任法定代表人时,罗亚辉依旧没有等到那份任职资格批文。

但骞丽君的任职时间也不长,从2019年的下半年到2020年10月,也就一年左右时间。

从2016年到今日,中荷人寿董事长一职经历了史元、强新、罗亚辉(拟任)、骞丽君四人的交替。如果再加上代行董事长及或要履新的王健,中荷人寿的董事长一职则有8人触及过。

当然,在总经理的任职方面,自2015年10月起,骞丽君开始担任中荷人寿总经理一职,直到2019年9月,其升任董事长后,也一直由骞丽君兼任总经理一职。

虽然总经理没有董事长变更得频繁,但中荷人寿此次掌门人的变更,则意味着董事长、总经理的“双换”。

“成”也银保

人事的变动往往因股东而引起。反观人事的不稳定,也给险企业务发展带来更多的变数。毕竟,一项战略的实施,需要较长时间的落实并显现。

早在入主中荷人寿时,北京银行就曾称,入主首创安泰人寿标志着打造大零售业务平台的战略布局浮出水面,将提升其银保业务和零售业务服务水平,增加盈利渠道。同样,对于中荷人寿而言,也是一次新的历练。

有资料显示,在北京银行加入后,中荷人寿祭出的利器是银行系保险公司具有优势的银保渠道。发力银保,成为中荷人寿的一大重任。而这时的银保战略,也是因史元的长期任职得以稳定、快速推进。

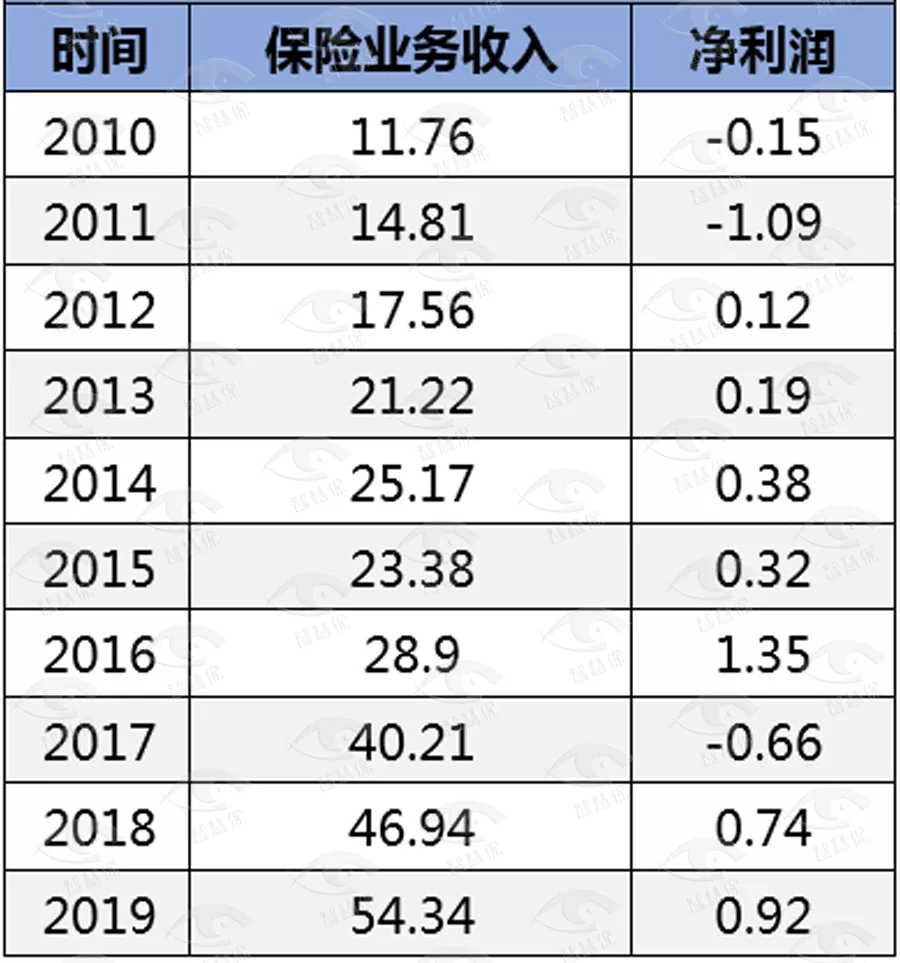

中荷人寿业绩情况(单位:亿元)

『A智慧保』统计,自2010年北京银行入主以来,中荷人寿开始了新的业务发展。至2012年中荷人寿实现了成立以来的首次盈利。此后,连续五年,中荷人寿都实现了净利润为正的成绩。

尤其是银保这块,对其业务贡献度不可小觑。有数据显示,2010-2012年,北京银行代理中荷人寿的保费规模分别为1.05亿元、3.69亿元和2.55亿元。

但2017年,中荷人寿再次陷入亏损,当年保险业务收入40.21亿元,却出现0.66亿元的亏损。其实,亏损的征兆从2017年一季度便已显现。数据显示,2017年一季度中荷人寿净亏损6342万元。到了二季度,亏损有所收窄,净亏损4562万元。

有报道称,银行系险企都存在过度依赖银保销售渠道的情况。一般来说,银保渠道大多是理财型保险产品,从特征上看,这类产品的内含价值较低,虽然规模不断增长,但公司承保利润很薄,盈利不足。

“难”也银保

借助股东资源发展银保业务,是多数银行系险企的经营思路。但是,回馈给股东的也包含数额不小的手续费。

据统计,自2010年以来,中荷人寿手续费及佣金支出不断上升,在2019年更是达到5.27亿元。

另有消息称,2010-2012年间,北京银行通过代理中荷人寿保险业务获得的手续费收入分别为1132.43万元、1438万元和2393.25万元。这样看来,在中荷人寿的手续费支出中,有一大部分是给了自己的股东。

但就目前中荷人寿的发展情况来看,借助北京银行发展银保的模式仍未有明显的改变。再加上董事长的频频变更,让中荷人寿的经营发展受到更多的关注。

阅读排行榜

-

1

盘点2024⑫农险退出机制“动真格”,倒逼精细化、规范化!

-

2

盘点2024⑧借着保险机构十大新闻事件,挥别这一年!

-

3

盘点2024⑥十大关键词,复盘保险业这一年!

-

4

周评|设立首席合规官,“金融安全与发展”路径愈发清晰

-

5

盘点2024⑤直面万亿级低空经济,保险业加速布局、何以破局?

-

6

盘点2024⑤16位监管高官、保险高管被查,退休辞任不是“挡箭牌”

-

7

盘点2024④保险营销“高精”之路:数量企稳,专业规划师势在必行!

-

8

玖亓周评|险企偿付能力:既要前瞻监管,又要过程监管

-

9

盘点2024③险企股权:改革化险与“退金令”,双重推动回归本源

-

10

大考逼近遇“松绑”!“偿二代”二期过渡期延长,险企如何备考?

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助