合亏近30亿、掌舵人更替,两大银行系险企——中信保诚、光大永明人寿触底了吗?!

- 2024年05月15日

- 17:53

- 来源:

- 作者:高旭

作者:高旭

编辑:顾柠

来源:险企高参

银行系险企的寒冬还在持续,对中信保诚人寿和光大永明人寿两家机构犹是。

《险企高参》查阅10家银行系险企一季度偿付能力报告发现,报告期内仅上述两家机构保险业务收入下降,且净利润也是亏损状态。具体来看,保费收入上光大永明人寿今年前三个月超降15%,净利润亏损6.24亿元;中信保诚人寿今年一季度保费收入同比缩水1.9个百分点, 然亏损8.08亿元,一季度两家合亏14.32亿元。

巧合的是,这两家险企目前都面临高级管理层重要经营人员空缺的问题。中信保诚人寿方面,董事长和总经理分别于2023年6月、今年4月离任,目前由46岁中国农业银行出身的常戈担任公司临时负责人。光大永明人寿方面,今年3月末突然宣布刘凤全不再担任总经理一职后,便由董事长孙强代行履职,目前仍未得到补充。

同时,国家金融监督管理总局下发的《关于商业银行代理保险业务有关事项的通知》,银行系险企的渠道优势或将式微,这对“难兄难弟”触底了吗?

合亏近30亿

光大永明首季保费下滑超15%

《险企高参》统计10家银行系险企2024一季度偿付能力报告发现,仅中信保诚和光大永明保费收入是负增长,同时净利润也由盈转亏。堪称“难兄难弟”。

图:银行系险企业绩

在过去的15个月里,俩家险企合计亏损达30亿。中信保诚和光大永明2023年净利润分别为-8.27亿元和-6.48亿元;2024年一季度净利润分别为-8.08亿元和-6.24亿元。保险业务收入方面,中信保诚和光大永明在2023年还能保持正增长,但到今年一季度却双双出现下滑趋势。两家险企今年一季度保险业务收入分别为95.18亿元和46.72亿元。

对于一季度净利润由盈转亏,中信保诚在报告中写道,2024年一季度,受保险合同准备金计量基准收益率曲线下行的影响,增提保险合同责任准备金,是利润减少的主要原因之一。在合并报表层面,归属于母公司股东的净利润为-3.67亿元。报告显示,投资收益率 2.10%,综合投资收益率 3.14%。

图:中信保诚净利润

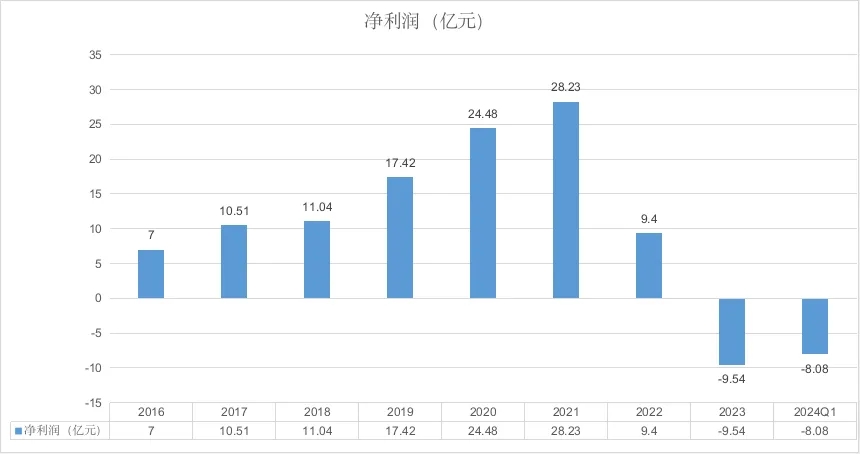

若拉长时间线来看,其净利润萎缩趋势早已显现。据数据显示,2016年至2021年期间,净利润由7亿高速增长至28.23亿元,6年间净利润翻了4倍。然而到了2022年,净利润同比下降66.7%,仅为9.4亿元,低于2017年水平。2023年也并未改善,亏损扩大直至负利润9.54亿元。截至今年一季度,亏损几近去年全年,如若为改善,今年亏损将更多。此外,中信保诚的风险评价已从2022年一季度的A级下降至今年一季度的BBB级。

图:光大永明净利润

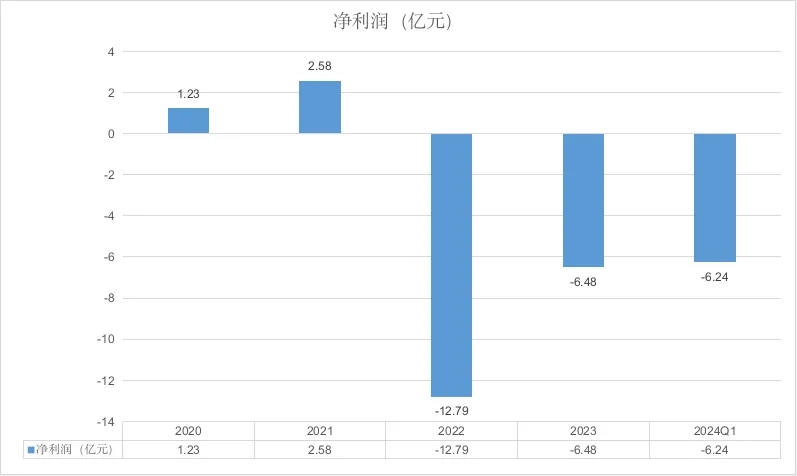

光大永明这边,也不容乐观,与中信保诚相同,近几年净利润出现下滑。自2022年以来,光大永明累计亏损超过25亿,值得注意的是,2023年亏损虽有收窄,但2024年一季度亏损幅度已趋近去年全年,若不改善可能会比2022年亏损更多。对于净利润下滑的原因光大永明未在报告中说明。一般来讲,险企净利下滑的原因主要是三个方面,提取保险责任准备金、赔付支出、手续费及佣金支出,光大永明则需要比同业多关注一项——退保金。

数据显示,光大永明2022年退保金较2020年增长331%至28.13亿元。此后2022、2023年,光大永明人寿退保金额居前三位的产品累计退保分别为19.7亿元、11.5亿元,均超过当年业绩亏损额,此外光大永明人寿多款产品退保率超过50%。

与净利润下滑趋势不一样的是,两家险企在资产和偿付能力上表现稳健。具体来看,中信保诚2024年一季度总资产2508.77亿元,较去年年底上升4.57%;净资产145.16亿元,较去年年底上升23.72%。核心偿付能力充足率 105.53%,较去年年底上升11.62个百分点;综合偿付能力充足率 201.45%,较去年年底上升13.88个百分点。

光大一季度总资产1082.67亿元,较去年年底上升5.42%;净资产48.21亿元,较去年年底上升8.12%。综合偿付能力充足率为217.26%,较上季度上升6.3%,核心偿付能力充足率为115.99%,较上季度下降6.58%。

掌舵人更替

银行系高管能否破局?

高级管理层对金融机构的经营航向往往构成直接影响。《险企高参》了解到,截至目前,中信保诚人寿董事长和总经理人选均处于空悬状态;而光大永明人寿方面则是总经理刘凤全,一直是董事长代行职权至今。

2023年6月,中信保诚人寿发布公告称,黎康忠因个人原因辞去其董事长职务。中信保诚人寿发布公告称,董事长黎康忠因个人原因,辞去公司董事长职务。该辞任自2023年5月25日起生效。时至今日,中信保诚官网显示,董事长仍处空缺状态。

此外,中信保诚原总经理赵小凡,因达到法定退休年龄,自2024年4月18日起不再担任中信保诚人寿总经理职务。至此,中信保诚一二把手均出现空缺。不过就在上月,接棒赵小凡的人选已经出炉——中信金控财富管理部总经理常戈。

常戈是一名中国农业银行(以下简称“农行”)个金条线出身的老将,十年前加盟中信集团在总行零售条线担任重要管理人员。公开资料显示,常戈,系陕西财经学院经济信息管理学士、西安交通大学应用经济学硕士、中国社会科学院金融学博士,拥有正高级经济师职称。常戈硕士毕业后,先后在两家全国性银行——农行和中信银行任职。

光大永明人寿总经理同样空缺。于2019年4月出任光大永明总经理的刘凤全,日前因任职将满五年,卸任光大永明人寿总经理一职,公司董事长孙强代行总经理职责。此前有媒体猜测,刘凤全的离任和业绩连续下滑有关。不过公司方面对传闻一直保持缄默。

若从两家险企的领导层面来看,银行系险企的高层管理人员与一般险企不同的是,高层大多出身母行或银行系背景。据《险企高参》统计,中信保诚的董事长、总经理和副总经理6人中,仅副总经理李海和丛新有保险行业从业经验。

在光大永明现任的四位高管中,仅副总经理张镇松有险企背景。不过考虑到其余三位较早地加入光大永明,或许对行业和公司有一些独到的见解和认识。

图:光大永明高管履历

寒冬将至

大树背靠也难乘凉?

从银行系险企整体来看看,寒冬可能才刚刚开始。据2024年10家银行系险企发布的偿付能力报告显示,一季度保费收入呈两级分化,利润表现整体承压,4家亏损、2家利润同比缩水9成。一方面是资本市场波动较大,投资端收益下滑所影响。另一方面则是受银保渠道“报行合一”的影响。

图:银行系险企业绩

银保渠道“报行合一”带来的影响,不仅体现在险企也体现在银行。今年一季度,六家国有大行的手续费及佣金净收入全线下降。工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行降幅分别为2.83%、8.69%、10.79%、4.58%、6.35%、18.21%。

此外,国家金融监督管理总局发布《关于商业银行代理保险业务有关事项的通知》,取消“1+3”限制,对于银行、保险两大传统金融机构意义深远。由于我国银行系险企多由母行控股,经营战略上也多由母行主导,造就了几乎90%以上的收入均来自于其母行所构建的渠道。过往的“1+3”限制,某种层面上也是保护了银行系险企,如今放开数量限制,可能会让一些竞争力低下的险企更加缺乏话语权,竞争更加激烈。

一名行业人士告诉《险企高参》,此次开放后,对于依赖银保渠道的中小险企来说会更卷,一些规模较小、缺乏竞争力、与头部险企实力差距大的险企,可能会导致现有的市场份额都保不住。对于银行系险企来说,由于母行及其网点的保险“选品”更多,具有优势的保险产品对于客户来讲更有吸引力,在终端层面可能为保证中收等相关业绩,而降低自家险企的推荐销售,这样一来,银行系险企的“抱大腿”行为对母行来讲可能是“拖后腿”。

阅读排行榜

-

1

重磅新规!32万亿险资去哪儿!?年内举牌次数创3年新高,长钱长投仍是重点…|年度策划

-

2

官宣!尹兆君出任太平集团董事长,63岁王思东功成身退!年内四大中管险企齐换“帅”,三位皆是“银行人”

-

3

平安、国华等三家寿险11月原保费增速为负,7大上市险企共揽保费2.73万亿;财险稳健依旧…

-

4

那些被接管险企如今都怎么样了?!|年度策划

-

5

负债销售端或节省亿元级成本?!人身险公司转型新纪元:银保渠道“脱胎换骨”,个险驶向“高精尖”赛道|年度策划

-

6

接棒龚兴峰,70后总助刘智勇正式出任万亿新华保险董秘;资本布局加速,连续举牌药企再添券商股,“买买买”模式不停歇……

-

7

“偿二代”二期落地渐行渐近,各险企准备好了吗?!年内发债1155亿,地方国资强势入局为哪般?|年度策划

-

8

漩涡中的千亿光大永明人寿?!继总经理出走之后,56岁董事长卸任;三年亏32亿,净资产垫底银行系险企;精算出身张晨松如何力挽狂澜?

-

9

又一位银行老将执掌四大中管险企?!59岁尹兆君或内部晋升中国太平党委书记,王思东功成身退;年内四大保险央企一把手齐变…

-

10

原董事长黄炜等“宝能系”高层未见身影,这家险企延迟两年完成董、监事会换届;“平安系”霍建梅居三位新面孔之首…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助