预定利率3.5%进入倒计时!增额终身寿险上演“末路狂欢”:保险代理人、银行“抢险”;分红险等产品能否成为下一张“王牌”?

- 2023年06月20日

- 18:12

- 来源:

- 作者:赵梦涵

作者:赵梦涵

编辑:邢莉

来源:险企高参

下调预定利率进入倒计时,增额终身寿险却持续火爆。

预定利率下调、多家银行降息,低利率时期下,更多的人把目光转向了增额终身寿险。有代理人近期处于连轴转的状态,白天拜访客户,晚上熬夜做方案。多位银行客户经理向险企高参透露,6月底将下架预定利率3.5%的增额终身寿险,此后的预定利率或将是2.8%-3.0%。

而狂欢背后则是,业上下对于利差损风险的高度担忧。有关监管部门召集保险开会进行窗口指导,要求将新开发产品的定价利率从3.5%降到3.0%。

与此同时,定价利率下调后新型产品能否扛起销售大旗?在经历这一波狂热之后,保险市场新单数据压力会否增加?

增额终身寿险上演“末路狂欢”

下调预定利率或将仅剩半个月,进入倒计时之际,增额终身寿险也进入末路狂欢的状态。

“3.5%的车即将开走。”

“未来的你会感谢今天的自己。”

“珍惜眼前,把握现在。”

险企高参发现,不少保险代理人表现也异常活跃。更有代理人为拼业绩,近期的生活节奏成了“白天访客户,晚上熬方案”。

A股上市五大险企寿险公司的保费收入在5月均保持了高速增长,其中人保寿险的保费增速为41.2%,太平人寿、新华保险、中国人寿保费增速超15%,分别为17.5%、17.4%、15.7%,平安人寿保费增速为9.1%,太保寿险增长4.9%。

一位中型寿险公司中支总经理向险企高参透露,“最近业绩的确很好,主要的得益于增额终身寿险产品的销售。近期国有大行、股份行存款利率集体下调,保险业方面,预定利率在6月30日要降至3.5%之下。这些原因都直接刺激了增额终身寿险的销售。”

“但从深层原因来说,增额终身寿险等储蓄型险种备受热捧主要是由于其刚兑属性、较高的收益率。可投保金额大、收益确定且长期受益相对可观、保单较为灵活等特点,这在破刚兑和利率下行的当下,成为了部分银行存款产品、股票基金理财产品的替代品。”前述中支总经理补充道。

银行的“狂欢”与保险公司有着异曲同工之处。

仅工作两年的张希,最近刚入手了一款增额终身寿险。“本来我是去银行咨询理财产品的,我刚坐下银行的客户经理就推荐了增额终身寿险。反正目前也没有什么急着要用钱的地方,一看还挺合适的,我就买了。”

“现在年轻人想了解这类品得很多,短时间内我已经接触四个了,之前年轻人都不太在乎这些。可能是受疫情影响,现在大家存钱理财的意识很强烈。”某一国有银行的客户经理王丽对此也有些惊讶。

“赶早不赶晚”成为王丽近期销售增额终身寿险时的口头禅。“上面跟我们说大概的下架时间是6月底。之后就是别的产品了,目前还没有推出,但是肯定没有3.5%了,可能降到3.0%以下。”谈及具体产品,王丽表示不确定。“这边之前也有产品,收益还不错。但是很多产品都有下架的可能。上面的文件一来,说下架就下架了。所以我们也现在跟客户最多说大概时间。”

防范利差损风险

低利率时期来临

近两个月来,监管会针对险企的利差损风险动作频繁。

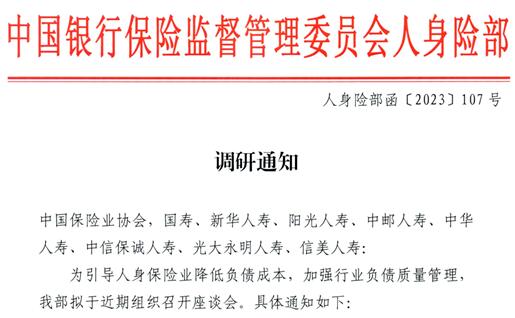

两个月前,多家媒体报道,监管部门正陆续召集相关保险公司开会,主要内容是进行窗口指导,要求寿险公司调整新开发产品的定价利率,控制利差损,要求新开发产品的定价利率从3.5%降到3.0%。

一位大型险企高管向险企高参透露,“近年的开门红产品多数险企以传统年金险、两全保险以及增额终身寿险为主,主要为储蓄类保险。这种营销战略在激发客户需求的同时,也对险企负债端造成了压力,保险产品收益是固定的,利差损风险就会加大。”

去年险企投资端也不容乐观,截至2022年末,中国人寿、中国平安、中国太保、中国人保、新华保险总投资收益分别下降12.29%、29.3%、17.9%、12.4%、18.8%。投资收益不佳,进一步加剧利差损风险。

而加速让增额终身寿险走向“狂欢”的,还是低利率时期的来临。

张希购入增额终身寿险时也犹豫过,“一开始我只是想存定期,但是现在银行在下调存款利息,存定期确实没有那么‘香’了。”

如张希所言,自去年下半年开始,中小银行、国有大行纷纷降息。6月8日,工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行六家国有银行共同下调存款利率。这一轮调整中,挂牌利率全部降至2.5%以下,执行利率告别“3时代”。去年9月六大行曾经历过一轮调整。一周后,招商银行、光大银行、中信银行、民生银行等多家全国性股份制银行发布公告,表示从今天起下调部分人民币存款利率,调整幅度为5-15个基点。

6月13日,央行发布公告称,为维护银行体系流动性合理充裕,人民银行以利率招标方式开展了20亿元逆回购操作,中标利率为1.90%,此前为2.00%。较此前中标利率下降10个基点。这是今年以来首次下调。

尤其是近两年受疫情影响,居民消费需求减弱,企业投资意愿减弱,定期存款增加拉高了银行存款成本付息率。

工商银行行长廖林在中报业绩发布会上解释了存贷两端的矛盾所在,“贷款端,发放贷款利率逐步下降;存款端,定期化趋势会形成压力,因为付息比较刚性。”

分红险优势凸显

有望成下一张“王牌”

预定利率降低后,分红险有望成为下一张王牌。

分红保险最大的优势在于投保人能够分享险企投资收益的同时,又能减少了险企的利差损风险。

分红保险是险企将其实际经营成果由于定价假设的盈余,按一定的比例向保单持有人进行分配的人寿保险产品。这样既减轻了保险公司的由于利率波动造成的风险,也为投保人在利率波动下,分享保险公司的投资收益,获得比固定保额更好或更理想的收益。

在中国太保业绩发布会上,太保集团财务负责人兼总精算师张远瀚针对加强行业负债质量管理的热点话题表示,随着利率的逐渐下行,传统险对于保险公司而言可能逐渐变得不可取,但是分红险会变得越来越可取。同时,近期新保险合同会计准则出台,在新准则下分红险具有稳定性的优势,因此未来分红险将会是一个更好地选择。

招商信诺人寿总精算师付玉艳近期在公开发布讲话称,分红险以后会成为主流。付玉艳表示,“定价利率从4.025%到3.5%的时候,激进公司的增额终身寿产品收益率在4.4%左右,分红险和固收类产品拉不开差距;定价利率从3.5%继续下调,分红险的优势得以凸显。目前在这个时间点上,从演示利率来看,分红险是占绝对优势的。”

值得一提的是,所有的分红保险产品的分红利益均不保证收益。李良告诉《险企高参》,“险企拿走大部分利润后再扣除运营成本及其他费用,剩余部分才可能成为可分配盈余。一旦不能同时满足盈利且有可分配盈余这两个条件,分红就可能很少,甚至是0。”

但法律与监管允许做平滑机制。一般情况下,寿险公司不会把分红账户每年产生的盈余全部作为可分配盈余,而是会根据对未来经济、资本市场及分红险种经营状况预期,在保证未来红利基本平稳的条件下进行分配。

尤其是,2023年1月,《一年期以上人身保险产品信息披露规则》落地。首次提出要求保险公司披露分红实现率指标,同时取消高、中、低三档演示利率表述,调低演示利率水平。学习借鉴国际监管经验,有助于提升分红型保险的透明度,切实保障消费者的知情权,合理引导保险消费者预期。

未来保险市场新单数据压力会否增加?东吴证券方面近期发布研究报告认为,“即便预定利率下降对追求保本长期稳定收益的客户影响不大。”

东吴证券方面称,产品储备方面,公司会推出分红险等利益共享新产品,同时考验队伍的销售能力,优质头部公司有望受益。值得注意的是,相比 2021 年初重疾险炒停后长期健康险销售持续低迷不同的是,当前储蓄型业务外部销售环境是持续且明显改善的,或者说即使没有炒停,储蓄型业务表现本来就不差,1Q23 在没有炒停背景下,上市险企新单保持 11%的稳健增长,行业银保新单同比激增幅度达大两位数。需要强调的是,2H23 新单基数本就不高,年初以来队伍质态持续改善,支撑 2H23 业务复苏动能。

阅读排行榜

-

1

前三季度巨亏7.5亿!友邦系老将加盟,华泰人寿能否重振“小而美”风采?

-

2

共揽2.55万亿!揭秘八大上市保司十月保费江湖:人身险单月7家负增长,国华人寿前十月降幅12%;平安财增速领跑老三家

-

3

平安银行原高管跳槽“失败”跨界保险!?53岁蔡新发任友邦保险集团首席创新官、创新办负责人,直接向李源祥汇报…

-

4

“天价外脑”出走?!9000万年薪李源祥宣布辞任友邦人寿董事长,陈荣声代行职责;前三季度净利增盈15%,分支机构扩张加速…

-

5

年内又双叒叕举牌!险资为何频频看好交通股?|七日谈

-

6

中融人寿“准85”后副总经理陈堃被爆失联!曾任恒大人寿投资管理中心总经理,去年“老领导”朱加麟被调查…

-

7

注册资本增至73.6亿,2600亿中信保诚人寿“再出发”:增资25亿元,单季度扭亏为盈;农行系总经理常戈发声…

-

8

85家财险江湖三季度业绩风云榜:众安在线保费超太平、净利逆袭榜七;永诚财险受台风重创、亏2.4亿黯然登榜

-

9

重磅!这家险企总精算师任上被带走,与“落马”恒大人寿原董事长“颇有交集”;亏损4亿,三季度投资收益率降至1%,中英人寿怎么了?

-

10

“老七家”高调入局,百万级代理人队伍再造谁是“卷王”?!寿险转型下半场哨声吹响…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

董事长变更后,中国人寿新添80后女总助

-

10

国内首家批发保险经纪公司来了,保险中介未来将走向何方?