深度 | 风控当头,寿险负债端势必降压!“后3.5”时代大猜想!

- 2023年05月16日

- 14:08

- 来源:

- 作者:智慧君

疫情政策优化、国家经济企稳复苏,正在给2023年注入更多暖意与信心。今年一季度GDP同比增长4.5%就好于预期,而很多寿险公司也迎来资产、负债端久违的“开门红”。

看起来今年正要如火如荼大干一场的寿险业,在3月突然迎来了监管的新声音——银保监会人身险部组织中国保险业协会以及20多家寿险公司开展座谈调研,主要内容包括险企负债成本情况、负债与资产匹配情况、负债成本合理性判断,以及降低责任准备金评估利率的影响等。

话音刚落,就在市场广泛猜测接下来保险产品定价利率,特别是增额终身寿险是否会受到波及影响之际,4月20日晚间,一则消息引爆了诸多行业人士的朋友圈。

据相关媒体报道,近期监管部门正陆续召集相关保险公司开会,主要内容是进行窗口指导,要求寿险公司调整新开发产品的定价利率,以控制利差损,要求新开发产品的定价利率从3.5%降到3%。主要指导思想是市场有效,监管有为,主体调节在先,控制节奏,以实现软着陆。

其实,这样的趋势并不完全出乎预料。毕竟早在2022年11月18日,银保监会发布的《人身险部关于近期人身保险产品问题的通报》中,就严格给出了业内俗称的“增额终身寿险三道红线”。

今年1月4日,银保监会颁布的《关于印发一年期以上人身保险产品信息披露规则的通知》(简称“人身险信息披露新规”),而此项通知内容的核心之一,就是调低分红险、万能险、投连险的演示利率水平。

结合以上动作来看,监管层对于人身险公司中长期经营风险已经非常重视,而关注点包括:产品预定利率、产品设计和演示利率,公司投资和运营水平,以及另一个重要核心——预定附加费用率,而不仅仅是很多人聚焦的“3.5%预定利率下调”。

一系列举措与信号连续释放之际,我们需要分析下监管层各种举措的原因。

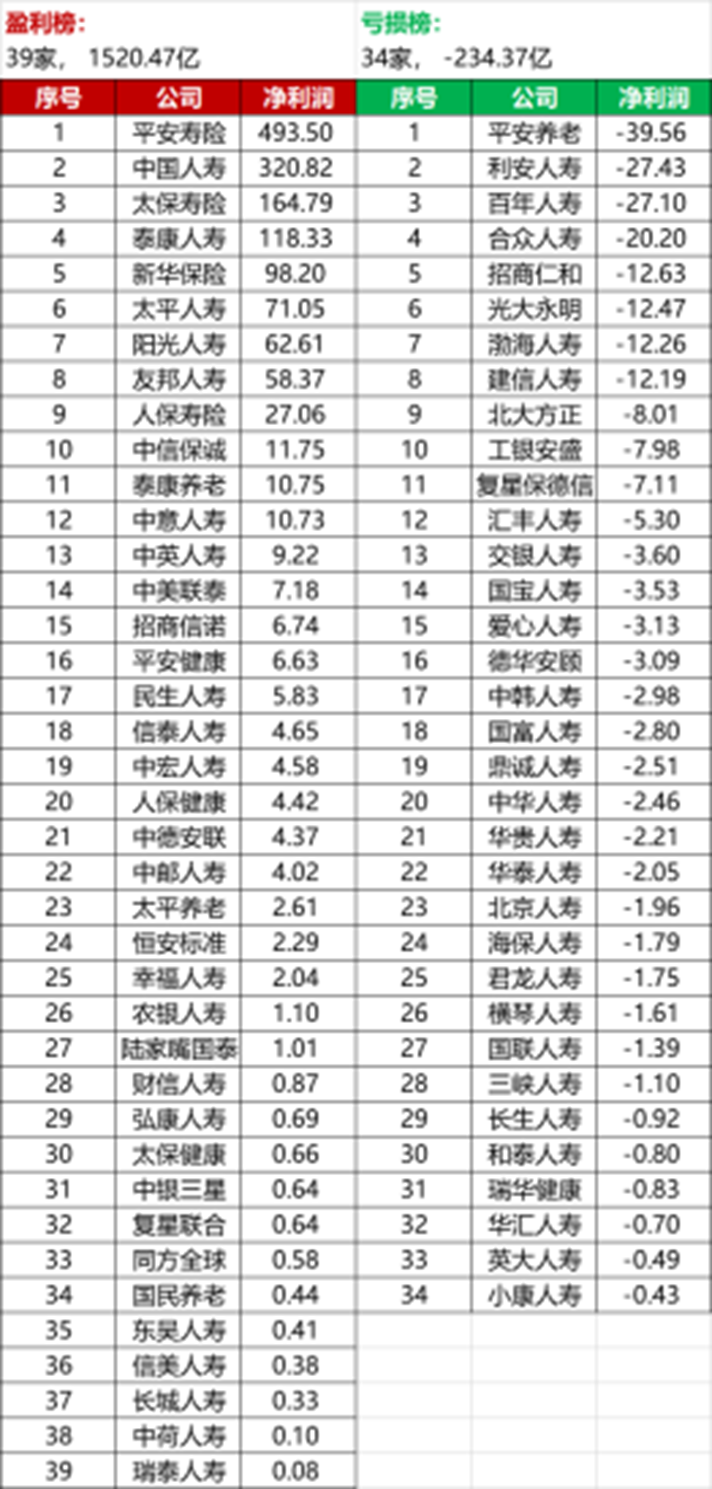

近期,随着各大寿险公司2022年度经营指标的出炉,从中可以看出一些端倪,根据13精资讯数据统计,各大公司官网及年报披露信息。

首先,可以看到利润榜单上,39家公司盈利1520.47亿元,34家公司亏损234.37亿元,总体1286.1亿元的盈利,相比往年均有大幅度下降,而有的公司亏损额已经超过注册资本金的30%-50%。

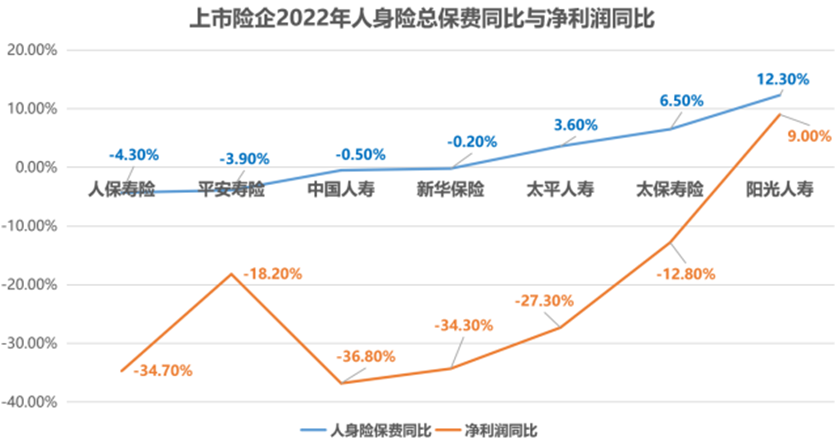

其次,上市险企2022年人身险总保费收入同比与净利润同比,可以看出除了2022年12月刚上市的阳光保险,净利润普遍不同程度下滑。各家公司人身险总保费亦是微降或者微升。

其中,多家公司在年报中阐述净利润下滑原因时,“资本市场波动、投资收益减少”这样的解释被普遍提及。的确,2022年资本市场波动较大,其中上证指数下滑15.1%,这对于上市寿险公司净利润下滑产生较大的影响。

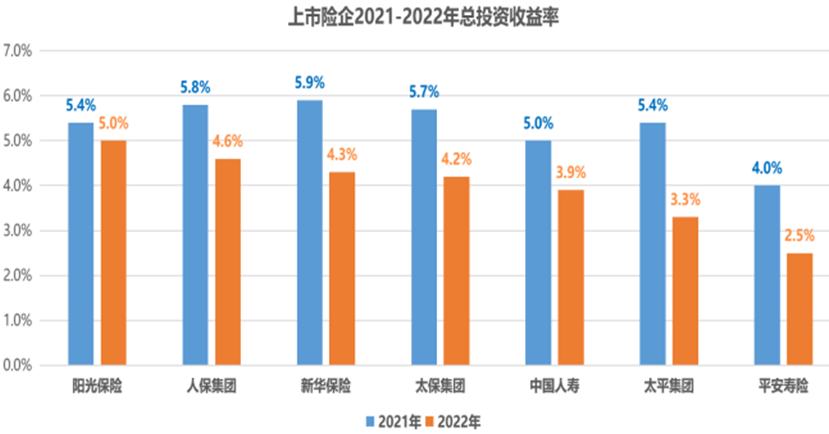

下面,再看上市险企2021-2022年度总投资收益率情况,虽然各大公司2022年总体优于市场平均水平,但是相比前一年均出现不同程度的下滑。需要指出的是,受到宏观环境和整体市场利率下行的影响,对于占据保险公司投资端最大权重的长期债券投资收益也会走低,从而亦影响到保险公司整体投资收益下降。

综上所述,监管部门的担忧是非常有道理的,当前业内主要保险公司在做产品精算时,长期投资回报假设为5%,不得不慎重考虑保险行业潜在的长期利差损风险,甚至一些激进的中小公司已经或者即将出现资不抵债的情况,极易引发更大的系统性风险。

我们常说近年来金融监管部门将筑牢风险底线放在第一要务,那么于保险业而言,防的重点在哪里,又该怎么精准、科学防范?

细看监管调研的重点可窥一二,即公司的负债成本情况,包括:普通险的预定利率分布,分红险的预定利率及分红水平,万能险最低保证利率和结算利率情况、销售费用情况等;公司负债与资产匹配情况,包括负债与资产期限匹配、历史投资收益水平、成本收益匹配情况等。

这里可以看出,监管层很清楚,因为历史和经营方式的原因,各家保险公司的负债成本必然是不同的。譬如,在普通型人身险预定利率的分布方面,也就是历史上的8.8%、4.025%、3.5%、2.5%等各档预定利率人身险产品,各家公司总共销售了多少,还有多少存续,客户情况和预计年限还有多少?

其次,“分红险预定利率与分红水平”,“万能险最低保证收益及结算利率”,这些同样是保险公司已经和未来需要兑付给保单持有人的利益,尤其是一些高保证收益的万能险(达到2.75%甚至3%)更可能是未来一些险企较重的负债。

再有就是销售费用情况,预定附加费用率“报行不合一”的普遍问题,更是一些激进型险企亏损的原因。

按照监管规定,保险公司的预定附加费用,包括营销渠道费用、销售佣金和产品开发、运营等费用,均应该计算在产品总体定价之中,从保费中予以支付。也就是说同样预定利率的产品,扣除风险保障成本(同类型的产品,同年龄客户同保费情况下,这个费用应该相同)之后,接下来扣除的预定附加费用越高,最终产品的现金价值就会越低。

而同样的3.5%预定利率增额终身寿险,各家公司后期的现价价值是不一样的,最主要原因就出在这里——预定附加费用。不得不说的是,当前确实存在部分激进公司,预定附加费用率在产品备案时报得很低,因此得出很高的现金价值,但实际支付费用远远超过上报的,这又会带来很大的亏损空间。而这,也是下面监管层管控的重点方向。

还有,衡量寿险公司负债与资产的匹配能力,不仅仅是看投资收益率这个数据,更要看未来公司是否长期持有好的资产,通过长期优质投资项目来匹配保单的长期负债,比如国家重大基础项目债权/股权投资、上市公司优质股权投资等,这方面各家公司的实力就相去甚远了。

有了以上的分析,我们可以根据相关信息来“猜想”下一步市场动向了。我们需要认清的是,监管尚未正式宣布新的人身险产品预定利率调整方案,但调研已在进行,窗口指导或已开启。这个时间是给各家公司开发和上报新产品,也是监管部门确定最终的调控力度的“过渡期”与“适应期”,但趋势与方向已经愈发清晰。

3.5%的上限下调将是必然,主要因为前文所阐述的利差损风险,媒体曝出的相关调研消息与窗口指导“信号”。同时业内另有消息传出,4月中下旬有公司上报预定利率3.25%的普通型人身险产品,被监管驳回。但坊间传闻的“普通型人身保险产品预定利率上限定为3%,分红型产品上线2.5%,万能险保证利率上线2%”是否为真,目前尚不确定。

另有一种说法,根据不同公司资管实力和风险评级,差异化制定产品预定利率,普通型人身险3%的水平作为中位线,资管实力更强和风险评级更好的公司可以上浮至3.25%,反之则下调至2.75%。

这是参考今年2月银保监会颁布的《人身保险公司分类监管办法(征求意见稿)》,根据保险公司最终的综合风险水平等级界定五类公司,并依此对公司业务范围、经营区域、资金运用都实行差异化的管理。

增额终身寿险这种特殊的产品形态是历史的产物,从2019年监管下调年金险4.025%预定利率上限之后,燃爆市场的产品形态。但未来,一旦当前3.5%的预定利率下调,3%预定利率的增额终身寿险是否还有吸引力?

按常理推算,若增额终身寿险预定利率上限下调至3%,此时客户实际得到的长期保单收益率(IRR)会降至2.5-2.7%左右,如果市场利率水平持续下行,那么产品热度还可以持续一段时间,如果宏观经济和资本市场今年行情向好,与带有浮动收益的竞品相比,前者的吸引力恐将下降。

同时必须注意,增额终身寿险现价速度返本快(交费完1-3年后)、后期减保灵活(有或没有20%上限)这些特点,可能会被监管叫停,因为这又涉及“长险短做”的风险。所以,这种产品形态短期内还会存在,长期来看有退出市场的可能。

还有一点不容忽视,“固定收益”的普通型人身险预定利率下降,那么“浮动收益”型的人身险产品是否会再次走上前台?根据“人身险信息披露新规”,预定利率2.5%的分红险(现价部分)+2%的分红演示,以及年金险(3%预定利率)+万能险(2%保底利率,4%演示利率),这两种产品计划书的中长期演示收益,会高于3%预定利率的“固定收益”型普通型人身险,或也有望成为下阶段市场的主流。

需要关注的是,不论分红险还是万能险,均非常考验险企的资产配置能力,因为万能险会有历史账户利率的公布,而根据“人身险信息披露新规”今年7月1日起险企也需要公布历年的分红实现率,所以各家公司的产品是否热卖很大程度上取决于公布出来的历史数据。但不可否认的是,此类更低保证利率的产品确实可以很大程度降低险企的负债成本,更符合当前的市场行情和监管预期。

在这里,还是需要再次提及“预定附加费用率”,此方面一旦监管明文规定严格执行,那么前期一些中小公司产品的“性价比优势”立刻就会丧失,而资管实力强劲和风险评级优秀的公司,他们的分红险和万能险会更受市场青睐。

与此同时,更加重视客户体验和服务质量的公司,也会更加受到保险消费者的欢迎。这里面既包括寿险营销的售前、售中、售后服务,也包括各层次客户的长期增值服务。

结语

根据今年全国两会期间,关于金融行业的关键词——稳健货币政策精准有力;有效防范化解重大经济金融风险;推动金融监管体制改革,我们可以总结为——稳健精准、防范风险、坚定改革,这也恰恰是当前银保监各项政策的主基调。

未来2-3年,寿险行业转型进入深水区,因为监管也在深刻转型,变得更审慎、更科学、更趋差异化管理,尤其是国家金融监管总局的成立,将对保险的监管更具全局性。未来的市场格局,或许是头部险企攻城略地,重夺原先失去的市场份额,或许是某些公司独具慧眼找到新的发展契机,乘势脱颖而出,又或许是市场经历一段时间的沉静过渡期。

无论如何,这条坎坷的发展道路仍将走下去,中国寿险业的发展也会更加的成熟和稳健,共同期待更美好的明天。愿言配德兮,携手相将。终得实现兮,慰我彷徨。

阅读排行榜

-

1

分红险的“回归”与“新考”

-

2

监管“清简报送”!保险机构哪些板块得以“解绑释压”?

-

3

新能源出租车被拒保上热搜!如何破解高出险率、高赔付率难题?

-

4

周评|经济工作会议:定调2025,大力提振消费和更加积极有为宏观政策

-

5

盘点2024②“偿二代”二期大限将至,险企年内发债补血超千亿

-

6

个人养老金15日全面开闸!银行专项账户买商业养老险免“双录”!

-

7

张宗韬如何重塑现代财险?聚焦网约车,成破局新思路!

-

8

严监管持续,紧盯银保专管员佣金!单月薪酬超5万需延期支付?

-

9

盘点2024①“国十条3.0”:未来十年,保险业要做哪些事?

-

10

财险五年“行动指南”出台!如何严监管、防风险?(附全文)

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助