太保寿多增876%,银保渠道上演绝地反击?!解码五大寿险公司中期业绩:个险艰难转型,代理人流失近50万人;银保成新发力点…

- 2022年09月02日

- 17:40

- 来源:

- 作者:赵梦涵

作者:赵梦涵

编辑:邢莉

来源:险企高参

近日,五大险企2022年上半年成绩单悉数出炉。

财报数据显示,中国人保、中国人寿、中国平安、中国太保、新华保险共计实现归母净利润1220.27亿元,同比下降15.09%。仅中国人保和中国平安实现归母净利润的正增长。

业绩下滑的险企多为以寿险业务为主的公司,中国人寿、中国太保、新华保险三家则均出现了超20%的业绩降幅。其中,新华保险净利润50.8%的降幅,在5家险企中下降幅度最大。

当前,寿险转型还在继续。寿险业改革已取得初步成效,但仍面临挑战。新业务价值急剧下降,代理人数量锐减。打造优质队伍仍需要时间。在此背景下,银保渠道越发成为各家寿险公司的一大发力点。

净利润“四降一升”,

受投资收益低拖累

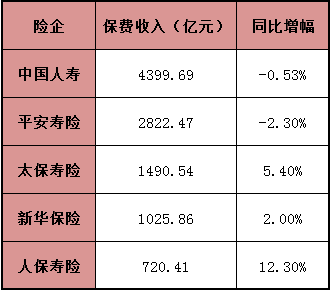

从上半年保费收入来看,中国人寿寿险公司累计实现原保费收入4399.69亿元,同比微降0.53%;中国平安寿险及健康险业务实现原保险保费收入2822.47亿元,同比下降2.30%;太保寿险和新华保险分别累计实现原保费收入1490.54亿元和1025.86亿元,同比增速分别为5.4%和2.0%。人保寿险累计实现原保费收入720.41亿元,同比增长12.3%,增速居首。

(图注:险企高参根据公开数据制作)

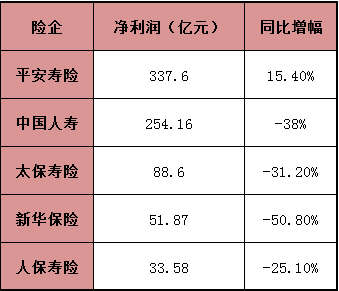

净利方面,2022年上半年,平安寿险及健康险业务实现归属于母公司股东的净利润 337.6亿元,同比增长15.40%;中国人寿实现归母净利润254.16亿元,同比下降38%;太保寿险实现净利润 88.60 亿元,同比下降 31.2%;新华实现归母净利为51.87亿元,同比下降50.8%;人保寿险实现净利润为33.58亿元,同比减少25.1%。

(图注:险企高参根据公开数据制作)

五大险企在回应中均称,净利普降主要是受今年投资市场低迷,投资收益低影响。在下半年,权益市场的发展前景良好,波动幅度相对于上半年收敛。

个险持续“清虚”,

代理人半年累计减少近50万

当前,寿险深化改革,新业务价值也随之急剧下降,代理人数量锐减。

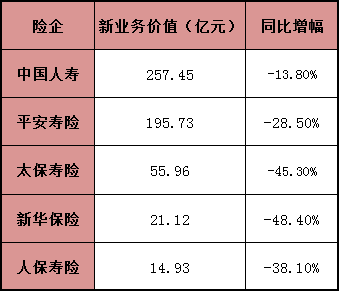

财报数据显示,五大上市险企今年上半年新业务价值均有所下降,其中新华保险新业务价值下滑幅度最为显著,新业务价值为新业务价值21.12亿元,同比下降48.4%。

其余四家,中国人寿新业务价值为 257.45亿元,同比下降13.8%。平安寿险及健康险业务的新业务价值为195.73亿元,同比下降28.5%。太保寿险新业务价值55.96亿元,同比下降45.3%;人保寿险半年新业务价值为14.93亿元,同比下降38.1%。

(图注:险企高参根据公开数据制作)

个险渠道方面,持续清虚队伍转型。代理人数量大幅收缩,半年累计减少近50万人。

具体来看,截至6月底,中国人寿个险销售人力为74.6万人,较去年年末下降6.83%;中国平安个人寿险销售代理人数量51.91万人,较去年年末减少了13.53%;新华个险代理人规模人力为31.8万人,较去年年末下降18.25%;太保寿险月均保险营销员 31.2 万人,较去年年末下降40.57%;人保寿险“大个险”营销员为“大个险”渠道月均有效人力 2.8万人,较去年末下降40.43%。

太保寿险总经理、首席执行官蔡强在业绩发布会上表示,公司从去年开始完全坚决按照银保监会所强调的清除“三虚”方针,认真执行考核,清除虚假人力、虚假保单、虚假架构。

新华保险总裁助理王练文也表示新华保险将按照“提产能、优结构、稳增长”三步走来建设精英代理人队伍。

此外,中国人寿副总裁詹忠认为,从目前来看,行业代理人规模还处于下行通道,但是下滑速度实际在放缓,有逐渐企稳的迹象。

团险渠道,中国人寿实现保费达167.59亿元,同比增长0.4%;太保寿险实现保险业务收入 118.39 亿元,同比增长 13.6%;新华保险实现保费收入18.39亿元,同比增长2%。人保寿险停售团体补充医疗类产品,团体保险渠道原保险保费收入为16.73亿元,同比下降25.3%。

银保渠道成一大发力点,

太保寿增长876.3%

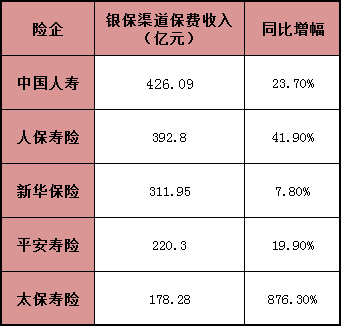

寿险转型渐入深水区。个险渠道过往大进大出、人海战术的模式在当下已无法维系,在此背景下,银保渠道越发成为各家寿险公司的一大发力点,太保寿险表现最为明显,实现保险业务收入 178.28 亿元,同比大幅增长 876.3%。

其余四家,2022年上半年中国人寿保险公司银保渠道总保费达426.09亿元,同比增长23.7%;人保寿险公司银行保险渠道原保险保费收入为 392.80亿元,同比增长41.9%;新华保险实现保费收入311.95亿元,同比增长7.8%;中国平安保险公司银保渠道总保费收入为220.3亿元,同比增长19.90%。

(图注:险企高参根据公开数据制作)

银保渠道在沉寂了多年,缘何卷土重来?

人保集团副总裁肖建友认为,行业重新重视银保渠道主要有两个原因,一是险队伍人力持续下滑和居民财富管理需求结构性转变,创造了银保业务的供给和需求;二是银保渠道价值转型的效果不断释放,规模和价值贡献日益凸显。

面对银保市场具备的巨大发展潜力,头部险企加大发展银保渠道的力度。

中国人保副总裁肖建友在中期业绩发布会上表示,“今年以来,人保寿险抢抓银保市场机遇,策略性加快了价值性银保业务的发展。”

新华保险副总裁、总精算师兼董事会秘书龚兴峰表示,“新华保险一方面要给客户提供最基本的保险保障服务。另外一方面要通过后续跟进再开发,给客户提供全生命周期的、多样化多元化的产品和保障。”

太保寿险总经理、首席执行官蔡强表示,太保寿险愿意和有共同价值观、共同客户理念的银行形成战略合作、资源倾斜、产品倾斜以及服务的对接、系统的对接,形成长期战略合作。并且通过“四高”(高素质、高收入、高举绩和高留存)销售队伍的建设来帮助银行更有效地销售更好的服务。

受益于财富管理,银行作为居民财富管理主要的金融产品代销机构,拥有客户资源多、金融产品丰富等优势,较易实现年金险、养老险的场景化营销。

与此同时,过去银保渠道的产品主要是低价值、快返还、趸交、销售简单的短期年金。自2017年银保监会134号文对年金产品进行了限制,倒逼银保渠道开始转向高价值的终身寿、养老年金等期交产品。

不过也有观点认为,目前银保业务还处在合同代理关系的阶段。未来应向更为深层次的合作方向发展。一位保险业资深从业人士人曾表示,“银行、保险公司面临共同客户的时候,发展战略是不是围绕着客户的利益,这是值得思考的,如果偏移了就会出问题。”

阅读排行榜

-

1

重磅新规!32万亿险资去哪儿!?年内举牌次数创3年新高,长钱长投仍是重点…|年度策划

-

2

官宣!尹兆君出任太平集团董事长,63岁王思东功成身退!年内四大中管险企齐换“帅”,三位皆是“银行人”

-

3

平安、国华等三家寿险11月原保费增速为负,7大上市险企共揽保费2.73万亿;财险稳健依旧…

-

4

那些被接管险企如今都怎么样了?!|年度策划

-

5

负债销售端或节省亿元级成本?!人身险公司转型新纪元:银保渠道“脱胎换骨”,个险驶向“高精尖”赛道|年度策划

-

6

接棒龚兴峰,70后总助刘智勇正式出任万亿新华保险董秘;资本布局加速,连续举牌药企再添券商股,“买买买”模式不停歇……

-

7

“偿二代”二期落地渐行渐近,各险企准备好了吗?!年内发债1155亿,地方国资强势入局为哪般?|年度策划

-

8

漩涡中的千亿光大永明人寿?!继总经理出走之后,56岁董事长卸任;三年亏32亿,净资产垫底银行系险企;精算出身张晨松如何力挽狂澜?

-

9

又一位银行老将执掌四大中管险企?!59岁尹兆君或内部晋升中国太平党委书记,王思东功成身退;年内四大保险央企一把手齐变…

-

10

原董事长黄炜等“宝能系”高层未见身影,这家险企延迟两年完成董、监事会换届;“平安系”霍建梅居三位新面孔之首…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助