2021车险“冰与火”:承保转亏!三巨头有喜有忧,中小险企只有哭泣!

- 2022年02月14日

- 09:45

- 来源:

- 作者:智慧君

“2021年,保险业累计实现保费收入4.5万亿元,同比减少0.8%, 比2020年增速低6.9个百分点;累计赔款、给付1.6万亿元,同比增长12.23%。”近日,一份报告披露了2021年的保险业发展情况。

保费下降,赔款增加,这是2021年保险业发展的真实写照。其中,财险领域,受累于车险保费的下降,2021年财险增速降至不到1%,赔款支出同比增长了12.28%。

具体来看,财险领域的第一大险种车险,虽然跨过了综改后的下滑期,转向正增长,正在回归常态化发展,但全年的承保亏损已成定局。

相比2020年整体车险承保盈利近80亿元,2021年则出现了亏损,综合成本率为100.96%。

财险公司都面临着怎么的车险难题?

财险保费增速不足1%

赔款支出增长12.28%

数据显示,财险公司保费收入近1.37万亿元,同比增长0.68%,而这一增速相较2020年的4.36%下降了3.68个百分点。

『A智慧保』统计发现,在2019年(包含2019年)之前,财险业的保费增速一直维持在两位数,从趋势看,增速一直在放缓,但像2021年增速降至不足1%,十多年来还是首次,可见2021年财险业发展异常艰难。

从具体险种看,2021年财险公司经营的险种中,除了车险与保证保险出现保费同比下滑外,其他险种均实现了正增长。例如,作为财险业内第二大险种的健康险,实现了23.7%的增长。

正是有了这些非车险的“正增长”,才填补了因车险保费下滑所带来的“缺口”。这也在一定程度上反映了当下财险的业务结构正在不断完善,非车险已成为拉动财险发展的重要力量。

而作为财险的第一大险种车险, 2021年保费收入7773亿元,同比下降5.72%。

在保费增速下降的同时,财险业的保障功能表现得更为明显。数据显示,财险公司赔款支出8848亿元,同比增长12.28%,这一增速也较2020年提高了不少,这一年的财险赔付支出占到了整个保险赔付支出的一半以上。

不难看出,在保险回归保障的大趋势下,财险业面对大转型、大变革,在规模发展上有了一定“降速”,但所体现出的保障能力却在不断提升。

车险整体承保亏损

河南经营表现最严峻

2020年下半年,一场被称为车险发展历史上波及范围最大、影响最广泛的综合性改革,让车险步入了新的“赛道”,在整个财险业中的市场占比不断收缩。

据『A智慧保』统计,2010-2017年,车险在财险中的占比始终在70%以上;2018-2020年,车险在财险中的占比回落到60%以上;2021年,车险在财险业中的占比滑落到56.84%,跌破了六成的市场份额。

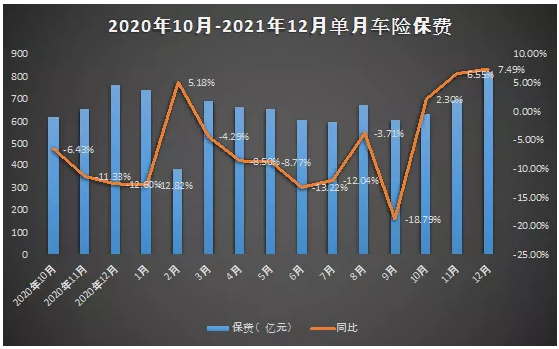

再看自车险综改实施以来的单月车险保费收入:

从2020年10月开始,至2021年10月结束,整整一年时间,车险单月保费一直上演“负增长”。2021年11月车险保费恢复正增长。

在车险综改一周年总结大会上,监管部门相关负责人披露了综改后的一些成果,例如车险综合费用率27.7%,同比下降12.7个百分点;综合赔付率由改革前的56.9%上升到8月底的73.3%,提高了16.4%等。

『A智慧保』获得的一组数据显示,2021年的车险综合成本率为100.96%,其中综合赔付率为72.41%,综合费用率为28.55%。2021年整体上车险出现承保亏损情况。相比之下,2020年车险综合赔付率为59.47%,综合费用率为39.52%,综合成本率为98.99%,同比增长0.35%,当年承保利润为79.57亿元。

按照地区看,河北、大连、山东、陕西、新疆、河南6个地区的综合成本率高于行业水平,承保亏损更为严重。

从综合费用率看,西藏地区的综合费用率最高,达42.78%,不过其综合赔付率最低,为53.49%。其次,综合费用率高的还有新疆、云南、深圳、吉林、辽宁、内蒙古、山西、河北,均高于30%。从综合赔付率看,最高的当属河南,为98.23%,背后的原因与2021年7月的那场大暴雨有着密切的关联。这也造成了河南地区在2021年的车险综合成本率达到125.2%。

无论车险保费增长如何,在“降费、增保、提质”的目标指引下,车险仍努力朝着既要质量,又要业绩的方向发展。

“三巨头”份额升至69%

中小险企空间受挤压

当车险综改影响整个行业时,作为财险业中的“领头羊”, 人保财险、平安财险和太保财险不同程度出现车险负增长,不过仍然以绝对的优势掌握着“话语权”。

数据显示,2021年,人保财险、平安财险、太保财险车险保费收入分别为2552.75亿元、1961.51亿元、956.7亿元,同比变化分别为-3.91%、-3.73%、-4.05%。车险保费的下滑,也让“三巨头”面临着较大的经营压力。

不过,从“三巨头”在车险市场上的份额看,则是不减反增。

根据计算,2021年,人保财险车险市场份额为32.84%,较2020年提升了0.62个百分点;平安财险车险市场份额为24.29%,提升了0.5个百分点;太保财险车险市场份额为11.81%,提升了0.21个百分点。整体来看,财险“三巨头”在2021年所占据的车险市场份额达到68.95%,较2020年提高了1.33个百分点。这或许是其值得欣慰的地方。

而在日益激烈的竞争环境中,财险“三巨头”市场份额的上升,意味着众多中小险企的生存空间进一步受到挤压,车险生存之路或更艰难。

当然,在“强者恒强”的环境下,盈利或许才是硬道理。在承保综合成本的表现方面,大型险企的优势较为明显。

『A智慧保』获得的数据显示,2021年,人保财险、平安财险、太保财险的综合成本率分别为97.33%、98.74%、98.67%。2020年上述三家险企的综合成本率分别为96.39%、98.09%、97.88%。虽然2021年“三巨头”的综合成本率均出现了不同程度上升,但幸运的是仍实现了承保盈利。

与此相比,处于第二梯队的中华财险、大地财险、太平财险、国寿财险、阳光财险并不那么幸运,车险综合成本率分别为104.42%、109.67%、106.75%、103.6%、112.07%,其他更多的中小险企则面临着更严峻的压力。

积极转向“非车”

新能源车险带来希望

一边是市场份额受挤压,一边是盈利能力还待提高,这样的情况下,中小险企又该如何求生存、谋发展?

在之前召开的车险综改周年总结会上,监管已经给出相关方向。例如,产品方面,中小险企可以开发差异化、专业化、特色化的创新产品。利用大数据、车联网等先进技术,从传统车险扩展到新能源车,同时为消费者画像,为其提供特定的产品;服务方面,增值服务内容,可做好定制化服务等。

当然,面对车险的激烈竞争,中小险企可以选择“曲线自救”,发力“非车”业务。

众所周知,当前财险业的发展,无论是监管,还是保险公司,均在提倡“非车”业务的发展,以谋求业务的均衡性。而对于中小险企来讲,这也不失一次绝地重生的机会。

除此之外,新能源车险的上市,或许也给中小险企带来一些机会。可基于大数据、车联网等先进技术,聚焦新能源车险的创新业务,开发增值服务、提高定价能力等,开拓新的发展路径。

需要一提的是,随着新能源车险的火热,无论是大型险企,还是一些国外的车企都在争抢这一市场,如何凸显自己的特色之处,对于中小险企来讲,也是一大考验。

阅读排行榜

-

1

盘点2024⑧借着保险机构十大新闻事件,挥别这一年!

-

2

盘点2024⑥十大关键词,复盘保险业这一年!

-

3

周评|设立首席合规官,“金融安全与发展”路径愈发清晰

-

4

盘点2024⑤直面万亿级低空经济,保险业加速布局、何以破局?

-

5

盘点2024⑤16位监管高官、保险高管被查,退休辞任不是“挡箭牌”

-

6

盘点2024④保险营销“高精”之路:数量企稳,专业规划师势在必行!

-

7

玖亓周评|险企偿付能力:既要前瞻监管,又要过程监管

-

8

盘点2024③险企股权:改革化险与“退金令”,双重推动回归本源

-

9

大考逼近遇“松绑”!“偿二代”二期过渡期延长,险企如何备考?

-

10

分红险的“回归”与“新考”

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决

-

10

董事长变更后,中国人寿新添80后女总助