【深度】车险综改转型阵痛:财险“老三家”保费负增长,成本上升;亏损加剧,中小险企陡然溃败;严监管持续加码,行业如何破局?

- 2021年09月26日

- 14:15

- 来源:

- 作者: 邢莉 王琅

作者:邢莉 王琅

来源:险企高参

始于2020年9月的车险综合改革已满“周岁”了。

这一年,随着新旧车险系统切换,国内财险业也正式步入一个新的发展阶段。

近日,银保监会新闻发言人回答媒体提问时指出,启动车险综合改革以来,累计为车险消费者减少超1700亿元保费,降价、增保、提三大阶段性目标基本完成。

过去一年,行业内各财险公司也在银保监会的规划部署下,有效地开展了商业车险费率改革工作。这一过程中,整个车险行业正经历转型“阵痛”,

从“老三家”披露的上半年数据来看,三家头部财险公司车险保费收入均现负增长,综合成本率上升。

而对中小财产险公司,车险综合改革带来的冲击将更为严峻,由于渠道、管理、经营、产品等方面的相对劣势,让这些财险公司普遍业绩承压。行业甚至有观点认为,未来中小险企有可能陆续退出车险业务。

为消费者减少超1700亿元保费

车险综改以来,消费者的车险保费支出明显降低。

9月7日,银保监会发言人在就车险综改成效回答记者提问时指出:

去年9月19日启动车险综合改革以来,累计为我国车险消费者减少支出超1700亿元,“降价、增保、提质”的阶段性目标基本完成,车险市场呈现保费价格、手续费率“双降”和保险责任限额、商车险投保率“双升”的新局面。

图片来源:险企高参根据公开数据整理

首先,保费价格、手续费率“双降”。截至7月末,车辆平均所缴保费2774元,较改革前降低21%,88%的消费者保费支出下降;全国车险综合费用率、车险手续费率、车辆业务及管理费用率同比分别下降11.8%、7.3%、5%。

其次,保险责任限额、商车险投保率“双升”。过去一年,风险保障程度显著提高。交强险在价格不变的情况下,保障水平由改革前的12.2万元提升至20万元,商业第三者责任险平均保额提升56万元,商业险投保率由改革前的80%上升至86%。

另外,赔付水平大幅提升。截至7月末,车险综合赔付率由改革前的56.9%上升至73.3%。通过改革,车险业务在财险业务中的占比降为51.8%,同比下降5.4个百分点,比例已基本接近美国(43%)、日本(50%)等世界主要经济体平均水平。

车险改革一年来,车主们切切实实感受到了“好处”。不过长期以来,车险一直是第一大财险业务,其业务规模与保费收入占比持续保持在60%以上。在中国机动车保有量近两年增速降至个位数的背景下,对于财险公司而言,车险综改的实施却难言“美好”。

车险保费收入负增长,

“老三家”转型阵痛

纵观这一年,行业主要的改变来自经营成本增加的压力,并直接影响到主体公司业务员的发展。年度经营结果的亏损状态已不单单是费用性亏损,而是真实的成本亏损。

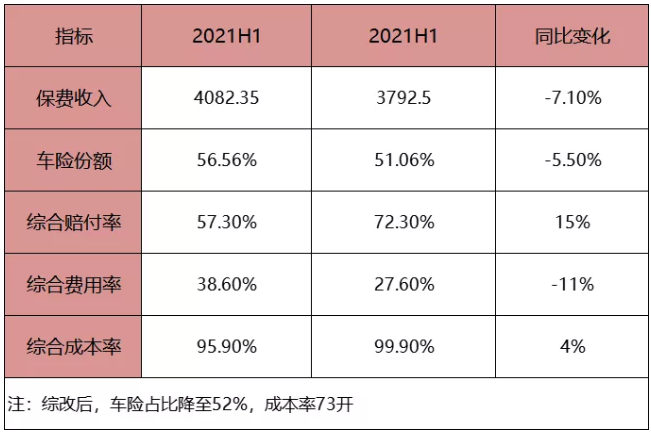

以财险“老三家”人保财险、平安财险和太保财险为例,今年上半年均遭遇了车险保费同比下降、综合成本率上升的挑战。

年中报告显示,财产险“一哥”人保财险的车险保费收入在“老三家”里降幅最大。2021年1-6月,人保财险车险实现保费收入1207.55亿元,同比下滑7.8%;平安财险实现车险保费收入890.15亿元,同比下降6.9%;太保财险车险实现保费收入446.42亿元,同比下降6.9%。

图片来源:险企高参根据公开数据整理

综合成本率方面,各家公司表现不一。其中,人保财险、平安财险综合成本率呈下降之势,分别实现97.2%同比下降0.1%、95.9%同比下降2.2%,太保财险则呈上升之势,为99.3%同比增长1%。

虽然车险保费的表现上,“老三家”全部为负增长。但是值得一提的是,大型险企的综合成本率将显著优于中小型险企。

“车险综合改革的深入推进将改变行业竞争格局,具有较强直销直控渠道建设能力的大型险企更利于获得费用优势,从而实现良好的承保盈利水平。”国君非银研究报告指出,“大型险企得益于较强的直销直控渠道建设能力及议价能力,将获得更大的费用优势,预计在赔付率长期向上的背景下依然实现承保盈利。”

中国人保集团副总裁、人保财险总裁于泽判断,车险综改阶段性影响将逐步减弱直至被消化,车险综改从去年9月19日开始,预计市场保费同比下降的趋势可能在今年第四季度扭转。

马太效应加剧,

中小险企陡然溃败

这也意味着,车险综改同时加速了财险市场的马太效应。据自媒体13个精算师统计,2021年上半年,74家非上市财险公司净利润为45.62亿,较上年同期下降约5.6亿。从公司角度看,亏损机构为23家,较上年同期增加3家。亏损机构仍旧集中在中小财险公司。

总资产过百亿的财险公司中,也有多个险企净利下滑。只有众安和中华联合的净利润同比是上升的,国寿财、华安、太平的利润降幅均超1亿。大地财险上半年已经亏损0.24亿,同比下降7.88亿。

图片来源:险企高参根据公开数据整理

根据上市险企财报数据披露,太平财险、大地保险、众安保险三家财险公司车险保费收入均同比下滑。大地保险、众安保险下滑幅度均超过15%。

图片来源:险企高参根据公开数据整理

“这几年大公司在车险上的进步大于小公司,有行业等多种外部因素,但是在内部,大公司的市场化程度反而比小公司更高,更贴近客户需求,一个原因是他们的决策权很多在基层,而小公司的权限一直在上收。” 资深业内人士石川分析称。

更为重要的是,随着车主消费觉醒时代的到来,信息不对称正在逐渐被打破。石川坦陈,“大公司在进步,开始了车主客户运营,开始整合上下游资源,但是中小公司没有根本性的变革,温水煮青蛙似的,然后在车险综改这样的历史性变革的烈火中陡然溃败。”

尤其是以车险为主要业务的中小财险公司经营压力更是难上加难。据悉,不少中小公司的车险业务已经在局部区域开始“防守反击”,裁并撤机构,缩小人力成本,以期非车险上能突破,很多从业者甚至因此离开了车险行业。

车险市场监管将持续加强

当前车险市场呈现保费价格、手续费率“双降”和保险责任限额、商车险投保率“双升”的新局面。值得注意的是,这一局面的呈现与银保监系统对于车险业务的严监管是分不开的。

上半年,多家险企因车险业务被罚金额超50万元。平安财险、大地财险、国寿财险、国任财险等众多“老牌”险企同样在列。

今年3月,银保监会曾在召开的车险综合改革半年工作会议上称,将对2021年车险专项检查进行部署,计划组织10个银保监局对5家主要财险法人机构的12家省级分支机构开展靶向检查,决不允许市场秩序的搅局者破坏车险综改工作全局。

据媒体报道,5家头部财险公司的12家省级分支机构,主要分布于河北、山西、湖南、江苏、深圳、新疆、广西、天津、重庆、河南10个省市自治区。在今年上半年,12家省级分支机构均遭暂停车险新业务1-3个月不等的处罚,且大部分为全省停业。

与此同时,银保监全系统的严格监管也延伸至中介机构自2020年下半年起,银保监会开始频繁下发规范文件,通过“组合拳”对保险中介机构的人员素质、机构设定、经营管理水平等作出明确规定。

在刚刚过去的8月,银保监会及各级监管局共针对车险业务惩罚险企及其负责人23次,涉及金额146万元;具体来看,8月银保监系统开出的罚单数量、追责企业及负责人数量都较今年7月有明显增加。

尤其是在近日,车险综改周年刚过,黑龙江银保监局连开两张大罚单,国寿财险、中华联合财险因车险业务违规同日被罚共108万。此次罚单两张金额均超过50万元。

银保监会负责人曾在9月7日的新闻发布会上专门提及,“其中将持续加强车险市场监管,对今年车险专项检查中发现的问题采取监管措施并实施行政处罚,增强监管震慑,维护车险市场秩序。”

加快推出新能源车险,

提升业务线上化

“针对车险的严监管是一直存在的”,一位保险行业资深从业人员告诉险企高参,“自2020年9月车险综改以来,监管对改革过程中隐现的各种问题,一直高度关注。当前车险正在回归正常的轨道,而车险未来如何创新,如何突破固有的经营仍待解。”

9月7日,银保监会相关负责人在答记者问时,除持续加强车险市场监管外,还提及两点:丰富车险产品供给,加快研究推进新能源汽车保险等新产品创新开发,满足消费者需求;提升车险业务线上化、智慧化水平,提高车险服务质效,促进车险高质量发展。

新能源汽车对我国汽车产业的意义不言而喻,是汽车产业弯道超车的重要抓手,也是中国制造的重要组成。今年8月,中国保险行业协会发布关于征求《中国保险行业协会新能源汽车商业保险专属条款(2021版征求意见稿)》意见的通知(下称《征求意见稿》。这份示范条款带来了不少亮点,展示出解决车主痛点的诚意。

尤其是要求保险机构提供对“三电”系统的保障,可谓是示范条款里最大的亮点。其明确了“三电”系统及出厂设备属于车损险的保险责任,由保险公司负责赔偿,解决了新能源汽车最关键的风险问题。以平安产险为例,目前该公司车险业务已设有专门的部门负责开拓和承接新能源汽车商业保险业务。

提升车险业务线上化也将是行业的应对车险综改的策略之一。

去年年中,银保监会财险部曾向各财险公司下发的《关于推进财产保险业务线上化发展的指导意见》中提到,到2022年,车险、农险、意外险、短期健康险、家财险等业务领域线上化率达到80%以上,要基本建成功能完善、运行高效、基础完备,与银行业保险业高质量发展进程相适应,与广大人民群众财产保险需求相契合的线上化体系。并且鼓励具备条件的公司探索保险服务全流程线上化。

在行业看来,业务线上化也将成为加快财险高质量发展最具活力的因素之一。“服务线上化,只要有个公众号或者app的入口,理赔信息从这里提交就可以,核心就是系统和线上系统的对接,让服务更便捷。”一位财险公司车险负责人称,线上化对于财险公司来说肯定需要投入,但相比寿险更为复杂的线上化而言,财险险种标准化较强,线上化更容易推动。

阅读排行榜

-

1

重磅独家!瑞众人寿首次公开公司治理概要:披露董监高简历、股东会议信息等;9名高管来自国寿,去年保费2368亿元

-

2

重磅!又现四大保险央企总裁互送:继赵鹏之后,52岁人保第一副总裁李祝用履新国寿党委副书记

-

3

“难兄难弟”各亏17亿!十家“银行系”险企2024成绩揭榜:合计净利99.4亿,新会计准则影响深远…

-

4

时隔七月,57岁“老国寿”赵国栋正式任瑞众人寿董事长!人事版图重塑,去年前11月保费2268亿;今年定下七项重点工作

-

5

综合成本率高达264.3%!63岁平安女将霍建梅挑大梁,能否破题前海财险亏损怪圈?!

-

6

60家非上市人身险保司2024业绩揭晓:财信人寿亏损3.7亿,六家银行系险企入围利润top10!泰康、中邮保险业务收入超千亿

-

7

管理层多为"80后",董事长、总经理去年齐换;东方嘉富人寿的“前世今生”…

-

8

保险人春节朋友圈“营业”指南|春节特别策划

-

9

保险人的春节“职业病”|春节特别策划

-

10

重磅!新增保费30%投资A股,千亿资金或将入市;推动中长期险资入市方案出炉,保司接下来怎么干?…

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决