银保监会秋后算账:华海财险被罚61万!新五年开局誓言再造“三个华海”!

- 2020年12月14日

- 18:45

- 来源:

- 作者:

生于海边城市,长在首都之下,这家诞生于“辉煌”年代、成长于“变革”时期的地方性险企,还是没有逃过监管的法眼,现在要为“前世”的过错来买单。

为“违规股权”买单

银保监会开出60万元罚款

银保监会指出,华海财险存在两大违规行为,其中一条便是“向监管部门提供虚假资料”。

行政处罚决定书显示, 2016年5-8月,华海财险相继向原保监会报送了增资申请材料,分别是华海〔2016〕195号和245号文,申请神州万向增资6000万元;华海〔2016〕303号和358号文,申请乐保互联增资1.2亿元。

但这两份增资中,却隐藏着很大的“虚假”内容:

原保监会2017年查实神州万向和乐保互联的纳税证明系伪造;乐保互联出具的关联关系声明反映其与华海财险其他股东、投资人无关联关系,但其股东王某和神州万向大股东邵某为夫妻关系,故乐保互联与神州万向有关联关系,其出具的关联关系声明与实际不符。

2016年7月8日华海财险实际未召开临时股东大会,但乐保互联增资材料中的《临时股东大会关于增加注册资本金的决议》和《2016年临时股东大会关于修订<公司章程>的决议》却都记录该日期召开了临时股东大会。

回顾华海财险的历史不难发现,曾经的违规股权清退一事,让华海财险也被划在“股权不规范”的范畴内。当时,就是因为股东的虚假增资而让华海财险成为了“坏孩子”。原保监会不仅撤销了其增资许可,还要求华海财险在3个月内引入合规股东,确保公司治理稳定。

2018年5月,华海财险宣布引入那曲瑞昌煤炭运销有限公司为新股东,持股数量18000万股股份,持股比例15%,从而缓解了“违规股权”清退一事。

不过,违规一旦发生,势必要付出“代价”,华海财险也要为曾经的“过错”买单。银保监会决定,由于华海财险向监管部门提供虚假资料,决定对其罚款50万元,相关责任人被罚10万元,合计60万元。

高管“内斗”暴露治理缺陷

时隔三年监管算旧账

除违规股权外,华海财险高管“内斗”一事也曾在行业内闹得沸沸扬扬。细究故事的背后,暴露出的还是华海财险的公司治理问题。

虽然事情发生时华海财险并没有因此受到处罚,但时隔三年后,这一笔历史账还是需要算清楚。

行政处罚决定书指出,华海财险存在公司治理不规范问题。具体表现在三大方面:

监事会运行不规范

华海财险分别于2018年4月、2019年3月召开监事会,会议召开时间间隔超过6个月。

信披不真实不完整

截至2019年12月9日,华海财险在2016年7月8日股东大会未召开的情况下,在官方网站披露了虚假的股东大会会议情况。

截至2019年12月9日,华海财险在官方网站未披露2016年8月16日召开的2016年临时股东大会情况;未披露2018年9月至2019年3月召开的共3次股东大会会议出席情况及表决情况;未披露2019年8月30日召开的2019年临时股东大会主要决议情况。

治理档案管理混乱

公司治理档案缺失。华海财险2015年第一届董事会第三次会议和2016年股东大会的会议档案缺失。

公司治理档案保存散乱。公司股东大会、董事会会议档案使用文件夹散装保存,未按每次会议单独装订成册,未连续编号。

公司治理档案要件不齐。档案中未包含会议通知及董事的签收回执,材料中仅有会议记录,未将董事会议案等具体材料一并保存管理。

股东大会、董事会签字页管理不规范。华海财险仅有3次股东大会和3次董事会签字页标注会议名称,其他董事会、股东大会签字页均只标注“(签字页)”,未标注会议名称及会议时间;华海财险除3次股东大会参会人员在签字页签署日期外,其他均未在相关签字页签署日期,客观上存在材料造假的风险。

公司治理问题方面的“七大罪状”并罚,银保监会决定对其罚款1万元。虽然数额不高,但时隔三年后的“旧事重提”,足以给行业以警示。

重压之下实现盈利

业务结构需“再完善”

其实,在这份行政处罚之前,华海财险也因多项违规被监管点名、重罚。

2019年6月,华海财险因系列违规行为被银保监会点名批评及罚款,时任董事长被处以警告、罚款,时任总经理也因“涉案金额巨大,严重危害保险市场秩序,性质恶劣”等违规行为,被监管要求撤职。

2019年7月,华海财险因车险业务虚列费用、聘任不具有任职资格人员担任公司高管、违规销售投资型保险产品华海康盈等违法行为,被监管重罚187万元。

连续触及监管“红线”的华海财险,不仅面对的是严监管的“盯梢”,更有业务发展的压力。数据显示,华海财险成立前三年,经营业绩并不理想。2015-2017年,华海财险分别亏损1.22亿元、2.89亿元、0.31亿元,合计4.42亿元。2018年,华海财险实现扭亏为盈,净利润为0.15亿元,2019年继续实现盈利0.23亿元。

连续两年实现盈利,对于一家成立六年的地方险企而言,实属不易。尤其是在激烈的竞争环境中弥足珍贵。不过从其业务结构来看,仍有进一步调整的空间。

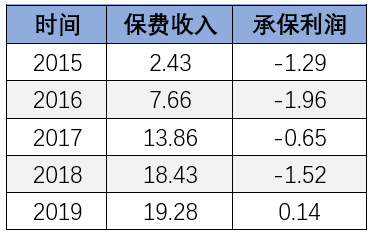

数据显示,2015-2019年间,车险始终是华海财险的第一大险种,保费收入从2015年的2.43亿元增至2018年的19.28亿元,增长达到8倍。车险在保险业务收入的占比始终在60%以上。

机动车辆保险经营情况(单位:亿元)

从承保利润看,2015-2018年,车险合计承保亏损5.42亿元。2019年虽有盈利,但在车险新规影响下,其车险发展又将面临更大的挑战。

起初以“海洋保险”为特色,如今华海财险的业务发展不断随波逐流。这不足为怪,不少走专业特色路线的险企,最终都没有做出专业特色的成绩。

人事布局重启

回归“旧部”能否“再造三个华海”

成立六年以来,从亏损到高管“内斗”、总经理空缺、再到违规股权清退等,华海财险的过去似乎都在波折中度过。不过,我们依旧要看到其未来的可能性。

在2020年上半年,华海财险宣布了新的人事任命,史翔获批担任华海财险副总经理(主持工作),同时也是公司经营负责人。

有报道称,除了总公司高管团队进行大调整外,华海财险3家省级分公司一把手也都生变。具体为,河南分公司总经理许昊调任山东分公司;青岛分公司、河南分公司“掌门人”则由华海财险总公司相关负责人接替,前者由董事长秘书路峰担重任,后者则由总公司相关负责人徐磊接任。

此外,2019年年底,华海财险也进行了一次大迁移,从北京到烟台,这家地方性险企在关闭了北京办公场所后,回归注册地。

“因公司经营战略调整,按照董事会决议要求,总公司在北京的办公职场将撤销,所有员工将于2019年11月20日前搬迁至烟台市开发区长江路300号内9号业达科技园H楼工作。”这是华海财险给出的原因,其中蕴涵着战略的调整。

在2020年年初召开的年度工作会议上,华海财险董事长指出,2020年是下一个五年发展的开局之年,是从初创发展期迈向战略攻坚期的转折之年。

他表示,华海财险还要坚持“围绕一个中心,深耕两个市场,再造三个华海”的战略方针不动摇,坚定不移地以质量效益为中心,突出强调稳健发展,以“更加用心、更加团结、更加专业、更加务实”的工作作风,在变局中求生存,在变局中谋发展。

阅读排行榜

-

1

玖亓周评|险资频频举牌背后的“秘密”

-

2

观察|新版中端医疗险,DRG医疗改革的解药吗?

-

3

2024偿付能力扫描:化险关键期,“谁”把7家险企“拖下水”?

-

4

新能源车企“内卷”:蛇年花式促销,“保险补贴”揽客!

-

5

周评|DeepSeek风暴下的金融业:打败你的不是AI,而是会使用AI的人

-

6

内地、香港狠查:“洗黑钱”专盯“高佣金”保险产品下手!

-

7

DeepSeek风起,保险正在如何“跑步上车”?

-

8

银保“开年”:谁家欢喜,谁家忧?

-

9

车险承保盈利182亿!36家承保亏损,中小险企如何夹缝求生?

-

10

玖亓周评|险资买黄金,有所为、有所不为!

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决