保险中介扎堆境外上市只是看上去很美?!元保、云保等融资已无新动向,手回科技去年亏损3.56亿;行业三大难题亟待破解

- 2024年09月12日

- 17:03

- 来源:

- 作者:空流霜

作者:空流霜

编辑:顾柠

来源:险企高参

2024年,保险中介上市潮热度高涨,已有多家保险中介类公司公布了境外上市计划。

目前,已有两家保险中介完成境外上市前备案,一家还在上市进程中。其中,元保数科和爱云保先后于5月,7月获得证监会备案。小雨伞保险经纪母公司手回科技于2024年7月30日第二次提交上市申请。业内人士对《险企高参》指出,保险中介上市动作频出,或与现金流相关。上述三家机构的融资进程均在2020年前后停滞。

2019年,险企开启“裁员”浪潮,但投保人需求仍在,保险中介也在这时开始崭露头角,保险中介的出现,即解决了大型保险机构“降本”的需求,又提高了机构的运行效率。资本也在这时看上了这细分赛道的红利,纷纷投资入局。

然而,一纸文书下发,对互联网人身险的经营门槛、产品范围等作出了严格限制,进而对业绩构成压力。以元保数科为例,2021年曾实现数十亿元级的保费规模,但2022年前6月,其保费规模仅为十亿元量级,相比同期下降30%-40%。

此外,净利润的持续亏损也让资本失去耐心,以手回科技为例,2023年手回科技亏损3.56亿元。当热度退去,净利亏损,资本也再难融资,上市就成了为数不多的出路…

(注:恒光保险代理虽然在今年有更新招股书,但首次递表在2021年故不做讨论,众淼控股、致保科技、有家保险均在今年上市,也不做讨论)

一家申请,两家备案

保险中介上市步伐加速

自泛华于2007年赴美成功上市以来,保险中介公司的上市进程一度陷入沉寂。然而到2024年,保险中介机构赴美、赴港上市聆讯不绝于耳。

2024年7月30日手回科技第二次提交港股上市申请,元保数科和爱云保也先后于5月,7月获得中国证监会备案。

据了解,手回科技主要通过线上平台分销长期寿险、长期重疾险、长期医疗险及其他保险以及短期保险产品,收入的九成以上来自于保险交易服务佣金。

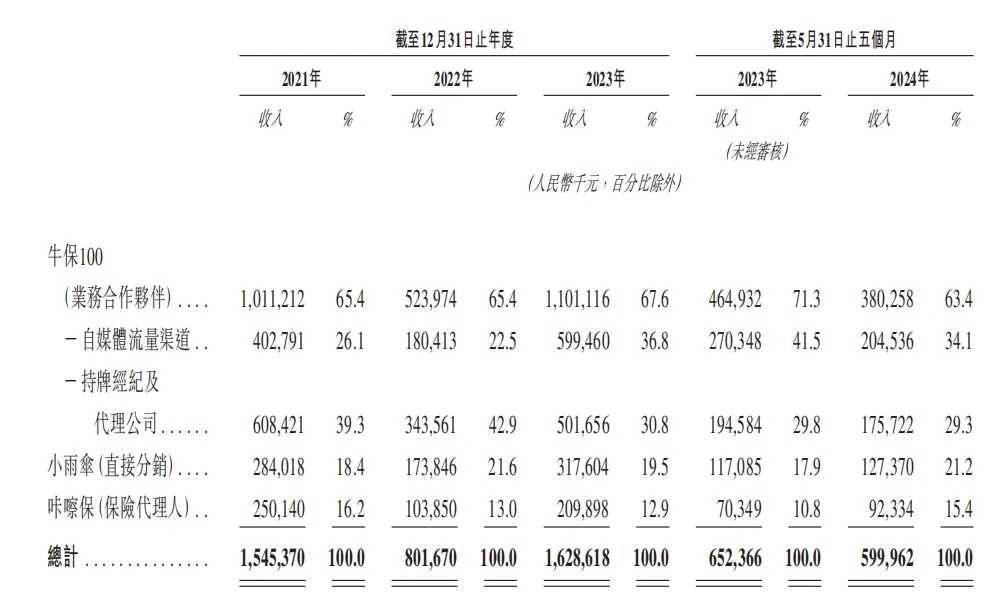

旗下三个平台是手回科技的主要分销渠道,其中通过小雨伞进行线上直接分销,截至2024年5月31日,小雨伞的线上直接分销收入为1.27亿元;通过咔嚓保进行保险代理人分销,截至2024年5月31日,该渠道分销收入为0.92亿元;通过牛保100进行合作伙伴分销,截至2024年5月31日该渠道分销收入为3.8亿元。

另一处于人身险赛道的元保数科则是通过定向广告投放、信息流曝光、搜索推荐等算法筛选、吸引潜在客户,代销保险产品,并从保费中抽取佣金作为公司的收入。

2020年6月,收购获得全国性保险经纪牌照-元保保险经纪(北京)有限公司;2021年12月,元保通过收购唯品会全资子公司广东品诺保险代理,再获一张全国性保险代理牌照。

元保保险经纪公司于2020年正式上线运营。截至2021年5月,已累计获得数百万付费用户,用户范围覆盖国内90%以上地区,完成近10亿元C轮融资,由源码资本领投,凯辉基金、山行资本、北极光创投、启明创投、S爱G跟投,元启资本担任独家财务顾问。

与前两家机构稍有不同,爱云保是专注于赋能保险从业者的保险科技服务平台,运用人工智能、大数据等科技,为保险机构、保险从业人员提供“科技+服务”的解决方案。2016年6月,爱云保全资子公司广东宏银实业投资有限公司全资收购保通保险代理,由此获得全国性保险代理牌照。

据了解,爱云保创始人李哲曾在众安在线任产品经理。爱云保在成立之初,便积极布局保险科技,成立仅五年,爱云保成交额便突破了百亿。

潮水褪去,数轮融资抵不住“赚钱难”

自2019年起,大型保险机构为降低经营成本,大举“裁员”致使保险代理人数量不断减少,但投保人需求仍在,保险中介的出现,即解决了大型保险机构“降本”的需求,又提高了机构的运行效率,在此背景下,保险中介公司开始崭露头角,资本也看上这块细分赛道的红利。

但当热度退去,净利亏损,资本也再难融资,“上市”就成了为数不多的出路。

据统计,手回科技至少经历四轮融资。2015年2月嘉兴极地信天壹期投资合伙企业投资数百万元;同年12月,嘉兴极地信天壹期投资合伙企业及北京红杉信德股权投资中心再投数千万元,两年后,2017年经纬创投(北京)投资管理顾问有限公司和天津天士力创业投资有限公司投资1亿元;2021年3月,珠海君晨股权投资中心(有限合伙)及珠海麒斐股权投资中心(有限合伙)投资数亿元。

与手回科技相比,元保数科融资速度相对更快,3年融资超10亿。具体来看2019年山行投资管理(北京)有限公司投资元保数科种子轮;2020年2月北极光创投普通投资公司、山行投资管理(北京)有限公司完成该司A轮融资;2020年9月元保数科完成B轮融资,由启明维创创业投资管理(上海)有限公司、海纳亚洲创投基金等机构投资;2021年5月由启明维创创业投资管理(上海)有限公司领投近10亿元。

与此同时,爱云保也深受资本青睐。2018年完成1.3亿人民币A轮融资,由宜信领投;2019年完成2亿人民币A+轮融资,由沣源资本领投;2020年完成B轮融资…

不过,上述三家机构的融资历程均在2020年左右告停。这与他们的经营策略及监管法规有着一定联系,监管的收紧导致业绩承压,资本也就不“积极”了。

从经营策略上看,这三家机构无一例外与“科技”“互联网”等词相关。在互联网浪潮之下,无疑是资本关注的热点,但也是监管关注的热点。2021年12月,《中国银保监会办公厅关于进一步规范保险机构互联网人身保险业务有关事项的通知》下发,对互联网人身险的经营门槛、产品范围等作出了严格限制,进而对业绩构成压力。据36氪报道,2021年度,元保曾实现数十亿元级的保费规模,但2022年截至6月份数据,元保的保费规模仅为十亿元量级,相比同期下降30%-40%。

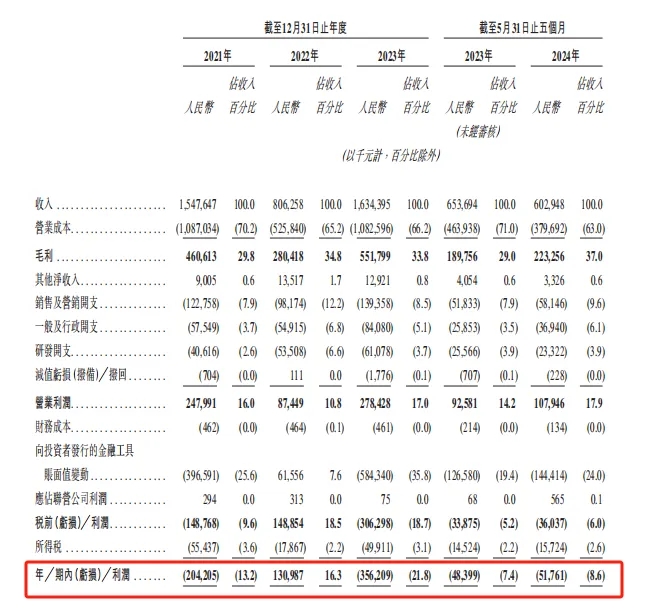

此外,保险中介不赚钱也是资本不想“烧钱”的原因之一。以手回科技为例,该司过去三年仅一年赚钱,但是赚的不如亏得多。2021年亏损2.04亿元,2022年净利润1.3亿元,2023年亏损3.56亿元,2024年初至5月31日亏损0.52亿元。

更早之前在美国纳斯达克上市的致保科技亦是如此。截至2023年上半年,致保科技亏损约4310万元人民币(594万美元)。

监管收紧,利润未稳,融资不再,“上市”就成了为数不多的选择。

监管、竞争、内控,三大隐患亟待破解

着眼现在,保险中介赚钱难;放眼未来,赚钱可能会更难。而行业监管、业内竞争、内控问题将成为三大不容忽视的挑战。

首当其冲就是“报行合一”的影响。随着财险、人身险等领域逐步推广“报行合一”,险企报备的手续费及佣金支出等费用标准与实际执行的费用标准保持一致。而作为保险销售的“中间商”,保险中介公司也成为被降本的主要对象之一。未来,保险中介公司或仍面临着不小的收入增长压力。

其次是业内竞争不断加剧。与2019年的裁员浪潮相似,近年来险企又开始“去中介化”这个新趋势,越来越多的险企开始建立自己的线上平台,绕开保险中介机构,直接向客户销售保险产品,既能“降费”又能提高服务质量。

同时,作为保险销售渠道,保险中介机构不仅要和保险公司内部销售人员竞争,还要与其他市场参与者,如银行保险渠道及保险兼业代理等机构竞争,简言之,保险中介赛道可能会“更卷”。

最后就是内控问题松散。2023年12月15日,国家金融监督管理总局深圳监管局披露一则行政处罚信息,据行政处罚决定书“深金罚决字〔2023〕68号”显示,手回集团全资子公司创信保险销售有限公司,未按规定使用银行账户;部分互联网人身保险业务不符合监管要求;未按规定建立或者管理业务档案。因此,其被处以了警告并处罚款5万元的行政处罚。

今年4月,爱云保子公司保通保险代理公司因编制虚假财务资料、佣金收取账户未独立核算,保通运城营业部被罚款13.5万元。

阅读排行榜

-

1

保险公司“站”在短剧风口?!

-

2

又见险企“双牌照”整合!安达中国清算退场,“小而美”华泰保险或成最后“寄托”?…

-

3

“老国寿”刘东履新总经理,“电力系”鼎和财险高层密集变动:副总“两出一进”,单季亏1.73亿;百亿保费目标何时圆?!

-

4

牛增亮获批副总经理、总精算师,继集团外引平安系总经理之后;华泰人寿9年亏4亿,净资产缩水超24%、退保金近6亿;新班子压力不小

-

5

万亿新华保险人事布局还在持续:养老子公司新晋一名总助,曾供职财政部14年;总精算师已跃升至总公司…

-

6

超重榜!二季度普通型保险产品预定利率或下调至2%;金监总局发文,动态调整预定利率来袭…

-

7

最高增资45亿,犹如再造一个华贵人寿!?“富二代”险企实力补血背后:三年亏超7亿,去年前三季度保险业务收入34.5亿元

-

8

独家!1.8万亿人保资产高管再添新职,纪委书记严巍兼任审计负责人;70后总裁跨司晋升国寿集团副总裁,管理层变动还在持续…

-

9

继49岁中再系董事长秦泓波落定之后,万亿新华保险资管高级管理层又生变局…

-

10

回看2024,起底保险业6个视角的10大关键词…|年度策划

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决