保险系首张消费金融牌照下发,平安率先尝鲜!“金融+生态”战略布局再扩容?

- 2020年09月09日

- 10:57

- 来源:

- 作者:木子

4月9日,平安消费金融开业获上海银保监局批准,平安金融布局再加码。作为一家综合性金融集团,从保险到银行,到科技,再至消费金融,随着战略的变化,平安“触角”正在不断延伸。

开业批复通知显示,平安消费金融注册资本为50亿元,由中国平安领头,与融熠有限公司、未鲲(上海)科技服务有限公司、锦炯(深圳)科技服务有限公司共同出资。

其中:

· 中国平安出资15亿元,占注册资本的30%。

· 融熠有限公司出资14亿元,占注册资本的28%。

· 未鲲(上海)科技出资13.5亿元,占注册资本的27%。

· 锦炯(深圳)科技出资7.5亿元,占注册资本的15%。

需要注意的是,融熠有限公司、未鲲(上海)科技服务有限公司、锦炯(深圳)科技服务有限公司均为陆金所控股有限公司旗下公司,而陆金所乃中国平安打造的投资理财平台,属于中国平安全资子公司。

作为世界级的金融控股集团,中国平安的实力自然不容小觑。一边手握保险、银行、信托、证券、资产管理、基金等金融牌照,一边再次倾力打造消费金融公司,打造金融消费生态圈的意图较为明显。在此之前,陆金所、金融壹账通、平安好医生、平安医保科技、汽车之家、平安智慧城市等多个基于消费场景下诞生的金融产业链,已在中国平安体系内扎根。

“不仅要全,而且要闭环”的“金融+商业”模式,或许随着中国平安越来越多的探索,会具有更多的可能性。

“跨界融合”

保险老将掌舵

在此次开业批复中,监管还公布了平安消费金融管理人员名单。

批复显示,平安消费金融董事长由陈东起担任,倪荣庆任董事总经理,陈立洁任首席财务官,李云初任首席产品官,朱智伟任首席风控官;路军任首席运营官;陈宁、ZHENG XIGUI、王之光出任公司董事。

陈东起,老平安人,1996年加盟中国平安,曾任平安产险吉林分公司总经理、河北分公司总经理,后转为平安普惠常务副总经理,首席销售官。在此项任命前,陈东起主要负责平安普惠各事业部销售、新渠道拓展等管理工作。

倪荣庆,老平安人,1995年加盟中国平安,历任平安人寿上海分公司副总经理、平安养老险上海分公司总经理、平安养老险总公司总经理助理兼东区、西南区总经理、陆金所副总经理等职务。在任职前为平安普惠总经理助理,首席产品官。

两位老平安人同样有着丰富的保险从业经历,尤其是陈东起,保险科班出身,毕业于南开大学保险专业。这样的任命,让“保险+消费金融”或许更有一番深意。

况且在中国平安“金融+科技”、“金融+生态”的战略布局下,联想此前平安联席CEO设置的分管方向,个人客户综合金融业务、公司客户综合金融业务、科技业务,系列动作均说明中国平安在消费金融领域要再下一城。

互联互通

有望加码保险创新

再从经营范围看,平安消费金融的业务经营范围包括:

· 发放个人消费贷款

· 接受股东境内子公司及境内股东的存款

· 向境内金融机构借款

· 经批准发行金融债券

· 境内同业拆借

· 与消费金融相关的咨询、代理业务

· 代理销售与消费贷款相关的保险产品

· 固定收益类证券投资业务

其中一项便是代理销售与消费贷款相关的保险产品,对于以保险起家的中国平安来说,保险对中国平安的意义不言而喻。

依据《互联网保险业务监管办法(征求意见稿)》中规定,非持牌第三方平台作为营销宣传合作机构参与保险活动,仅限定于根据保险机构委托,且业务范围仅限于从事展示、说明和网站跳链等营销宣传活动,并且不得从事保险销售咨询和相关禁止行为。

而对于消费金融等相关的平台而言,同样也不可以进行以上禁止事宜。但如果是在一个集团体系下,平安消费金融的存在,则可以互联互通平安人寿、平安产险、平安养老等,实现业务发展的无缝衔接。

正如那些非持牌的第三方平台,如果想要深度参与保险业务,需要获取保险中介牌照,从事保险销售、保险咨询业务。而平安消费金融或许可以巧妙避开这一环节。

可以看出,随着平安消费金融业务的开展,中国平安的保险业务或将再度加码,营销层级或许再上一个台阶。

风险警示

风控成为第一关

当然,除此次中国平安设立消费金融公司外,还有一些险企同样也布局了消费金融领域,有的是在做消费金融业务,并没有持牌经营。而有的只是参股经营。

资料显示,近期中国人保推出了保e贷,且入口在中国人保App首页,目前该产品为邀请制,仅向部分用户开放。据悉,保e贷是由重庆人保小额贷款有限责任公司(以下简称“人保小贷”)提供,而人保小贷则是人保金服全资子公司,也是中国人保的全资子公司。

人保金服,中国人保旗下真正聚焦消费金融领域的平台,其业务范围包括汽车服务、互联网保险、普惠金融、支付技术等,其中普惠金融服务由人保小贷提供。

另外,阳光保险旗下广州惠金小额贷款有限公司也是聚焦消费金融领域。不过,阳光保险还参股了马上消费金融,持股比例为0.9%。

以上为保险公司通过自有牌照开展消费金融业务,对于更多的险企,多是与其他金融机构开展合作的模式。

例如,中国人寿借助其控股的广发银行,还有中国再保险、阳光保险、太平洋保险、中国人保等也相继与金融机构合作开展个人贷款保证保险或信用保证保险业务。

但需要注意的是,由信贷业务衍生出的保证保险,其风险性较大。近年来,由于网贷平台的爆雷,不少险企也受牵连,如浙商财险、长安责任等。这也使监管叫停相关保险公司与现金贷等网贷平台的相关业务。

受累于信贷业务的发展,信用保证保险经营并不乐观。数据显示,2019年人保财险信用保证保险业务巨亏28.8亿元,综合成本率攀升至121.7%。

虽然不少险企开始向消费金融领域拓展,但面对相对较高的风险隐患,险企在风险把控方面尚需要很长一段路要走。

对于消费金融机构来说,就非持牌机构而言,严监管的核心要点是持牌经营;而对于持牌机构而言,严监管的核心要点则是合规经营。2019年,就有持牌消费金融机构因违反人民银行征信管理相关规定受到处罚,如消费贷款用途不合规,违反审慎经营原则、形成重大风险等。

消费金融机构知多少?

对于绝大多数保险机构来说,消费金融还是一个陌生的领域。

消费金融已成为互联网金融中最“热”的细分领域,目前消费金融市场竞争格局较为分散,传统银行、持牌消费金融、互联网消费金融“三足鼎立”。

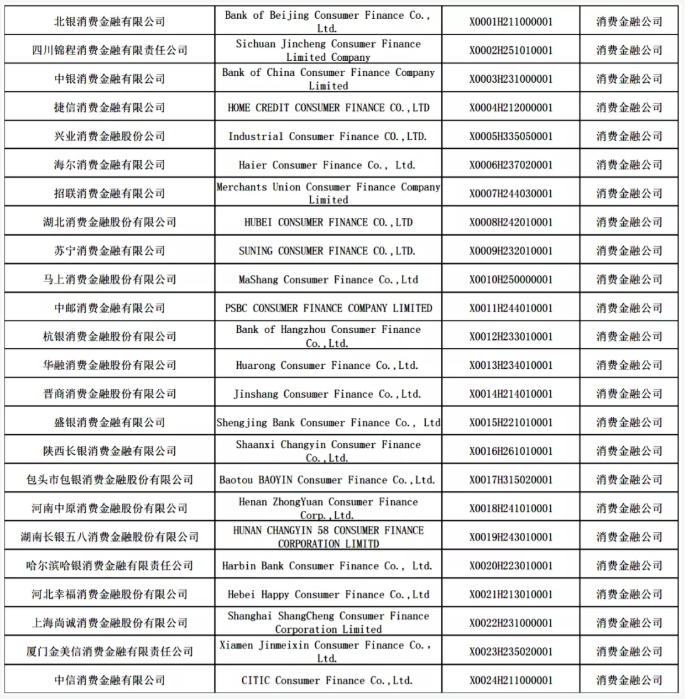

截至2019年6月,持牌消费金融机构共有24家,并没有保险系机构,只有阳光保险参股马上消费金融,持股比例为0.9%。

2019年下半年以来,在国务院鼓励消费金融产品和服务创新的利好政策下,多家持牌消费金融机构整装待发,借助金融科技提升战斗力。

与保险机构相比,持牌消费金融尚未形成规模化,不过对于金融市场培育新动力却不容小觑。截至目前,公布上一年业绩的公司约10家,招联消费金融营业收入超百亿元,净利润超过10亿元。

(统计来源蓝鲸财经)

阅读排行榜

-

1

玖亓周评|险资频频举牌背后的“秘密”

-

2

观察|新版中端医疗险,DRG医疗改革的解药吗?

-

3

2024偿付能力扫描:化险关键期,“谁”把7家险企“拖下水”?

-

4

新能源车企“内卷”:蛇年花式促销,“保险补贴”揽客!

-

5

周评|DeepSeek风暴下的金融业:打败你的不是AI,而是会使用AI的人

-

6

内地、香港狠查:“洗黑钱”专盯“高佣金”保险产品下手!

-

7

DeepSeek风起,保险正在如何“跑步上车”?

-

8

银保“开年”:谁家欢喜,谁家忧?

-

9

车险承保盈利182亿!36家承保亏损,中小险企如何夹缝求生?

-

10

玖亓周评|险资买黄金,有所为、有所不为!

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决