全额“退还”履约保证金,保证保险减负又提效

- 2020年08月05日

- 11:15

- 来源:

- 作者: 龚保儿

履约保证金是法律法规要求在招标投标活动中执行的条款,也是招标文件和投标文件所体现的重要内容之一。

根据《中华人民共和国招标投标法》,第四十六条规定:招标文件要求中标人提交履约保证金的,中标人应当提交。

这意味着,要求中标人提交履约保证金,是招标人的一项权利。招标人必须在招标文件中明确规定出中标单位提交履约保证金时,此项条款方为有效,如果在招标书中没有明确规定,在中标后不得追加(一般而言,招标人要求中标人必须缴纳)。

履约保证金应按照招标文件中的规定,以一定的金额和形式要求中标人提供。没有按照招标文件要求提交履约保证金的中标人,将失去订立合同的资格,并被没收投标保证金。

作为履行合同各项义务(主要为质量和工期)的责任担保,履约保证金主要保证:

1)中标人不履行与招标人订立的合同的,履约保证金不予退还,给招标人造成的损失超过履约保证金数额的,还应当对超过部分予以赔偿(《中华人民共和国招标投标法》第六十条)。

2)招标人不履行与中标人订立的合同的,应当返还中标人的履约保证金,并承担相应的赔偿责任(《工程建设项目施工招标投标办法》第八十五条)。

另外,为了保障中标人的权利,履约保证金的收取方也应向缴纳方提供工程款支付担保。根据《工程建设项目施工招标投标办法》,第六十二条规定:招标人要求中标人提供履约保证金或其他形式履约担保的,招标人应当同时向中标人提供工程款支付担保——这是招标人要求中标人提交履约担保所应当承担的对等担保义务,即“双重担保”。

履约保证金的缴纳,能够约束工程承包方在施工过程中更好地履约,但也给承包方带来了不小的压力:一直以来,履约保证金都因其巨大的数额和漫长的期限,实为建筑企业沉重的负担。

数额上,根据《工程建设项目货物招标投标办法》第五十一条,履约保证金额一般为中标合同价的10%以内。对于一项造价为1亿元的工程项目而言,履约保证金便高达一千万元。

期限上,履约保证金应在签订正式施工合同前提交,而在工程经验收合格之日或合同约定时间返还。一般情况下,履约保证金是在保修期满并颁发保修责任证书后15天或14天退回。保修期也叫缺陷责任期、缺陷通知期限。大中型工程保修期为一年至两年,中小型工程保修期为一年。

为了缓解流动资金压力、降低企业融资成本,履约保函应时而生。下文将通过比较常见的三种履约保函(银行保函、担保保函、保证保险)的成本、手续与保障,为建筑企业提供最优的保证金替代方案。

一、成本

01 银行保函

银行保函的成本包括保证金成本与保函手续费两项。

这里所说的保证金并非传统意义上建筑企业直接向业主缴纳的保证金,而是银行所采取的反担保形式。(为了保证追偿权的实现,银行会要求被担保人出具反担保,即承包商违约后保证人的补救措施,一般包括承包商的保证金、反担保人偿还、变现抵押物等)。

如果在银行没有授信的话,建筑企业只能开立全额保证金履约保函,即需将合同规定的保函金额存入该行的保证金账户。这些保证金会被冻结至保函到期日,一般是12个月。而在银行有授信的情况下,银行一般也会要求建筑企业缴纳一定比例的保证金,开具履约保函也会直接占用企业在银行的授信额度。

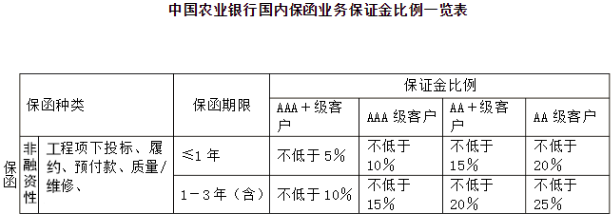

(中国农业银行履约保函业务保证金比例)

被冻结的保证金直接带了资金占用成本,也间接提高了建筑企业的融资成本。

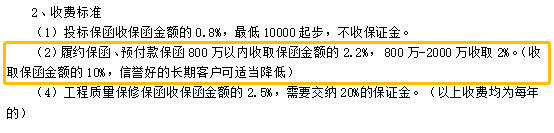

另外,银行在开立履约保函业务时,每季需向客户征收一定的保函手续费。具体费率视银行而定。

如:中国银行开具非融资性保函时,会根据业务风险水平、担保等确定具体的费率标准,指导费率为0.5‰-2.5‰每季,最低500元/季。中国工商银行开具非融资性保函时,也会根据保函风险度按季收取保函金额0.5‰-3‰的手续费,最低300元/季。

整体而言,银行履约保函的年费率约在0.3-0.6%左右。

因此,银行保函的年度成本=保函金额*保证金缴纳比例(20%)*资金占用成本(5%/年)+保函金额*年费率(0.3%)。对于一项履约保证金为一千万的项目而言,银行保函的成本为13万元/年。

02 担保保函

与银行保函相同,担保保函的成本同样包括保证金成本与保函手续费两部分。

事实上,由于担保主体缺少监管,担保市场现呈现出鱼龙混杂、泥沙俱下的情况。这里以我国首家专业化工程保证担保公司——长安担保保证公司为例,计算专业担保公司的保函成本。

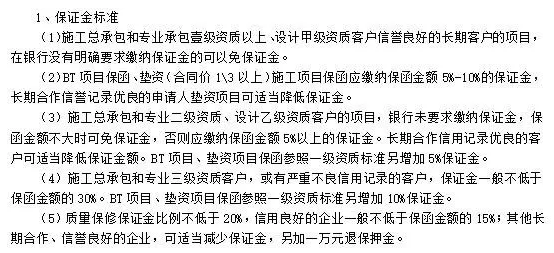

首先,公司根据资质与信用对不同企业开出了不同保证金标准。

其次,根据公司驻新疆办事处的资料显示,履约保函手续费为在2%-2.2%之间。当然,该费率为整体费率,非银行所采用的季度费率。

因此,按10%的保证金比例和1%的手续费计算,对于履约保证金为一千万的项目而言,担保保函的成本约为15万元/年。

03 保证保险

相比银行保函与担保保函,保证保证的成本最低:仅需收取手续费即可。目前市场上,工程履约保证保险的年费率约在0.6%-1.2%间。对于履约保证金为一千万的项目而言,保证保险的成本约为9万元/年。

二、手续

01 银行保函

银行保函一般的开具流程是:买方持合同向银行申请→银行审查同意(该过程流程较多、耗时较长)→买方缴纳一定的保证金或提供相应的担保→银行出具履约保函。另外,还需考虑保证金退回的手续与流程,整体而言较为繁琐。

02 担保保函

开具担保保函也较为复杂。一般的开具流程是:委托人提供相关基本资料→签订委托担保保证合同→缴纳保证金及担保费→担保公司出具保函。

03 保证保险

保证保险最为方便快捷。

以工程保证保险创新服务平台工保网为例,平台不仅设置了由专员对接的上门服务,而且支持电子保函:建筑企业在线填写投保信息、上传投保资料、确认投保信息及金额后,待平台/保险公司完成承保审核后,完成在线支付,即可瞬时获得电子保单及保函——在线即可完成投保,时效最高。

三、保障

01 银行保函

银行在开具保函时,除了要求企业质押现金外,还要求提供其他企业为其提供的担保。在互保的情况下,一旦承包商发生风险,银行便可以将该风险转嫁给为其互保的企业。

这样较易触发担保链危机。2012年度爆发的浙江天煜建设互保危机事件,就是担保链危机的现实案例。一家企业的资金链出现问题,造成了四层互保圈中企业的损失和动荡。

02 担保保函

在我国,专业担保公司属于地方政府主管部门审批,其准入条件低,净资产仅在五千万到一亿间,综合实力往往还不如承包商。目前,一旦承包商出现风险,大多数专业担保公司是没有赔偿能力来承担后果的,这会给工程业主带来巨大的经济损失。所以很多时候担保保函形同废纸,并不能起到担保的作用。

03 保证保险

相较于银行保函和担保保函,保证保险代偿能力最强。保险公司资本雄厚,实收货币资本金数以亿计,具有风险承担实力及较强的偿付能力。同时通过再保险优势,可以分散风险,扩大承保能力。

相对于其他保证担保方式,履约保证保险优势明显,成本最少、手续高效、保障到位,将切切实实为建筑企业带来更大的效益。

阅读排行榜

-

1

保险实务解析:公估机构能否保持第三方中立角色立场?

-

2

保险公司解散、破产,保险消费者权益如何保障?

-

3

什么是建工意外险?解读建工意外险保险责任与保险特征!

-

4

什么是设计责任保险?解读设计责任保险特征与保险保险责任

-

5

保险经纪人与保险代理人同为中介角色有何区别?

-

6

工程保险保费如何厘定?解读工程保险费率计算及风险因素

-

7

工程预付款保证保险与业主支付保证保险有哪些区别?

-

8

雇主责任风险有哪些?雇主责任险的保险特点与实务要点

-

9

地震导致的在建工程受损,哪些工程保险可以发挥补偿作用?

-

10

风控干货 | 施工安全常见的风险与防范对策!

推荐阅读

-

1

华泰人寿高管变阵!友邦三员大将转会郑少玮拟任总经理即将赴任业内预计华泰个险开启“友邦化”

-

2

金融监管总局开年八大任务:报行合一、新能源车险、利差损一个都不能少

-

3

53岁杨明刚已任中国太平党委委员,有望出任副总经理

-

4

非上市险企去年业绩盘点:保险业务收入现正增长产寿险业绩分化

-

5

春节前夕保险高管频繁变阵

-

6

金融监管总局印发通知要求全力做好防汛救灾保险赔付及预赔工作

-

7

31人死亡!银川烧烤店爆炸事故已排查部分承保情况,预估保险赔付超1400万元

-

8

中国银保监会发布《关于开展人寿保险与长期护理保险责任转换业务试点的通知》

-

9

2024年新能源商业车险保费首次突破千亿元

-

10

连交十年保险却被拒赔?瑞众保险回应:系未及时缴纳保费所致目前已妥善解决